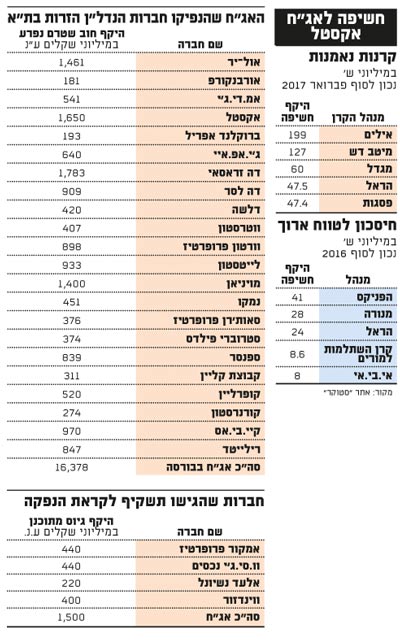

יותר מ-20 חברות נדל"ן - הפועלות בארה"ב ונמצאות בבעלות זרה - גייסו בישראל חוב מצרפי של מעל 16 מיליארד שקל עד היום (ראו טבלה) בבורסה בת"א. מתחילת 2017 ניכרת התעוררות מחודשת, שהתבטאה בגיוסים של כ-4 מיליארד שקל על-ידי אותן חברות, על רקע הריבית הנמוכה והרעב של המוסדיים המקומיים לאג"ח הנושאות תשואה גבוהה יחסית. בימים אלה מתארך התור של חברות הפועלות בשוק הנדל"ן האמריקאי ועושות את דרכן להנפקות אג"ח בשוק ההון הישראלי.

"במבט ראשון נראות חברות הנדל"ן האמריקאיות כהשקעה אטרקטיבית, עקב הריביות הגבוהות שהן מציעות והדירוגים הגבוהים שהן מקבלות מחברות דירוג האשראי. אבל התשואות הגבוהות שבהן נסחרות מרבית האג"ח מלמדות שהשוק לא מאמין לדירוגים הגבוהים, שלדעתי מנותקים מהמציאות". כך מציין צחי לוי, יועץ פסגות לאפיק הקונצרני, במצגת שהפיץ אתמול (א') בית ההשקעות ליועצי השקעות בבנקים.

לוי טוען כי "לחברות הנדל"ן הזרות הון עצמי גבוה, אך הוא נוצר בעיקרו משערוכים שביצעו החברות הללו בנכסים שבבעלותן". למעשה, הוא טוען, קובעים בעלי החברות את שווי הנכסים באמצעות הערכות שווי של מומחים מטעמם. לדבריו, "כמעט אף אחת מהחברות לא מסוגלת לפרוע את איגרות החוב שהנפיקו - לא מהפעילות השוטפת שלה ובוודאי לא ממימוש נכסים - אלא רק בדרך אחת: מיחזור החוב בשוק ההון הישראלי בלבד, ואם לא יתאפשר מחזור, לא יהיה פירעון, חד וחלק. כל עוד מתאפשר להן, הן מנפיקות עוד ועוד אג"ח, ומרחיבות סדרות קיימות עוד ועוד, עד שזה לא יתאפשר יותר".

לוי מוסיף כי "אנו בוחנים כל הזמן ביצוע שורטים על אג"ח של חברות נדל"ן אמריקאיות שעלולות להיקלע לחדלות פירעון, כמו למשל בחינה מדוקדקת של חברת אקסטל, שלא ברור כיצד תפרע אג"ח בדצמבר 2018".

מתמחה בענף דירות היוקרה

אקסטל , שבבעלות היזם האמריקאי גארי ברנט, עוסקת בייזום ובהקמה של פרויקטים בעיר ניו-יורק, ומתמחה בענף דירות היוקרה. לפני כשנתיים הקימה הקבוצה חברה בת באיי הבתולה הבריטיים (BVI) ויצקה לתוכה חלק מהחזקותיה בפרויקטים היזמיים השונים. כנגד החזקות אלה גייסה החברה סכום של 1.65 מיליארד שקל, בשתי הנפקות אג"ח לקרנות נאמנות ומשקיעים פרטיים בישראל - הגיוס הגדול ביותר של חברת נדל"ן אמריקאית בת"א.

לאקסטל יש שתי סדרות אג"ח הנסחרות בת"א. סדרה א', בהיקף של כ-1.05 מיליארד שקל, נסחרת כיום בתשואה של 11%, ואמורה להיפרע בשני תשלומים - כ-610 מיליון שקל ב-31 בדצמבר 2018 והיתרה בסוף 2019. סדרה ב', בהיקף של כ-600 מיליון שקל, נסחרת בתשואה של 10.7%, ומועד הפירעון שלה 31 בדצמבר 2020. שתי הסדרות שקליות.

ההאטה החדה בפעילות בשוק דירות היוקרה בתקופה האחרונה הקשתה על החברה למכור את יתרת הדירות שבבעלותה, ולהשלים את חבילת המימון הנדרש להקמת מגדלי דירות חדשים. מצב זה עורר חששות גדולים בקרב המשקיעים, שהפילו את האג"ח של החברה לפני כשנה, והתשואות עליהן הגיעו לרמות של כ-16%.

מאז התאוששו האג"ח, בין השאר בזכות הצלחת החברה להתקדם בהשגת מימון להקמת מגדל הענק One Manhattan Square - אחד מהפרויקטים המרכזיים של החברה, ופרויקט מרכזי נוסף (סנטרל פארק טאואר), וכן פגישות שקיים ברנט עם מחזיקי האג"ח ועם אנליסטים.

את הרבעון הראשון של 2017 סיימה אקסטל עם הכנסות של 606 אלף דולר בלבד, לעומת כ-1.7 מיליון דולר ברבעון המקביל אשתקד. ללא רווחים משערוכי נכסים רשמה החברה בשורה התחתונה הפסד של כ-29 מיליון דולר, כמעט כפול מההפסד שנרשם ברבעון המקביל אשתקד. הונה העצמי עמד על כ-1.1 מיליארד דולר, ובקופתה היו מזומנים בהיקף של כ-36 מיליון דולר בסוף חודש מארס.

המחזיקות הגדולות ביותר באג"ח של אקסטל (נכון לסוף פברואר, לפי נתוני אתר "סטוקר") הן קרנות הנאמנות של אילים, עם החזקה של כ-200 מיליון שקל. קרנות הנאמנות של מיטב דש מחזיקות כ-127 מיליון שקל ואלה של מגדל כ-60 מיליון שקל. גם לקרנות של פסגות, אגב, הייתה החזקה באג"ח של אקסטל - בהיקף של כ-47 מיליון שקל - לפני כשלושה חודשים.

הסיכון: ירידת מחירים בארה"ב

לוי טוען כי הסיכון העיקרי לחברות הנדל"ן מארה"ב שהנפיקו בישראל הוא ירידת מחירים בשוק הנדל"ן האמריקאי, שנמצא כיום שוב ברמות שיא. "כשהמחירים יורדים שם, אלה ירידות חדות בדרך כלל. הכסף שגויס באמצעות האג"ח שהונפקו בישראל משמש בעיקר כהון עצמי, שאותו ממנפות החברות המנפיקות לרכישת נכסים המשועבדים לנושים המובטחים, כך שלמעשה האג"ח נמצאות בסיכון גבוה מאוד".

"לחלק מהחברות יש גם סיכון מטבעי וחוב לא מבוטח. למרבית החברות יש משטר תאגידי חלש, למרות שחלקן ממנות דירקטורים ישראלים", אומר לוי. עוד הוא מוסיף לקראת סיום המצגת, כי "ייתכן שבחלק מהחברות ראוי לסכן השקעה של סכום קטן מדי פעם, כחלק מניהול סיכונים כולל".

בחודשים האחרונים חזרו חברות נדל"ן אמריקאיות לגייס במרץ אג"ח בבורסה המקומית, ואליהן צפויה להצטרף בימים אלה חברת אנקור פרופרטיז (Encore Properties), שקיבלה דירוג מקדמי של BBB פלוס מחברת S&P מעלות. זאת לקראת גיוס של עד 540 מיליון שקל (בשתי סדרות אג"ח), שייעודם בעיקר פירעון חוב בכיר בנכסים ורכישת חלקם של השותפים בנכסים.

במעלות ציינו, בין השאר, כי פרופיל הסיכון העסקי של החברה "נתמך בעיקר על-ידי הפיזור הגיאוגרפי של הנכסים, ההיכרות הטובה עם אזורי הפעילות בנדל"ן המניב והפעלת בתי מלון תחת הזיכיון של 'הילטון' ו'מריוט'".

אנקור פרופרטיז מחזיקה ב-23 נכסים: 45% מהם מתחמי דיור מולטי-פמילי (Multi family apartments), 31% משרדים להשכרה וכן נכסי מלונאות ומסחר, וגם היא, כמו שאר עמיתותיה האמריקאיות, התאגדה באיי הבתולה.

מטיוטת התשקיף עולה, בין השאר, כי החברה שייכת לקבוצת אנקור אנטרפרייזס (Encore Enterprises), המעסיקה יותר מ-1,000 עובדים, ולפי התשקיף, מאז הקמתה ב-1999 השלימה יותר מ-110 עסקאות בשווי כולל של יותר מ-2.4 מיליארד דולר. החברה נמצאת בבעלות היו"ר, ד"ר בהרט סנגני (Bharat Sangani), ואשתו סמיטה (Smita) והמנכ"ל פטריק ברבר (Patrick J. Barber).

האג?ח שהנפיקו חברות הנדל?ן, חשיפה של קרנות הנאמנות, חברות שהגישו תשקיף

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.