האם חוק הריכוזיות מציב קושי בפני עסקת מיזוג הגמל והפנסיה של בתי ההשקעות אי.בי.אי והלמן אלדובי? בחודש שעבר אישרו הצדדים את חשיפת "גלובס" באשר לכוונתם למזג את פעילויות החיסכון לטווח ארוך שלהם תחת הלמן אלדובי.

בהתאם לדיווח לבורסה בדבר העסקה הנרקמת - אך שעדיין אינה סופית ושהתנאים שלה טרם נקבעו - יהפוך אי.בי.אי לבעל מניות משמעותי בהלמן אלדובי, ויקבל לידיו עד 35% ממניות בית ההשקעות, חלקן בתמורה לפעילויות הגמל וההשתלמות שלו וחלקן בתמורה לתשלום במזומן. על פי הערכות העסקה תושלם עד סוף השנה הנוכחית.

למרות שעל פניו מדובר בעסקת מיזוג פשוטה לאישור מבחינת הרגולציה (שני הצדדים בה מוכרים, מנוסים ובעיקר כבר מחזיקים באישורים הנדרשים) נראה כי ישנו קושי העומד בפני השלמתה: האפשרות ליצירת פירמידת חברות בת שלוש שכבות, האסורה על פי חוק הריכוזיות.

חוק הריכוזיות קובע, כי פירמידות של חברות, שמניותיהן או איגרות החוב שלהן נסחרות בבורסה בישראל, יצומצמו ללא יותר משלוש שכבות עד דצמבר 2017, וללא יותר משתי שכבות עד דצמבר 2019. כאן טמונה הסוגיה הרלוונטית, שכן שני בתי ההשקעות הם חברות ציבוריות הנסחרות בבורסה, ולהלמן אלדובי חברה בת - הלמן אלדובי גמל ופנסיה, שהיא חברה מדווחת, משום שהנפיקה אג"ח סחירות.

יחד עם זאת, נראה שלא מדובר בסוגיה בלתי פתירה. באי.בי.אי לא מתכוונים להפוך בשלב זה לבעל שליטה בהלמן אלדובי, כי אם לבעל מניות מרכזי. אם וככל שבאי.בי.אי יחליט לפעול להשגת שליטה - הוא יהיה חייב לקפל שכבה, וזאת באמצעות אחת מהשתיים: "העלאת" האג"ח מחברת הגמל והפנסיה של הלמן אלדובי לבית ההשקעות (באמצעות מהלך של החלפה) או מחיקת אחת מהחברות הציבוריות מהמסחר בבורסה.

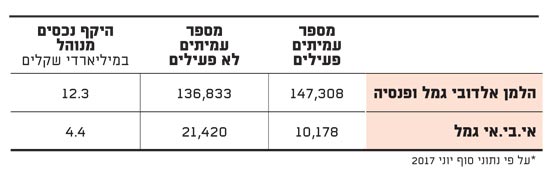

בעלת השליטה הנוכחית בהלמן אלדובי היא דבוקת בעלי מניות בראשות צמד המייסדים, רוני הלמן ואורי אלדובי, המחזיקה בכ-65% ממניות בית ההשקעות באמצעות חברת הלמן אלדובי פיננסים.בכוונת אי.בי.אי, שנוסד על-ידי צבי לובצקי, דוד ויסברג ועמנואל קוק, והנמצא בשליטה ובניהול של בני משפחותיהם, להפוך באמצעות העסקה עם הלמן אלדובי לגורם משמעותי בשוק הגמל והפנסיה. כיום הם לא נמנים עם אריות שווקים אלה. שוק הגמל ושוק הפנסיה הם שווקים שמתאפיינים ביתרונות משמעותיים לגודל. מדובר בשווקים תחרותיים שבהם שחקני ענק, ששני הצדדים לעסקה אינם נמנים עמם, ועל פי הנתונים העדכניים, בפעילויות הגמל, ההשתלמות והפנסיה המאוחדות של שני הגופים יש כ-16.7 מיליארד שקל.

בית ההשקעות הלמן אלדובי נסחר כיום לפי שווי של כ-119 מיליון שקל, בעוד שאי.בי.אי נסחר לפי שווי של כ-513 מיליון שקל. כבעל מניות מרכזי, צפוי אי.בי.אי לקחת חלק בניהול הלמן אלדובי, כולל בתחום המיתוג וניהול ההשקעות, וכן תחזיק בדירקטורים מטעמה בבית ההשקעות הלמן אלדובי ובחברת הגמל והפנסיה שלו. זאת, כמובן, אם וכאשר העסקה תושלם. לא מן הנמנע שבעתיד הרחוק המהלך יאפשר את מיזוג שני בתי ההשקעות. כיום הם לא מתחרים במובן המלא של המילה, וזאת מאחר שהלמן אלדובי יצא כמעט לחלוטין מתחום קרנות הנאמנות, והוא פעיל קטן יחסית בתיקים המנוהלים. מנגד, בפעילות המרכזית שבה הם מתחרים - הגמל וההשתלמות - הם מתכוונים להתמזג.

מבתי ההשקעות אי.בי.אי והלמן אלדובי נמסר, כי "המגעים בין שני הגופים מתקדמים כמתוכנן, בהתחשב בכל השיקולים הרגולטוריים והאחרים. כל הסכם בין הצדדים יצטרך לקבל את כל האישורים הרלוונטיים, ואנו מאמינים שהאישורים יתקבלו בבוא העת".

סוגייה בעייתית אחרת שכבר הארנו בעבר היא הבעלות החלקית של קובי אלכסנדר בבית ההשקעות אי.בי.אי, והצורך בקבלת אישור מהפיקוח המקומי - הליך שתלוי בהשלמת בדיקות Fit & Proper בינלאומיות מעמיקות ולא פשוטות - גם במקרה של מי שכבר מחזיק באישור קיים (אלכסנדר מחזיק בכזה, וזה מה שצפוי לאפשר לבסוף את אישור העסקה גם אם הוא לא ייפטר ממניותיו בבית ההשקעות). אלכסנדר, שמחזיק בכ-19.2% ממניות בית ההשקעות, עבר על החוק בארה"ב, וכאמור - לא ברור אם יוכל לקבל היתר שליטה מחודש (את הנוכחי קיבל בשנים טובות יותר, לפני שהתפוצצה פרשת הבקדייטינג).

הלמן אלדובי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.