תשעה חודשים בערך אחרי שנכנס לתוקף חוק שטרום, פרסמו באחרונה משרד האוצר ובנק ישראל את דוח היישום הראשון, שנועד לקבוע "תבחינים מדידים" להצלחת הרפורמה. האם הוא עומד ביעד? הדוח אמנם קובע פרמטרים לבחינת ההצלחה של הרפורמה להגברת התחרות במערכת הפיננסית, אבל יעדים כמותיים ברורים - אלה לא נקבעו.

כך, לדוגמה, נקבע שיבחנו כמה גופים הגישו בקשה להיות בנקים או סולקים, ואם יש צפי להפחתת הריכוזיות במערכת הבנקאית, לגידול באשראי ולצמצום מספר הימים שבהם מקבל בית עסק תשלומים, אולם לא נקבע מהם היעדים הרצויים - דבר שיקשה לבחון בעתיד אם הרפורמה הצליחה או נכשלה.

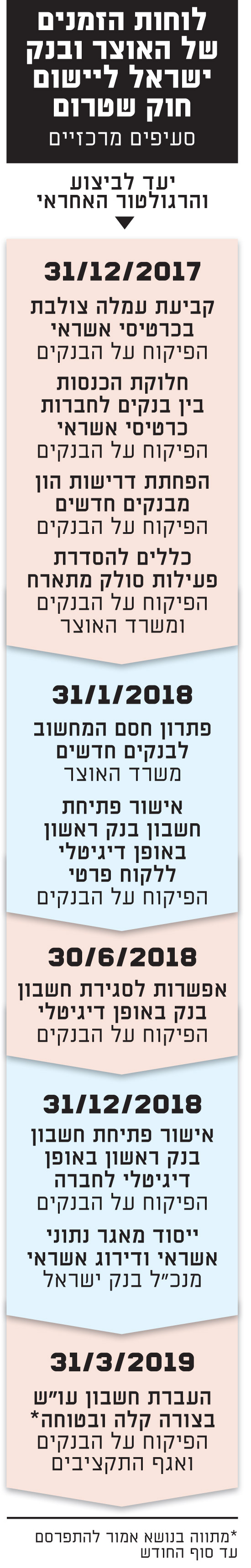

לוחות הזמנים של האוצר ובנק ישראל ליישום חוק שטרום

"לפי הדוח, כל שינוי יהיה הצלחה"

היעד הכמותי היחיד שפורסם קשור בקבוצת דיסקונט, שבניגוד לבנקים אחרים (מלבד הבינלאומי) תוכל להמשיך להחזיק בבעלותה את חברת כרטיסי האשראי כאל לתקופה של ארבע שנים. "ההנחה היא שהימצאותה של כאל בתוך קבוצת דיסקונט מסייעת לקבוצה להיות גורם מחולל תחרות בשוק, וכלי של הקבוצה להגיע לבסיס לקוחות רחב וכך להגביר את התחרות בשוק הבנקאות והצבת הקבוצה כסמן ימני לתחרות", נכתב בדוח ועדת היישום. כדי לבדוק אם אכן מטרה זו הושגה, הוחלט שב-2020 ייבדק קצב הגידול באשראי הצרכני של קבוצת דיסקונט לעומת שנת 2016, והציפייה היא שהקבוצה תציג גידול הגבוה ב-2.5%-4.5% מצמיחת ארבע קבוצות הבנקאות הגדולות האחרות במערכת, ושתי חברות כרטיסי האשראי המופרדות ישראכרט ולאומי קארד.

אם, נניח, יתר הבנקים וחברות כרטיסים האשראי יצמחו ב-20% בתקופה זו, על קבוצת דיסקונט יהיה להראות גידול של 22.5% לפחות כדי להוכיח שהיא ניצלה את ההקלה שקיבלה לצורך צמיחה והתרחבות במגזר משקי הבית. אלא שגם יעד כמותי זה אינו מחייב, ובדוח נכתב במפורש כי עמידה או אי-עמידה בו אינה התנאי היחיד שיקבע אם להפריד את כאל מהבנק.

ועדת היישום, נזכיר, הוקמה במסגרת חוק שטרום. "תפקידה לעקוב אחר יישום הוראות החוק ולהמליץ על צעדים לשיפור והגברת התחרות בשוק האשראי, לערוך בדיקות תקופתיות של מצב התחרות בשוק האשראי ולאתר חסמים בהתפתחות התחרות בשוק, ולהמליץ לשר האוצר ולנגידה בעניין הפעלת הסמכות לשנות את הגדרת החוק לבנק בעל היקף פעילות רחב", כפי שנכתב בדוח. בראשות הוועדה עומדים מנכ"ל משרד האוצר שי באב"ד, ראש חטיבת המחקר הפורש של בנק ישראל פרופ' נתן זוסמן, המפקחת על הבנקים ד"ר חדוה בר, ורגולטורים נוספים.

הדוח הראשון שהוציאה הוועדה הוא כללי למדי ומתמקד בעיקר בהצבת לוחות זמנים ליישום הסעיפים השונים ברפורמה. בעמותת "צדק פיננסי", שעוקבים מקרוב אחר הליך החקיקה ויישום חוק שטרום, הביעו אכזבה ממנו. "אנו מאוכזבים מכך שוועדת היישום לא כללה יעדים מדידים. בחוק הוגדר בפירוש שהאוצר ובנק ישראל יקבעו יעד ממשלתי לירידה בריכוזיות הבנקים ולהורדת עלויות לצרכנים ולעסקים. אבל הוועדה לא עשתה זאת, ואין אפשרות אמיתית לבחון אם הרפורמה אכן עומדת ביעדיה".

בעמותה מציינים כדוגמה את הציפייה המוגדרת בדוח שהריביות שמשלמים הלקוחות יפחתו בעקבות הרפורמה. "האם ירידה של מאית אחוז במשך 5 שנים תיחשב הצלחה? לפי ועדת היישום, כל שינוי יהיה הצלחה. זה מגוחך ועומד בניגוד חד לנוסח החוק. התרענו על הכשלים המהותיים האלו לאורך דיוני הוועדה, אך לצערנו היא בחרה להתעלם", הם אומרים.

גורם המקורב לוועדה הסביר שחבריה הגיעו למסקנה שלא ניתן לקבוע מראש יעדים קשיחים, שכן קשה לחזות איך השחקנים יתנהגו ולאיזה כיוון יילך השוק. "ייתכן שנראה תהליך של עליית ריבית, אבל הוא ינבע מכניסת לווים בסיכון גבוה יותר לשוק, שכיום הם מודרי אשראי. האם עליית ריבית במקרה כזה היא כישלון, או שהרפורמה דווקא מוצלחת כיוון שהיא מכניסה לשוק אוכלוסיות שאינן זכאיות היום לאשראי?", אמר הגורם והוסיף שהוועדה מיפתה כ-70 תבחינים שהיא תעקוב אחריהם, וכן תדווח על התקדמות יישום הרפורמה. "בכל מקרה, הציפייה בשנים הקרובות היא לטיפול בהסרת החסמים השונים, ולא לשינויים דרסטיים במבנה השוק".

ממשרד האוצר נמסר: "כדי לבחון את מידת התחרות, קבעה הוועדה תבחינים ומגמות נדרשות, אשר יצביעו על שיפור ברמת התחרות".

לוחות זמנים קשיחים

מה בכל זאת יש בדוח? הוועדה קובעת לוחות זמנים קשוחים ליישום שינויים רגולטוריים, שמטרתם להגביר את התחרות במערכת הפיננסית. כך, למשל, עוד השבוע אמורים הפיקוח על הבנקים ואגף התקציבים באוצר לגבש מתווה שיקל בהעברת חשבון עו"ש בין הבנקים. מתווה זה אמור להיות מיושם עד מארס 2019.

כמו כן, עד סוף השנה מתחייב בנק ישראל לקבוע את המתווה להפחתת העמלה הצולבת. מדובר בקריטריון מכריע, שכן כל ירידה של 0.1% בעמלה הצולבת, העומדת כיום על 0.7%, משמעותה ירידה של כ-300 מיליון שקל בשנה בהכנסות חברות כרטיסי האשראי. ללא בהירות בקריטריון הזה, לא יוכלו הבנקים הגדולים לקדם את מכירת חברות כרטיסי האשראי שבבעלותם.

מלבד סוגיית העמלה הצולבת, אמור הפיקוח על הבנקים לפרסם עד סוף השנה דרישות הון מקילות לבנקים חדשים. מפתיע שבנק ישראל הסכים להתחייב לכך, לאור העובדה שבמקור אחד התנאים להקלה היה גיבוש מדיניות בנושא ביטוח פיקדונות, שעד כה לא הובהרה. גם כללים לפעילות של סולק המתארח על תשתית של חברות סליקה קיימות ייקבעו עד סוף השנה.

גם לשנת 2018 הציבו בנק ישראל והאוצר לא מעט יעדים, ובהם אישור פתיחת חשבון בנק באופן דיגיטלי ללקוח שזהו החשבון הראשון שלו, וגם סגירת חשבון באופן דיגיטלי, במטרה להגביר את הניוד בין הבנקים. בסוף 2018 אמור לקום מאגר נתוני האשראי שיכלול את דירוג האשראי של הלקוחות.

הדוח מציג גם רשימה של עשרות פרמטרים שבכוונת חברי הוועדה לאסוף ואמורים להוות אינדיקציה להצלחת הרפורמה, ובהם בחינה לאילו לקוחות צמצמו הבנקים הגדולים את האשראי (כנדרש במסגרת החוק), מהו שיעור הלקוחות שהחליפו חברת כרטיסי אשראי לאחר שמועד הכרטיס שלהם פג, מהו שיעור העסקים המודעים לכך שהם יכולים לקחת שעבוד שני על הנכס, כמה בקשות הוגשו לקבלת רישיון של בנקים, סולקים ואגודות אשראי, איזה גידול חל ביתרות האשראי, מהו שיעור הירידה של הריבית הממוצעת בהלוואות חדשות ועוד. אחת לחצי שנה תעביר הוועדה את ממצאיה בדוח לנגידת בנק ישראל ולשר האוצר, ודיון על התקדמות יישום הרפורמה ייערך גם בוועדת הכלכלה של הכנסת. הדיון הקרוב בנושא אמור להתקיים לקראת סוף השנה.

הנתונים שייאספו

- לקוחות הבנקים שמסגרת האשראי שלהם צומצמה

- מספר הלקוחות שהחליפו מנפיק כרטיס אשראי

- מספר הבקשות שהוגשו להקמת בנקים, סולקים, אגודות אשראי, גופי P2P וספקי אשראי חוץ-בנקאי

- נתחי שוק של גופים באשראי צרכני

- מסגרות אשראי לא מנוצלות

- שיעור הריבית הממוצעת, כולל עמלות בהלוואות חדשות

- גידול בבתי העסק הפועלים עם כרטיס אשראי חכם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.