1. אז למה הצרכן הישראלי לא עובר בנקים? העובדות מדברות בעד עצמן: הניידות בין הבנקים מגיעה לשיעור של כ-4% בלבד, שיעורים קטנים מאוד, המלמדים בדרך-כלל אחד משניים, או שניהם גם יחד: הראשון, שאין בכלל תחרות בין הבנקים ולכן ללקוחות הבנקים אין שום מוטיבציה לעבור לספק אחר של שירותים בנקאיים עם מחירים דומים; השני,- שהמעבר והביורוקרטיה סביבו מעיקים ושהבנקים מערימים כל-כך הרבה קשיים על מי שמעוניין לנטוש אותם - וזה גורם ללקוחותיהם לנטוש את הרעיון.

ובכן, התשובות לשאלה למה המעברים בין הבנקים קצת יותר מורכבות והן נעות הרבה יותר על המסלול הפסיכולוגי. הרי הצעות למעבר תוך מתן הטבות קיימות מדי פעם, הניוד לא עד כדי כך קשה ומי שבאמת רוצה, פשוט עובר. זאת ואף זאת: שירותים בנקאיים אינם זהים, למשל, לשירותי סלולר, טלוויזיה או אינטרנט שבהם המעברים קצת יותר גבוהים, ומערכת היחסים בין הבנק לצרכן שונה במהותה ממערכת היחסים שבין בעל מכשיר סלולרי לחברת הסלולר שלו.

מה מהגורמים

2. הרגולטור, מתברר, לא שבע-רצון מנתוני הניידות הנמוכים ומחפש את הדרכים לשפר אותם. עוד לא יבשה הדיו על רפורמת שטרום, ובוודאי שלא על יישומה, שיצא לדרך בקושי (וספק אם בכלל ייתן את אותותיו), במשרד האוצר מתקדמים הלאה למטרה הבאה כדי לעודד לכאורה תחרות בתחום הבנקאות: הרעיון החדש - הקמת מערכת ניוד בין הבנקים, שתהפוך את הליך המעבר ביניהם לפשוט וידידותי. על הנייר הרעיון נשמע מצוין: לקוחות הבנקים, כאמור, בקושי עוברים, ולכן אם נהפוך את התהליך לדיגיטלי, מהיר וידידותי, שיעורי המעברים יהיו הרבה יותר גבוהים, הבנקים יפחדו לאבד לקוחות, ולבסוף ישפרו את השירותים ובמיוחד את מחירי השירותים לצרכן. א-ב של כלכלה, נכון? לא ממש. על הנייר זה נשמע נהדר, אבל זו הבעיה עם תיאוריות שנותרות על הנייר. בנק ישראל שנמצא במערכת יחסים מורכבת מול האוצר (במיוחד על רקע ועדת שטרום) נאלץ להיעתר ליוזמה ולשתף פעולה. אתמול קיימה ועדת הרפורמות בכנסת דיון ראשון בסוגיה, במטרה להשלים את התיקונים הנדרשים בחקיקה, שייכנסו בחוק ההסדרים.

3. הליך יותר פשוט וידידותי במעבר בין הבנקים, משמעו השקעות, והשקעות משמעותן הוצאת כסף. מערכות המחשוב של הבנק מיושנות יחסית וכל שינוי קל בהן כרוך בהשקעה מרובה. בבנקים מעריכים שהקמת מערכת לניוד חשבונות תעלה להם בין 300 מיליון ל-500 מיליון שקל, והיוזמה להקמת מערכת זו מצטרפת ליוזמות טכנולוגיות נוספות שהאוצר ובנק ישראל מחילים על הבנקים, בהם מאגר נתוני אשראי והכנסת פרוטוקול API. על-פי הערכות, סך כל היוזמות יעלה לבנקים כמיליארד שקל. הרבה? לא במושגים של הבנקים שמרוויחים מיליארדי שקלים מדי שנה - הם בהחלט יכולים להרשות לעצמם השקעה של מיליארד שקל עבור הצרכנים.

4. השאלה, אם כן, היא אחרת לגמרי: האם הקמת המערכת אכן יעילה? האם היא תעלה באופן משמעותי את שיעורי הניידות בין הבנקים, והאם מערכת כזו תצית תחרות כזו שתוזיל עוד ועוד את העלויות לצרכנים. התשובה לכך ממש לא ודאית, כפי שהאוצר היה רוצה שכולם יחשבו, והדבר ניכר היטב דווקא בסקר שערך משרד האוצר בקרב 700 נשאלים.

הסקר, לפני ההודעה על היוזמה להקמת המערכת הידידותית למעבר, כלל ממצא אחד מרכזי, שלכאורה מחזק את הטענה בעד הקמת המערכת, שממנו עולה כי הציבור מתלונן על הביורוקרטיה הכבדה במעבר בין הבנקים. אלא שסקרים הם סקרים, וחשוב לבדוק אותם ואת מכלול השאלות והתשובות שנשאלו. המסקנה היא שכבודו של המחסום הביורוקרטי במקומו מונח, אבל מה שמשפיע יותר מכל הוא דווקא המחסום הפסיכולוגי.

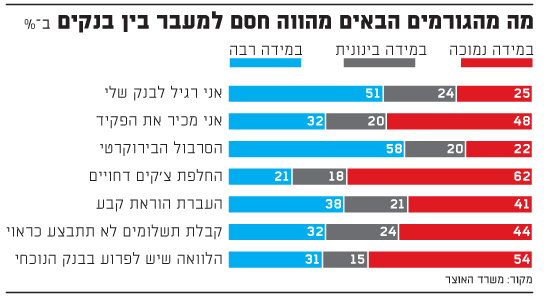

אמנם, מצד אחד אמנם 58% מהנשאלים ציינו כי הסרבול הביורוקרטי מהווה חסם במידה רבה למעבר בין בנקים. מצד שני כשהסקר מפרט את המחסומים הבירוקרטים האפשריים, הנשאלים לא מסמנים במובהק אחד מהם. למשל, רק 38% מציינים שהעברת הוראות קבע מהווה חסם מבחינתם למעבר בין בנקים, 32% בלבד מציינים חשש שקבלת תשלום לא תתבצע כראוי ו-21% בלבד מציינים שהחלפת צ'קים דחויים מהווה חסם.

הנתון היותר בולט הוא ש-51% מהנשאלים ציינו שיש להם חסם במעבר לבנק שלהם כי הם "רגילים" לבנק שלהם. רגע, אז מה בעצם הבעיה כאן? אם אתה "רגיל" לעבוד עם הבנק שלך, אז החסם הביורוקרטי הפך למשני. מכיוון שהבעיה הפכה ליותר פסיכולוגית, אז האם מערכות מחשוב מתקדמות בהשקעה של מאות מיליוני שקלים ישנו זאת?

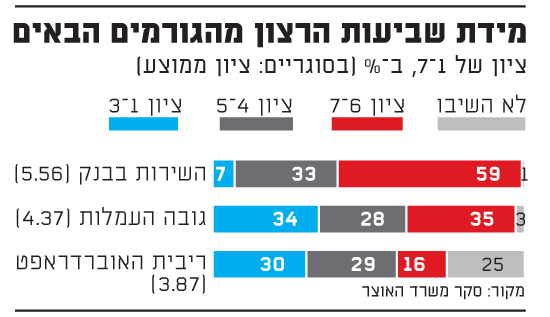

5. זה לא סוד גדול שיש סנטימנט ציבורי אנטי-בנקים בצורה מובהקת - לא אוהבים את הבנקים, לא אוהבים את כוחם ובוודאי לא אוהבים את מנהלי הבנקים ואת שכרם (עד שהוגבל). על רקע העוינות נגד הבנקים והאווירה השלילית נגדם, אחד הממצאים בסקר מפתיע מאוד והשורה התחתונה בו היא שהציבור בסך הכל מרוצה מהשירותים שהוא מקבל מהבנקים. בציון של 1-7 למידת שביעות-הרצון מהשירות, כמעט 60% מהנשאלים ציינו את הציון 6-7, כאשר הציון הממוצע הוא 5.56. לעומת זאת, כשהלקוחות נשאלו על מידת שביעות-הרצון מגובה העמלות והריביות - הציונים התחילו לרדת. שביעות-הרצון מגובה ריבית האוברדראפט עמד בממוצע על 3.87 בלבד. לממצאי הסקר הללו יש, אגב, תוקף במציאות - ריביות האוברדרפט ללקוחות קטנים הן אכן ריביות גבוהות, לעתים ריביות נשך.

6. זה מוביל אותנו לבעיה האמיתית: אין הבדל גדול במוצרים הבנקאיים - לא בגובה העמלות ובוודאי שלא בהבדל בין הבנקים. אם זה המצב, זה מסביר את התשובה למה אנחנו "רגילים" לעבוד עם הבנק שלנו ואין לנו מוטיבציה לנייד את החשבונות. הציבור נוטה להאמין שהמעבר לא ישפר דרמטית את המחירים שהוא מקבל, כך שכל עניין היחסים עם הבנק הפך ל"הרגל". לכן, קשה להאמין שהקמת מערכת שתאפשר לכם לעבור בקליק על העכבר לבנק אחר - ממש תעודד אתכם לעבור בנקים.

7. וכעת לפרספקטיבה יותר רחבה בנוגע לתחרות בין הבנקים: לאורך העשור האחרון ויותר מכך מנסים הרגולטורים להכניס לפי תפיסתם תחרות בשירותים הבנקאיים, תוך שהם מנסים להחליש את הבנקים. מוועדת בכר ועד ועדת שטרום - הרגולטור אילץ את הבנקים למכור נכסים כדי להגביר את התחרות. עד עכשיו זה לא ממש עובד, במיוחד בכל מה שקשור למשק הבית הממוצע. שוק האשראי העסקי אמנם נפתח ליותר תחרות, אבל זה ממש לא מעניין את הלקוחות הממוצעים. מוועדה לוועדה, הבנקים רק הצליחו לשמור על כוחם ועל רווחיותם. הכוח של הרגולטורים בהכנסת תחרות התברר, לפחות לעת עתה, כלא ממש אפקטיבי.

אבל יש עוד כוח, והוא הכוח של הצרכנים: ככל שהטכנולוגיה תתקדם בשירותים הבנקאיים, ככל שמיזמי הפינטק ייאלצו את הבנקים להתייעל - הכוח הולך ועובר לצרכנים. אין שום סיבה שלא תנסו לעבור בנק ולקבל הצעות יותר טובות (כי זה גם קל יחסית ואין שום צורך לחכות למערכת "ידידותית"), אין שום סיבה שלא תתמקחו על עמלות וריביות, בין אם זה בחשבון העו"ש שלכם או בין אם זה בחשבון ני"ע שלכם. הכוח הוא של הצרכנים, שלכם - צריך רק לדעת לממש אותו, למרות ששירותים בנקאיים נראים מסובכים ומורכבים. הם לא.

מידת שביעות הרצון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.