הדיווח הדרמטי אתמול על אודות הסכם יצוא הגז מישראל למצרים, מעניק רוח גבית להנפקת האג"ח השנייה של חברת תמר פטרוליום , המחזיקה במאגר הגז תמר. היום הודיעה חברת מידרוג כי העניקה דירוג A1 לאג"ח מסדרה ב' שתנפיק תמר פטרוליום בהיקף של עד 2.178 מיליארד שקל. מדובר על דירוג זהה לזה שהוענק לחברה בעת שגייסה אשתקד 2.3 מיליארד שקל בהנפקת אג"ח מסדרה א'.

הסכום שיגויס מיועד לשמש את תמר פטרוליום לרכישת 7.5% מהזכויות במאגר הגז הטבעי תמר, מידי חברת נובל אנרג'י האמריקאית. היקף העסקה עומד על כ-800 מיליון דולר, והוא כולל תשלום מזומן של 560 מיליון דולר במזומן, והיתרה באמצעות הקצאת מניות, שיהוו 43.5% מההון של תמר פטרוליום.

לדברי מידרוג, היקף גיוס האג"ח יגיע עד 605 מיליון דולר, אולם כל סכום שיגויס מעבר ל-560 מיליון דולר יופקד לקרן ייעודית, וישמש את תמר פטרוליום לפירעון מוקדם או לרכישה עצמית של אג"ח.

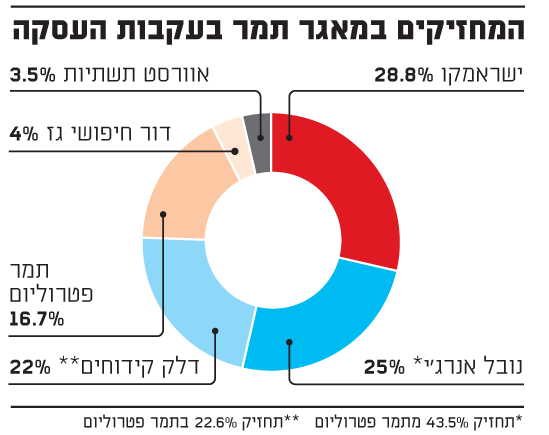

העסקה משקפת למאגר תמר שווי של כ-10.7 מיליארד דולר. עם השלמתה של העסקה תחזיק תמר פטרוליום ב-16.75% מהמאגר, ואילו נובל אנרג'י תרד להחזקה של 25% בתמר. השותפות דלק קידוחים, שבשליטת קבוצת דלק, תישאר עם החזקה ישירה של 22% מהמאגר, ואילו השותפות ישראמקו תהפוך לבעלת הזכויות הגדולה בתמר, עם כ-29% מהבעלות במאגר.

המחזיקים במאגר

סדרה ב' תונפק במח"מ ובתשואה דומה לסדרה א', שהונפקה כאמור בקיץ אשתקד. סדרה א' צמודה למדד המחירים לצרכן והיא נסחרת כיום בתשואה שנתית לפדיון של כ-5%, כשהמח"מ שלה הוא 5.84 שנים. כמו סדרה א', גם סדרה ב' עומדת לפירעון בין השנים 2018-2028. כ-57% מסכום הקרן ייפרעו לשיעורין בתשלומים חצי שנתיים, בעוד שיתרת הקרן תיפרע בתשלום אחד בתום התקופה. במילים אחרות, במועד הפירעון הסופי (אוגוסט 2028) תידרש תמר פטרוליום למחזר קרן חוב של 240 מיליון דולר לסדרה א', וכן קרן חוב של 240 מיליון דולר לסדרה ב', כשבעת הזאת צפויות יתרות הגז הטבעי במאגר לעמוד על 55%-68% מסך העתודות של המאגר.

מעמד מונופוליסטי לתמר עד 2020

כדי להפחית את הסיכון הנובע מהצורך במימון מחדש של חלק מהותי מההנפקה, תקים תמר פטרוליום קרן ייעודית. אל הקרן יופקד סכום של 1.5 מיליון דולר עבור כל BCM של גז שימכור המאגר, מעבר לכמות של 130 BCM, וזאת על פי חישוב שייעשה החל מה-1 בינואר השנה.

לדברי מידרוג, בין השיקולים העיקריים לקביעת הדירוג נמצאים בין היתר מתווה הגז שיוצר סביבה רגולטורית ברורה ושקופה, והעצמאות האנרגטית שמעניק המאגר לישראל. שיקולים נוספים הם הטכנולוגיה המוכחת בה פועל המאגר, הניסיון עתיר השנים של המפעילה נובל אנרג'י, היסטוריה תפעולית של חמש שנים, היקף משמעותי של עתודות במאגר, וכן מדיניות משרד האנרגיה לצמצום פליטת המזהמים וסגירת תחנות הכוח הפחמיות.

על פי תרחיש הבסיס של מידרוג, צפוי מאגר תמר לשמור על מעמדו המונופוליסטי עד להפעלתם המסחרית של מאגר לוויתן בשנת 2020 ושל מאגרי כריש ותנין בין 2020 ל-2022. במידרוג מעריכים כי ב-2021 יפחת מחיר מכירת הגז הטבעי מתמר לחברת החשמל ב-12.5%, לכל הפחות.

אתמול דיווחו השותפות במאגר תמר על חתימת שני הסכמים מחייבים עם חברת דולפינוס המצרית, לאספקת גז טבעי ממאגרי לוויתן ותמר למצרים בהיקף כולל של כ-64 BCM למשך תקופה של 10 שנים. ההיקף הכספי מוערך ב-15 מיליארד דולר. חישוב הממוצע המשוקלל של סך ההכנסות מחולק בסך הכמויות, מגלה מחיר משוקלל של יותר מ-6 דולר ליחידת חום.

הדיווח הסיר את החשש מפני עודף היצע של גז טבעי בישראל בתוך שנים בודדות, ובתגובה רשמו מניות השותפות במאגרים השונים עליות חדות. מניית תמר פטרוליום זינקה אתמול ב-14% בתגובה להודעה, אולם היום כבר נסחרה בירידה של כ-4% למחיר המשקף לחברה שווי של 1.05 מיליארד שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.