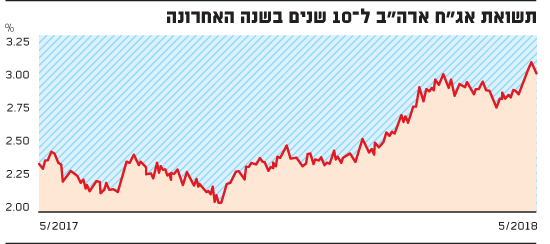

אחד הסיפורים הגדולים בשווקים בתקופה האחרונה הוא העלייה בתשואות האג"ח האמריקאיות, כשבשבוע שעבר תשואת האג"ח ל-10 שנים חצתה כלפי מעלה רף של 3%, לראשונה מאז סוף 2013. רוברט (רוב) קפיטו, נשיא חברת ניהול הנכסים וקרנות הנאמנות הגדולה ביותר בעולם בלקרוק, המנהלת 6.3 טריליון דולר (נכון לסוף 2017) - לא מתרגש. "אני לא יודע למה זה נושא כל כך חם, חוץ מהעובדה שתשואות האג"ח מאוד נמוכות - מכיוון שאנשים לא מקבלים מספיק הכנסה מהכסף שיש להם, זה ש'יושב' במזומן או אפילו מושקע בשוק האג"ח. זאת הסוגיה האמיתית כאן", אומר קפיטו בראיון בלעדי ל"גלובס".

"עם כל ההשקעות שיש לבצע בעתיד, אני חושב שהמצב הזה יישאר דומה במשך תקופה מסוימת. זה לא אומר שהריביות לא יכולות לעלות ב-20-25 נקודות בסיס או אפילו מעט יותר, אבל זה עדיין לא ישנה את התמונה הגדולה שפשוט אין מספיק תשואה שמצדיקה את הסיכון שאנשים צריכים לקחת עבור התשואה הנוספת".

"עם כל ההשקעות שיש לבצע בעתיד, אני חושב שהמצב הזה יישאר דומה במשך תקופה מסוימת. זה לא אומר שהריביות לא יכולות לעלות ב-20-25 נקודות בסיס או אפילו מעט יותר, אבל זה עדיין לא ישנה את התמונה הגדולה שפשוט אין מספיק תשואה שמצדיקה את הסיכון שאנשים צריכים לקחת עבור התשואה הנוספת".

"המניות ימשיכו לעלות, יש יותר ביקוש מהיצע"

החוסר בתשואה מתחבר לנושא אחר שקפיטו מבקש לכוון עליו זרקור, והוא הצורך לחסוך מוקדם ככל האפשר לפנסיה. "אנחנו רוצים לייצר מודעות - לא רק בישראל אלא ברחבי העולם - לסוגיות הפרישה בעתיד: על מנת לפרוש בכבוד, אתה לא יכול להשקיע בעתיד למען העתיד. אתה חייב להשקיע עכשיו. זו סוגיה עולמית, משום שאנשים מתבגרים, חיים יותר שנים, והם לא חסכו מספיק ולא השקיעו בשביל ה-12-14 השנים הנוספות שיהיו להם לאחר שיפרשו. יחד עם הריביות והתשואות היום, יהיה קשה מאוד לבצע את המשימה הזאת, אלא אם יש להם פורטפוליו מגוון שמושקע לטווח הארוך ונותן תשואה מסוימת".

לדבריו, "היום, לרוב המשקיעים יש יותר מזומן מאשר היה לי אי פעם בעבר, מכיוון שאין להם אמון בשווקים. הם עצבניים מסיבות רבות - המשבר הפיננסי לא עזר, ואי-ודאויות פוליטיות שתמיד קיימות, גם לא מסייעות - אז הם 'יושבים' על המזומן. כשהריביות היו יותר גבוהות, הם היו מקבלים פיצוי מסוים, לא גבוה כפי שהיו יכולים, אבל היום הם מקבלים כמעט אפס. לפיכך, ככל שהם יושבים על המזומן לאורך זמן רב יותר, קשה להם יותר להשיג את היעדים שלהם בעת הפרישה לפנסיה. היום בעולם יש למעלה מ-50 טריליון דולר במזומן, שמשיאים תשואה של פחות מ-1%, במקומות מסוימים 0%, במקומות אחרים אפילו שלילית. עד שהכסף הזה לא יתחיל להיות מושקע, הפנסיה תהיה אתגר. אנשים צריכים להשקיע לטווח הארוך בניירות ערך שיניבו להם הכנסה, ובבלקרוק נשמח לעזור לספק מוצרי השקעה כאלה".

תשואת אגח ארהב ל?10 שנים בשנה האחרונה

מתי הזמן האידיאלי להתחיל להשקיע בשביל הפרישה?

"ביום שאתה מתחיל להרוויח כסף. בחלק מהמדינות יש חיסכון חובה לפנסיה שיוצא ישר מהשכר ונכנס לתוכנית פנסיה. במדינות שאין בהן, צריך להתחיל להכניס חלק מהשכר מיד לתוכנית לטווח ארוך. כך לאנשים יהיה סיכוי להגיע לפרישה בכבוד. המילניאלס (ילידי שנות ה-80 וה-90 של המאה הקודמת, ש.ח.ו) מרגישים שיש להם עוד הרבה זמן, אבל זה לא נכון. הם חייבים להשקיע בהקדם, וחייבים לשכנע את הוריהם לעשות זאת, אחרת ההורים שלהם יעברו לגור איתם", הוא צוחק. עם זאת, הוא פחות משועשע כשהוא מעריך שסוגיית החיסכון לפנסיה תהפוך ליותר ויותר קשה משום שלהערכתו הריביות צפויות להישאר נמוכות לאורך זמן.

"הרבה חברות ציבוריות קונות בחזרה את המניות של עצמן ולמעשה מוציאות מניות מהשוק. במקביל, יש פחות הנפקות ראשוניות (IPOs), כך שאני מצפה שמחירי המניות ימשיכו לעלות משום שיש יותר ביקוש מהיצע", אומר קפיטו. "מהצד של האג"ח, הבנקים המרכזיים רכשו לאורך זמן נכסים שהייתה בהם תשואה. לכן יש רק אג"ח קצרות יותר בעלות תשואות מאוד נמוכות. יש מחסור בהיצע של אג"ח נושאות תשואה כלשהי. כשמשווים זאת ל-50 טריליון הדולר במזומן - כשהכסף הזה יתחיל להיות מושקע, זה יוביל את שוק המניות כלפי מעלה וישמור על הריביות נמוכות לאורך זמן".

כלומר, אתה מעדיף את שוק המניות על פני שוק האג"ח.

"נכון, אבל תמיד יש דרכים טובות יותר לקבל את האפסייד של השוק ולהגן מפני הדאונסייד. לדוגמה, יחד עם אלטשולר שחם הבאנו לשוק הישראלי מוצר שנקרא BlackRock Global Allocation (קרן נאמנות שנרשמה לאחרונה בישראל בעקבות תיקון שמאפשר זאת, ש.ח.ו), מוצר עם רקורד של 20 שנה, שמה שחשוב בו זה שהוא עם פורטפוליו מאוד מגוון. יש בו תשואות טובות והוא נועד לתת לך 100% מהאפסייד ו-50% מהדאונסייד. הוא מגן על הקרן שלך בשוק רע, אבל נותן לך את האפסייד בשוק טוב, והוא מנוהל עבורך. אלה סוגי המוצרים שנרצה להביא ליועצים הפיננסיים בישראל, ואני מקווה שהלקוחות יעריכו את הערך ביחס לדברים אחרים שהם יכולים לקנות".

"יש הזדמנויות עצומות בתחום הבריאות"

בתוך שוק המניות, מהם הסקטורים המועדפים להשקעה כיום?

"יש שני תחומים שאנחנו חושבים שהם טובים להשקעה. הראשון - החברות עם המוצרים הפשוטים שיש לך במקרר. אנשים ממשיכים לחיות טוב יותר ולאכול טוב יותר. השני הוא תחום הבריאות, מכיוון שהביקוש גדל ככל שהאוכלוסייה מתבגרת. יש הזדמנויות עצומות בתחום הבריאות, בין אם תרופות חדשות ובין אם טכנולוגיות חדשות להעביר את התרופות בתוך הגוף, וכך גם מתקני הבריאות. לדוגמה, אין מספיק בתי אבות היום, כך שכל מה שקשור לבריאות מעניין להשקעה, בעיקר על רקע הדמוגרפיה".

בהקשר של מיעוט ההנפקות הראשוניות (IPOs) שאותו הזכיר קפיטו, הוא מציין שהיום יש "כל כך הרבה נזילות שחברה לא צריכה להפוך לציבורית כדי לקבל את ההון שהיא צריכה". להערכתו, יהיו יותר רכישות של חברות. השפעה נוספת נוגעת לקרנות פרייבט אקוויטי: "הקרנות האלה גייסו המון כסף אבל לא הצליחו להקצות אותו, ולא ראינו הרבה עסקאות ענק. ייתכן שיהיה צורך להפנות כסף לתחומים אחרים - לדוגמה, תחום התשתיות יהפוך למוקד השקעה משמעותי. לתשתיות יש השפעה חברתית והן השקעה טובה לטווח הארוך. אנרגיה מתחדשת, חוות רוח, כבישי אגרה - פרויקטים כאלה מתאימים למשקיעי טווח ארוך ותואמים גם לתוכניות הפרישה. המחסור באג"ח ומניות והמספר הקטן יותר של עסקאות ענק יובילו לצמיחה באפיקים אחרים".

מהי התחזית שלך בכל הקשור לצמיחה הכלכלית הגלובלית?

"אני מאוד אופטימי. אני חושב שארה"ב נהנתה ונהנית משיעורי הריבית הנמוכים, ומהפריון, ולכן הצמיחה תגיע ישירות לשורה התחתונה. חברות היום הרבה יותר יעילות והשימוש בטכנולוגיה מגביר את יכולתן להתייעל. ארה"ב ו'הבלוק הצפוני' ימשיכו להציג ביצועים יפים. באסיה ישנה אי ודאות, אך מכיוון שהיא כל כך גדולה, אפילו צמיחה מועטה תהיה משמעותית. אני מעריך שאירופה תפגר מעט אחריהן אבל היא עדיין צומחת".

כמה העלאות ריבית אתה צופה מצד ה-Fed השנה?

"רוב האנשים מעריכים שבין 3 ל-4, וסביר להניח שהם צודקים, בהנחה שהכלכלה, התעסוקה והאינפלציה ימשיכו להיראות כפי שהן נראות היום. זה תהליך איטי של להגיע שוב לשיעורי ריבית יותר מנורמלים, אבל זה לא יהיה מאוד מהותי. אני מעריך שכל העלאת ריבית תיתקל בהרבה מאוד ביקושים".

קפיטו מעריך גם שהבנקים המרכזיים באירופה יילכו בסופו של דבר באותה הדרך של ה-Fed ושיהיה "מאמץ משותף להעלות את הריביות". לדבריו, "בנקים מרכזיים ברחבי העולם עשו עבודה טובה בלהוציא אותנו מהמשבר הפיננסי והיום יוצרים אקלים טוב יותר להשקעות מזה שהיה קודם לכן".

"מלחמת הסחר - הייפ תקשורתי"

בשבועות האחרונים עלתה לכותרות מלחמת הסחר בין סין לארה"ב, הכוללת הכרזות הדדיות על הטלת מכסי מגן על סחורות מסוימות. האם המצב צפוי להתדרדר?

"אני חושב שמלחמת הסחר היא יותר 'הייפ' של התקשורת", אומר קפיטו. "אני כן חושב שיש כמה סוגיות שיש לפתור אותן, אך לא מדובר בסוגיות חדשות. אלה דברים שמלווים אותנו כבר זמן מה ועכשיו כששמו עליהם דגש, אני חושב שהאנשים הנכונים יפתרו את הסוגיות הללו, ואני לא חושב שתהיה מלחמת סחר".

לדעתך, המנהיגים של שתי המדינות הם האנשים הנכונים לפתור את המצב?

"אני חושב שבסופו של דבר הסוגיות ייפתרו. זה לא ברור איזה מנהיג הולך להיות זה שיפתור את זה, וזאת תהיה דרך מלאת מהמורות, אך היא תוביל לתוצאות הנכונות".

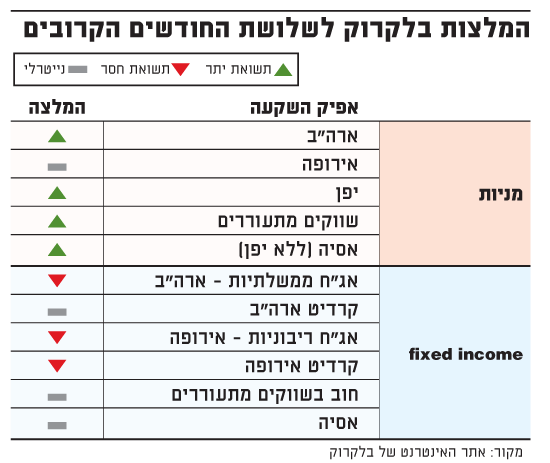

המלצות בלקרוק לשלושת החודשים הקרובים

"יודעים שישראל היא hub טכנולוגי נהדר"

עד לפני כשנה וחצי בלקרוק פעלה בישראל, אך לא מישראל. לדברי קפיטו, בבלקרוק סבורים שישראל היא שוק חשוב מאוד, ומעוניינים להשתתף בשוק. "ברוב השווקים, ההשתתפות של בלקרוק היא באמצעות נוכחות מקומית, ולכן במטרה להשקיע בישראל רצינו לפתוח כאן משרדים, כדי שנוכל להבין את הצרכים של הלקוחות ולעשות את בדיקות הנאותות הנדרשות להשקעה בחברות מקומיות - וזאת הסיבה שאנחנו כאן", הוא אומר. "אנחנו רוצים להמשיך ולפתח מוצרים שיענו על הצרכים של המשקיעים בישראל, צרכים שיכולים להיות שונים משל לקוחות אחרים בעולם".

עניין נוסף של בלקרוק בישראל נוגע לטכנולוגיה, והוא שופע מחמאות לטכנולוגיה שמפותחת כאן. "כולנו יודעים שישראל היא hub טכנולוגי נהדר. אנחנו משקיעים הרבה זמן ומשאבים לבנות טכנולוגיה לתעשיית השירותים הפיננסיים. יש לנו מוצר מוכר שנקרא אלדין, שנמצא בשימוש אצל למעלה מ-200 מוסדיים בעולם. יש צורך בהחזקה ושדרוג של המערכת ואנחנו צריכים אנשים שיעבדו על הצד הטכנולוגי, ומתכננים לגייס אנשים לתחום בישראל".

עד כה העסיקה בלקרוק 6 אנשים בישראל, בניהולו של אלכס פולאק, וקפיטו מבטיח שיגויסו בקרוב עוד כ-20 איש - הן בתחום פיתוח המוצרים הפיננסיים והן בתחום הטכנולוגי. בהקשר זה, פולאק מוסיף כי הופתע מההשפעה שיש לפתיחת משרד מקומי, אחרי כעשור שבלקרוק פעלה בישראל ללא נוכחות מקומית. לדבריו, "השיח עם הלקוחות משתנה כשיש צוות מקומי; זה הביא אותנו יותר לתוך האקוסיסטם".

איך ישראל נתפסת כיעד להשקעה?

קפיטו: "אני חושב שישראל תמיד הייתה מעניינת להשקעה, בהיותה hub טכנולוגי והעובדה שיש בישראל הרבה חברות טכנולוגיה. לדעתי יש הזדמנויות גדולות ככל שהטכנולוגיה מתפתחת, לאור העובדה שישראל תמיד הייתה מובילה בתחום הטכנולוגי".

אי הוודאות הפוליטית והסיכונים הנוגעים, למשל, למלחמה בסוריה - לא משפיעים?

"אלה לא חששות חדשים, ולמען האמת אני מרגיש שבשנים האחרונות משקיעי טווח ארוך התעלמו מהסוגיות האלה. הסיבה לכך היא שקשה להעריך אי ודאות וסיכונים, ומשקיעי טווח ארוך מסתכלים מעבר, מכיוון שתמיד היו סוגיות פוליטיות, אי ודאויות ואלימות - לא רק בישראל אלא ברחבי העולם".

לדבריו, "משקיעים לא צריכים לקבל החלטות השקעה על בסיס משבר כזה או אחר ברחבי העולם. הם צריכים להשקיע לטווח הארוך ולקחת את האפשרות הזאת בחשבון, אבל זה לא צריך להיות השיקול המרכזי שלהם בהחלטה אם לקנות או למכור".

איך אתה רואה את מצב הבורסה של תל-אביב, למשל בהקשר של מחזורי המסחר הצנועים יחסית?

"צריך להתחיל איפשהו. היינו רוצים לראות יותר חברות רשומות למסחר ויותר נזילות. בלקרוק תסייע לבורסות להבין את האלמנטים הפוטנציאליים שבהם נדרשת אולי יותר מחשבה, ונשמח להזדמנות להיות יועץ אמין ולשפר את כמות החברות והנזילות בשוק".

בלקרוק

עיסוק: חברת ניהול השקעות

נכסים מנוהלים: 6.32 טריליון דולר, נכון לסוף הרבעון הראשון

שנת הקמה: 1988

יו"ר ומנכ"ל: לארי פינק

נשיא: רוב קפיטו

שווי שוק בבורסת ניו-יורק: 84 מיליארד דולר

רווח נקי ברבעון הראשון: כ-1.1 מיליארד דולר

רוב (רוברט) קפיטו

תפקיד: נשיא בלקרוק, יו"ר ועדת התפעול של בלקרוק ואחד ממייסדי החברה ב-1988

גיל: 61

השכלה: תואר ראשון בכלכלה מאוניברסיטת פנסילבניה, תואר שני במינהל עסקים מהרווארד