עכשיו זה רשמי. חברת ברוקלנד אפריל דיווחה הערב כי הדירקטוריון שלה החליט כי על הנהלת החברה לפתוח במשא ומתן עם מחזיקי האג"ח לארגון מחדש של מצבת חובותיה. ההחלטה התקבלה בעקבות עיכובים בבנייה בחלק מהפרויקטים שלה, שהובילו לעיכובים משמעותיים במסירת דירות.

כבר מחרתיים תתכנס אסיפה מיוחדת של מחזיקי שתי סדרות האג"ח של ברוקלנד ובה יקבלו המחזיקים סקירה על המצב העסקי מנציגי החברה שיגיעו במיוחד לישראל. לאחר האסיפה יתבקשו כנראה מחזיקי האג"ח להחליט על הקמת נציגות שתדון על הנהלת ברוקלנד בתנאי הסדר החוב.

כאמור, בתום ישיבה דירקטוריון מיוחדת שכינסה היום ברוקלנד לדיון במצבה, התברר כעת מעל לכל ספק כי החברה נדרשת להסדר חוב מול מחזיקי האג"ח שלה על מנת להמשיך בפעילותה. בהודעה לבורסה דיווחה הערב ברוקלנד, כי לאחר שהדירקטוריון שמע את סקירת ההנהלה ביחס למצב התזרימי של החברה והיתכנות עמידתה בתחזיותיה, הגיעו הדירקטורים לכלל מסקנה כי קיימת אי בהירות באשר ליכולת החברה לעמוד בהתחייבויותיה השוטפות ובתשלום הקרן הגדול למחזיקי אג"ח ב' בדצמבר 2019. עקב כך הוחלט לפתוח כבר כעת במשא ומתן עם מחזיקי האג"ח משתי הסדרות (א' ו-ב' ) במטרה לגבש הסדר חוב שיארגן מחדש את כלל החובות למחזיקים.

בברוקלנד הדגישו, כי תשלום הריבית הקרובה לאג"ח ב' בסך של 1.5 מיליון דולר יבוצע כמתוכנן ב-1 בדצמבר . בנוסף תמשיך החברה לשלם ריביות שוטפות לבנקים המממנים את הפרויקטים שלה. עם זאת, מעבר לכך, הודיעה החברה כי כל עוד נמשך המשא ומתן עם לגיבוש הסדר החוב, היא לא תוכל להמשיך בביצוע תשלומים בגין קרן וריבית לנושיה הפיננסיים.

ברוקלנד מסבירה בהודעתה כי מאז פרסום דוחות המחצית הראשונה של 2018, המשיכו ביתר שאת המגמות של האטה במסירת דירות, וכן עיכוב ועצירה של של בנייה בפרויקטים כתוצאה מעיכוב בתשלומים שהייתה החברה אמורה להעביר לספקים ותוני שירותים. כך למשל הניחה החברה כי במחצית השנייה של 2018 היא תוכל למסור כ-133 דירות שבנייתם הושלמה, אולם בפועל נכון להיום מסרה רק דירה אחת מתוכן. בלי מסירת דירות, לא יכולה ברוקלנד למשוך את העודפים שנוצרים בקופת חברות הפרויקט לצורך מימון חובותיה שלה.

בנוסף, דיווחה הנהלת ברוקלנד על עלייה משמעותית ביתרות החוב לספקים וקבלנים לעומת תזרים המזומנים החזוי שפורסם בדוחות למחצית 2018. עלייה זו הובילה לירידה הדרגתית בתפוקה באתרי הבניה, כך שנכון להיום ישנה האטה משמעותית כמעט בכל אתרי הבנייה של החברה. בברוקלנד הסבירו, כי האטה משמעותית זו מובילה לכך שהיא אינה יכולה למשוך כספים מהלוואות הבניה, שמותנות בהתקדמות הפרויקטים. בנוסף, החברה לא שילמה בחודש שעבר את מלוא סכומי הריבית לגופים הפיננסיים שמממנים את הקמת הפרויקטים.

מעבר לכך, העיכובים בבנייה יובילו לדחייה במסירת הדירות לדיירים, שתוביל לגידול בעלויות המימון ובהוצאות הבניה. לדברי החברה, נכון להיום היא מחזיקה במזומנים בהיקף של 4.655 מיליון דולר, מתוכם 4.153 מיליון דולר בקופת חברת אג"ח 2 והיתרה בפרויקטים שונים.

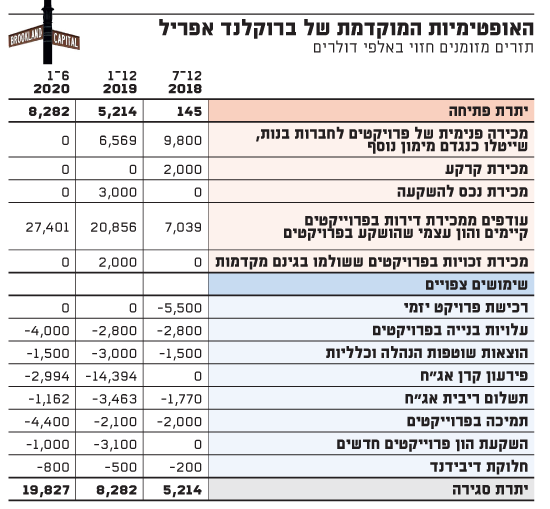

האופטימיות המוקדמת של ברוקלנד אפריל

הדיווח הזה מגיע בהמשך להודעת החברה על על התפטרותו המיידית של המבקר הפנימי שלה, משה כהן. על פי הודעת החברה, מסר לה המבקר כהן כי החליט להתפטר לאחר שטרם קיבל את מרבית החומרים הדרושים לביצוע הביקורות על פי תוכנית עבודת הביקורת הפנימית שאושרה במארס 2018. לאור זאת, כתב כהן כי אין באפשרותו לבצע את תפקידו ולכן התפטר. הוא כיהן כמבקר של ברוקלנד מאז הנפקת האג"ח הראשונה שלה בשנת 2014.

ברוקלנד, הנמצאת בבעלות בועז גלעד, עוסקת בתחום הנדל"ן היזמי ומתמקדת בהקמת מבני מגורים ברובע ברוקלין שבניו-יורק. את הנפקת האג"ח הראשונה שלה ביוני 2014 (סדרה א') הובילו חברת החיתום פועלים אי.בי.אי וצמד היועצים, רפי ליפא וגל עמית, והיא זכתה לדירוג BBB פלוס של S&P מעלות (שירד לפני חודשים אחדים ל-BBB). בדצמבר 2015 הנפיקה ברוקלנד שוב (סדרה ב'). בסך הכל אמורה החברה לפרוע למחזיקי האג"ח שלה 87 מיליון שקל (23.5 מיליון דולר) עד סוף יוני 2020 ועוד 93 מיליון שקל (25 מיליון דולר) בשנתיים שלאחר מכן.

בתחילת נובמבר שילמה ברוקלנד ריבית למחזיקי אג"ח א' ובתחילת דצמבר היא אמורה לשלם ריבית גם למחזיקי אג"ח ב'. סך הוצאות ריבית אלה אמור היה להסתכם בכ-1.8 מיליון דולר, כאשר החלטה שלא לפרוע את תשלום הריבית הקרוב ולפנות למחזיקי האג"ח בבקשה לנהל מגעים על הסדר חוב, או אפילו פניה בהולה לביהמ"ש בבקשה להקפאת הליכים והגנה מפני נושים, תהווה מבחן מהותי ראשון למודל "חברות ה-BVI".

דירקטוריון ברוקלנד כולל כיום חמישה חברים: בעל השליטה בועז גלעד, שמחזיק בתפקידי היו"ר והנשיא (לחברה אין מנכ"ל), הדירקטור עו"ד אלון רסקי, הדירקטור הבלתי תלוי רו"ח מארק ליכטין, וכן שני דירקטורים חיצוניים - רו"ח אביב ריפל ומילנה שניצר רטפן. בוועדת הביקורת יושבים רו"ח ריפל, שמכהן כיו"ר הוועדה, ולצידו רו"ח ליכטין ושניצר רטפן.

מבחן ראשון למודל ה-BVI

חברות BVI הן כ-30 חברות שהוקמו בשנים האחרונות במקלט המס של איי הבתולה הבריטיים, בידי יזמי נדל"ן ופיננסים אמריקאים שגייסו חוב בישראל. אותם יזמים העבירו לחברות הללו נכסים שבבעלותם בארה"ב, ובמקביל יצאו לגיוסים בהיקף כולל של יותר מ-20 מיליארד שקל באמצעות הנפקות אג"ח בבורסה בת"א.

יש לציין כי כבר לפני שנתיים וחצי קרסה חברת הנדל"ן הזרה אורבנקורפ, שגייסה כ-180 מיליון שקל בהנפקת אג"ח לציבור בת"א, אולם אורנקורפ היתה חברה קנדית. בחברות ה-BVI לא נרשמו עד היום קשיים פיננסיים מסוג זה.

כך, שבמקרה בו ברוקלנד - שנחשבת בעיני רבים בשוק לחלשה ביותר מקרב חברות ה-BVI - תקלע לקשיי תזרים, יעמוד לראשונה מודל ה-BVI למבחן. יהיה זה מבחן לשטרי הנאמנות שנוסחו לצורך הגנה על מחזיקי האג"ח וליכולתם של הנושים המקומיים לשים את ידם על נכסים בחו"ל, או לפחות לאיים בהעמדת החוב לפירעון מיידי, לצורך השגת הסדר בתנאים מועדפים עבורם.

נכון לסוף יוני 2018 היה בידי ברוקלנד סכום של 145 אלף דולר (522 אלף שקל) בלבד. עם זאת, רואי החשבון של החברה נמנעו מלהצמיד לה הערת "עסק חי", על רקע הערכות הנהלת החברה, לפיהן יעמדו לרשותה המקורות לתשלום החוב כסדרו.

לאחר פרסום הדוחות לרבעון השני של 2018, הגיעו בכירי החברה לסבב פגישות עם משקיעים מוסדיים בישראל. לדברי מנהל השקעות בכיר בשוק שנכח באחת הפגישות, הוצגו בהן תזרימים חזויים מאוד מפורטים וללא כל "חורים" אפשריים, ואלו הרגיעו קצת את השוק והביאו לעליות במחירי האג"ח של החברה.

אותו מנהל השקעות ציין כיום כי מדובר בשתי סדרות אג"ח עם ביטחונות, כשדה פאקטו יכולים מחזיקי האג"ח להשיג בעת הצורך החזקה בכל הנכסים. עם זאת, זה עדיין אינו אומר שהאג"ח שוות את מחירן המלא (1 שקל ע"נ).

הוא הוסיף כי האפשרות שהחברה תבקש כבר כעת הסדר חוב עם מחזיקי האג"ח היא מאוד משונה לדעתו, מאחר שאין לה תשלומי קרן מהותיים בחודשים הקרובים. בנוסף העריך מנהל ההשקעות כי קשה להניח כי מדובר בחשש מפני העדפת נושים, מאחר שרק לאחרונה שילמה החברה ריבית למחזיקי אג"ח א', כך שייתכן ומדובר בהתנהלות לא תקינה שהתגלתה בידי ועדת הביקורת.

בדוח תזרים המזומנים החזוי שצירפה ברוקלנד לדוח הדירקטוריון, שפורסם בסוף אוגוסט, העריכה החברה כי תסיים את 2018 עם סכום של 5.2 מיליון דולר בקופה. בחברה העריכו למשל, כי יצליחו לגייס עד סוף השנה סכום של 9.8 מיליון דולר ממכירה פנימית של פרויקטים לחברות בנות, שייטלו הלוואות נוספות לשם כך. עוד 7 מיליון דולר העריכה החברה שתשיג מעודפים שיישארו ברשותה לאחר מכירת דירות בפרויקטים היזמיים שהיא מקימה, כאשר 2 מיליון דולר נוספים היום אמורים להגיע ממכירת קרקע.

עם זאת, מדובר בתוכנית אגרסיבית שכל עיכוב מהותי בביצועה עלול להביא לכשל פירעון. יש לציין כי בשוק ההון חששו מהסיכון הגלום באג"ח של ברוקלנד ועקב כך זינקו עוד קודם לכן התשואות של אג"ח ב', הארוכה יותר, לתשואת זבל של מעל 25%.

על-פי הדיווחים האחרונים של הגופים המוסדיים, שנאספו בידי אתר Stocker.co.il, מחזיקים המוסדיים אג"ח של ברוקלנד בהיקף של כ-32 מיליון שקל ערך נקוב, המהווים כ-22% מהאג"ח שהנפיקה החברה. רו"ח ישי ששון, אנליסט בכיר בדיסקונט ברוקראז', אמר היום כי לאור ההתפתחויות השליליות לגבי ברוקלנד, "אנו שבים ומזכירים את הדיפרנציאציה הרבה הקיימת בין חברות ה-BVI השונות. דיפרנציאציה זו נובעת ממקור ההכנסות (ייזום או נדל"ן מניב), אזורי פעילות, פיזור הנכסים רמת המינוף, מח"מ השכירות ואיכות ההנהלה".

הפסד במחצית ותזרים מזומנים שלילי

ברוקלנד סיימה את המחצית הראשונה של 2018 בהפסד של 2 מיליון דולר, בהמשך להפסד של 10.2 מיליון דולר שרשמה ב-2017 כולה. בנוסף, הציגה החברה במחצית הראשונה תזרים מזומנים שלילי של 10.3 מיליון דולר מפעילות שוטפת, וזאת בהמשך לתזרים שלילי של 43.8 מיליון דולר מפעילות שוטפת שרשמה בכל 2017.

עוד עולה מדוחות החברה כי בששת החודשים הראשונים של 2018 היא חתמה על חוזים למכירת 32 דירות בתמורה ל-20.9 מיליון דולר. במקביל, מסרה החברה לרוכשים 35 דירות שנמכרו תמורת 32.2 מיליון דולר, שהוכרו במחצית הראשונה כהכנסות ממכירת דירות. הכנסה נוספת של 856 אלף דולר נרשמה בתקופה זו מהשכרת דירות.

חולשה בשוק הדירות בברוקלין

עם זאת, את המחצית הראשונה סיימה החברה עם הפסד גולמי של 776 אלף דולר ממכירת דירות. הפסד זה נבע מהתייקרות הקרקעות בשנים האחרונות, מעיכובי בנייה לאור שינויים ארגוניים בעיריית ניו-יורק וכן בשל עלייה משמעותית בעלויות הבניה בשל עליית שכר העבודה ומחירי החומרים. בנוסף, הושפע הפסד גולמי זה גם מהוצאה של 600 אלף דולר על תיקונים בפרויקט שנמכר בעבר וכן מהפסד של 2.6 מיליון דולר שנרשם עקב ירידה בערך מלאי דירות בפרויקט אחר.

מעבר לכך, סיפקה החברה נתונים החושפים חולשה בשוק הדירות החדשות של ברוקלין. גלעד, יו"ר ובעלי ברוקלנד (שרכש באחרונה את מניות שלושת שותפיו בחברה - אסף פיטוסי, דוד גולדברגר ואיל יגב) הסביר אז כי "בשוק בברוקלין מסתמנת לאחרונה האטה מסוימת, המתבטאת בירידת מחירים מסוימת ובקצב איטי יותר של עסקאות, אך למרות זאת תחושתנו שהשוק עדיין פועל בצורה בריאה וששינויים אלה אינם מהותיים באופיים. אנו ממשיכים להרחיב את פעילותנו בברוקלין, ובחודשים הקרובים נעביר לשלבי תכנון ושיווק ארבעה פרויקטים בהיקף של כ-100 יחידות דיור".

אלא שזמן קצר לאחר פרסום הדוחות, פרסמה ברוקלנד הודעה מוזרה, לפיה נאלצה לעצור עסקה לרכישת נכס, לאחר שלהנהלתה הובהר כי העסקה לא קיבלה את אישור הדירקטוריון כנדרש. עצירת העסקה נעשתה רק לאחר שתשלום ראשון עבור הנכס על סך של 1.15 מיליון דולר כבר שולם.

"ביום 12 בספטמבר הובא לידיעת יו"ר ועדת הביקורת כי הנהלת החברה החלה בביצוע העסקה ופרעה את החוב הבכיר וזאת מבלי שניתן אישור מפורש לכך על ידי דירקטוריון החברה. הנהלת החברה הודיעה ליו"ר ועדת הביקורת כי הפעולות בוצעו בתום לב, מתוך הבנה של הנהלת החברה שהתקבלה ברכת הדירקטוריון להתקדם בעסקה", דיווחה אז ברוקלנד לבורסה.

בעקבות הגילוי התכנס אז הדירקטוריון בדחיפות לישיבה מיוחדת שעסקה בנושא. בתום הישיבה "החליט הדירקטוריון לבחון את השלכות העסקה וזאת מבלי שהתקבלה בשלב זה החלטה אם להמשיך בביצוע העסקה", נכתב בהודעת החברה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.