נמשכים המהלכים לארגון מחדש בקבוצת האנרגיה והנדל"ן אקויטל, הנמצאת בשליטת חיים צוף ומנוהלת על ידי ערן סער: מיזוגה של החברה הבת יואל אל תוך אקויטל בעסקת מניות צפוי להתבצע עד סוף פברואר, ובינתיים ממשיכה הקבוצה בפעולות ארגון נוספות.

במסגרת זאת הודיעה היום (ד') חברת נפטא, שהיא חברה נכדה של אקויטל, כי הגישה הצעה בלתי מחייבת לרכישת החזקות הציבור בחברה האמריקאית ישראמקו אינק שנמצאת בשליטתה. נפטא מחזיקה כיום ב-70.74% ממניות ישראמקו אינק, שעוסקת בתחום חיפושי הנפט בארה"ב ונסחרת בנאסד"ק לפי שווי של 322 מיליון דולר.

על פי הדיווח של נפטא, הנסחרת בת"א בשווי של כ-2.5 מיליארד שקל, היא פנתה לוועדה הבלתי תלויה של ישראמקו אינק בהצעה לעסקת רכישה שתתבצע בדרך של מיזוג משולש הופכי. על פי ההצעה, תשלם נפטא למחזיקי מניות המיעוט בישראמקו אינק סכום של 88 מיליון דולר המשקף מחיר של 110.36 דולר למניה.

מחיר זה משקף פרמיה של 11.53% ביחס למחיר בו נסחרה המניה טרם ההודעה הראשונית שפרסמה נפטא בדבר החלטתה לבחון את רכישת החזקות הציבור בישראמקו אינק. עם זאת, ביחס למחיר המניה הנוכחי בשוק, שעומד על 118.65 דולר, מדובר על הנחה של 7%.

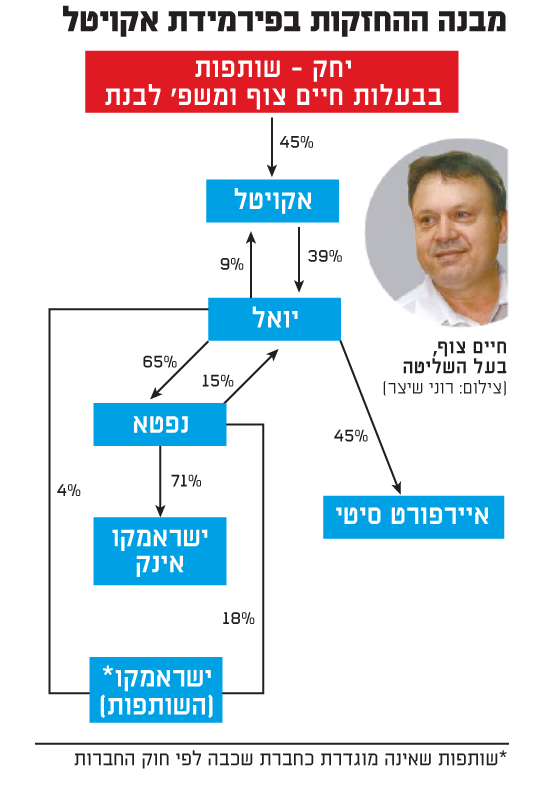

מבנה ההחזקות בפירמידת אקויטל

נפטא תחלק דיבידנד של 400 מיליון שקל

יש לציין כי מניית ישראמקו אינק סובלת מנזילות נמוכה ביותר, שהתבטאה בחודש האחרון במחזור יומי ממוצע של 649 מניות (77 אלף דולר לפי המחיר הנוכחי). כך, שבעלי מניות יתקשו לממש את רווחיהם דרך השוק ולכן עשויים להעדיף מכירה של המניה גם בהנחה כלשהי על מחיר השוק.

מלבד השליטה בישראמקו אינק, מחזיקה נפטא גם 18.47% מיחידות ההשתתפות של השותפות הישראלית ישראמקו, וכן בבעלות מלאה על השותף הכללי של ישראמקו. כמו כן, לנפטא גם פעילות בתחום הנדל"ן המניב, בעיקר מלונאות בחו"ל והחזקה של 15% בחברה האם שלה יואל, הנסחרת בשווי של 3.8 מיליארד שקל (שכאמור אמורה להתמזג לתוך אקויטל, ששווייה בבורסה 1.43 מיליארד שקל) .

עוד הודיעה היום נפטא כי החליטה על חלוקת דיבידנד של 400 מיליון שקל לבעלי מניותיה בסוף החודש. בתגובה להודעות זינקה מניית נפטא בכ-7% למחיר המשקף שווי חברה של 2.64 מיליארד שקל.

את הדיבידנד תחלק נפטא לאחר שבשבוע שעבר היא השלימה גיוס של 420 מיליון שקל (ברוטו) בהנפקה ראשונה של איגרות חוב מסדרה ח' לציבור. האג"ח המונפקות זכו לדירוג גבוה של AA ממחברת S&P מעלות ובמכרז המוסדי והציבורי נקבע כי הן ישלמו ריבית שנתית של 2.36% בלבד, כאשר משך החיים הממוצע (מח"מ) של החוב עומד על 2.8 שנים.

בהנפקה עצמה נטלו חלק גופים ומוסדיים ובראשם בית ההשקעות פסגות שרכש 44.5% מהאג"ח שהונפקו (כ-187 מיליון שקל) עבור קופות הגמל, קרנות ההשתלמות, קרנות הנאמנות והתיקים המנוהלים שלו, וכן עבור הנוסטרו של בית ההשקעות. משתתפים בולטים נוספים בהנפקה היו חברות קרנות הנאמנות של אקסלנס (קסם), מור, אי.בי.אי וילין לפידות, וכן חברות ניהול התיקים של אי.בי.אי (אמבן) והלמן אלדובי.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.