חברה נדל"ן זרה נוספת עוזבת את הבורסה בת"א באמצעות פדיון מוקדם של איגרות החוב שהנפיקה לציבור. אחרי הפדיון המוקדם שביצעה צ'וזן נכסים בסוף מארס השנה, הודיעה היום גם וו.סי.ג'י (ווינדזור קפיטל גרופ) נכסים על ביצוע מהלך זהה.

וו.סי.ג'י (WCG), שבשליטת פטריק נסביט, דיווחה היום כי תבצע פדיון מוקדם לשתי סדרות האג"ח (ווסיג'י אגח א ו-ווסיג'י אגח ב ) שהנפיקה בת"א, בהיקף של 511.5 מיליון שקל ערך נקוב. הפדיון המוקדם יבוצע לפי הערך ההתחייבותי (פארי) של האג"ח, כאשר מחזיקי סדרה א', שמגובה בשעבוד ראשון על נכסים, אף יזכו לפיצוי של 3 מיליון דולר (10.7 מיליון שקל) בגין הפדיון המוקדם. רם דגן מפועלים אי.בי.אי ייעץ לחברה במגעים מול מחזיקי האג"ח על שינוי שטרי הנאמנות שנדרשו לצורך המהלך ועל הפיצוי שישולם בגין הפדיון המוקדם.

לפני כחודש דיווחה וו.סי.ג'י לראשונה, כי היא בוחנת מהלך למימון מחדש של חלק מנכסיה, שיאפשר פדיון מוקדם מלא לאג"ח שהנפיקה החברה בת"א. שבוע לאחר מכן הודיעה S&P מעלות כי היא מאשררת דירוג מנפיק של BBB לוו.סי.ג'י ולאג"ח ב' שלה, ומעלה את דירוג אג"ח א' המובטחות מ-BBB פלוס ל-A מינוס.

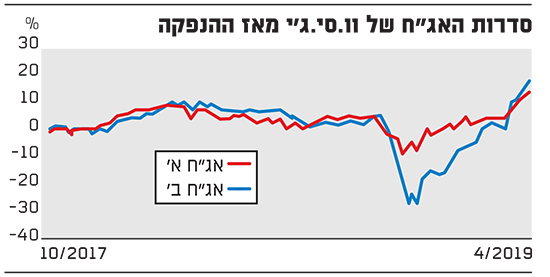

בעקבות הודעת החברה טיפסה אג"ח א' ב-9% בחודש האחרון, והשלימה זינוק של 21% מתחילת השנה. אג"ח ב' הלא מובטחת הגיבה למהלך המתגבש בזינוק חודשי חד עוד יותר של 17.5%, והשלימה קפיצה חדה של 66% מתחילת השנה.

סדרות האגח של וו.סי.ג'י מאז ההנפקה

נתונים אלו מלמדים כיצד רשמו חלק מהמשקיעים בבורסה רווחים של עשרות אחוזים מרכישת האג"ח של וו.סי.ג'י בימי דצמבר 2018, שבהם נרשמה מכירת חיסול אגרסיבית באג"ח של חברות הנדל"ן האמריקאיות שהנפיקו חוב בת"א. מנגד, מבחינת המשקיעים שבחרו אז למכור את האג"ח של וו.סי.ג'י, מדובר בהפסד מכאיב במיוחד של עשרות אחוזים גם כן.

הבוקר הודיעה וו.סי.ג'י כי העבירה לנאמן שתי סדרות האג"ח סכום של 144.5 מיליון דולר (515 מיליון שקל) לצורך ביצוע הפדיון המוקדם. את הסכום העבירה החברה לאחר שקיבלה שתי הלוואות חדשות בהיקף של 290 מיליון דולר למימון נכסי פורטפוליו GMAC, והנכסים ששועבדו עד כה לטובת מחזיקי האג"ח בישראל.

פורטפוליו GMAC כולל נכסים מניבים בשווי נוכחי של 282 מיליון דולר, והוא משועבד כיום להבטחת הלוואה בהיקף של 141 מיליון דולר, שעומדת לפירעון ב-8 ביולי השנה. במסגרת הסכמי ההלוואות, שועבדו לגוף המממן נכסי פורטפוליו GMAC ונכסי האג"ח.

הסכמים אלו כוללים שתי הלוואות. הלוואה ראשונה בסך של 145.5 מיליון דולר לתקופה של שלוש שנים בריבית של ליבור+3.15% (עם ליבור מינימום של 2.2%), ואילו השנייה בסכום של 144.6 מיליון דולר לתקופה של עשר שנים ובריבית שנתית של 5.1%.

וו.סי.ג'י נמנית עם קבוצת המלונאות האמריקאית ווינדזור, ופועלת בתחום הנדל"ן המניב במדינות קליפורניה, ג'ורג'יה, נבדה וצפון קרוליינה. נכון להיום מחזיקה וו.סי.ג'י בעשרה מלונות בארה"ב, וכן ב-70% ממניות קומפלקס מגורים בעיר סירקיוז שבמדינת ניו יורק, שהשווי של כלל הנדל"ן להשקעה שלו מסתכם ב-634 מיליון דולר.

לפני כשנתיים ביצעה וו.סי.ג'י הנפקה ראשונה של איגרות חוב לציבור בישראל, שאמורות היו להיפרע ברובן רק בשנים 2023-2024. האג"ח מסדרה א' הובטחו בשעבודים ראשונים על חלק מנכסי החברה, ואילו אג"ח ב' הונפקו ללא ביטחונות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.