ביום ראשון הקרוב נציין שנה עברית חדשה ולכן, רגע לפני שנפרדים מהשנה החולפת, כדאי לנצל את ההזדמנות לעצור רגע ולבחון את ביצועי תיק ההשקעות שלנו וכמובן, של אפיקי ההשקעה השונים בארץ ובחו"ל.

אז מה היה לנו בשנת ההשקעות תשע"ט? השנה העברית הנוכחית יצאה לדרך ברגל שמאל ואופיינה בירידות חדות במרבית שוקי המניות בעולם, כאשר המדדים המובילים איבדו למעלה מ-10% מערכם מתחילת השנה העברית החדשה ועד לסוף השנה הלועזית הקודמת.

אולם, בניגוד לרוב הציפיות וההערכות הרווחות של החזאים דאז, בתחילת ינואר 2018 החל ראלי מטורף ברוב רחבי הגלובוס, מהלך שורי שנמשך כמעט ברציפות (פרט להפוגה קלה בחודש מאי) עד לאמצע הקיץ. חום יולי-אוגוסט הכניס את השווקים הפיננסים לתקופה של דשדוש ותנודתיות גוברת, אשר דעכו עם החזרה לשגרה בתחילת ספטמבר. מאז התחלפה הפסימיות הזמנית באופטימיות יחסית והתקופה הנוכחית מלווה בעיקר במגמה חיובית.

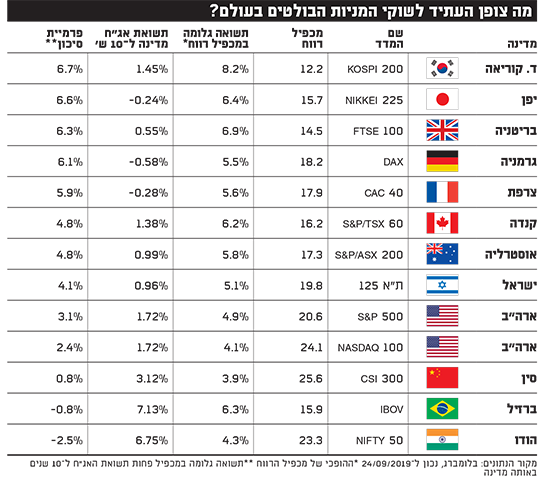

מה צופן העתיד לשוקי המניות הבולטים בעולם

תשע"ט: תשואה אפסית במדדי המניות

בניגוד לשנה העברית הקודמת (תשע"ח), שהייתה שנה נפלאה למרבית המשקיעים בעולם, קשה לומר דברים דומים על השנה העברית הנוכחית. כשעוברים על הביצועים של השווקים השונים בחו"ל, התמונה המצטיירת משוקי המניות אינה חיובית - מדדי המניות העיקריים באמריקה ובאירופה רשמו תשואה אפסית, ולעומתם השווקים באסיה רשמו ירידות שערים.

ומה עם השוק שלנו? ובכן, מדד השוק ת"א 125 התנהג בדומה למקביליו בעולם ודי נשאר במקומו בשנה החולפת, כאשר המדד המרכזי בבורסה ת"א 35 רושם תשואה שלילית.

מדד מניות השורה השנייה - ת"א 90 - היה חריג בנוף של שוק המניות בשנה החולפת ועומד לסיים את תשע"ט עם תשואה חיובית דו-ספרתית. מנגד, מדד המניות הקטנות בבורסה שלנו - ת"א SME-60 - סיפק למשקיעים תשואת חסר משמעותית ואיבד עד כה למעלה מ-10% מערכו.

איזה אפיק הביא בשנה האחרונה נחת לציבור המשקיעים הישראלי? אין ספק כי מדובר בשוק האג"ח המקומי. בשנה העברית החולפת היה צריך לעשות מאמץ עילאי על מנת להפסיד כסף בשוק זה. פרט לסגמנט אחד בודד שסבל מהפסד (אג"ח ממשלתיות צמודות עד שנתיים), בכל יתר שוק האג"ח רשמו המשקיעים רווחים.

השוק הקונצרני בישראל נהנה משנה מצוינת עם תשואות חיוביות שנעו סביב 4%-5%, כאשר דווקא בהשקעות הסולידיות יותר, נרשמה לרוב תשואה גבוהה יותר, שנבעה בעיקר ממח"מ השקעה ארוך יותר שמתאפיין במדדים מסוג זה.

כאן חשוב לציין את האפיק הממשלתי, שכאמור פרט לחולשה של הצמודים הקצרים, יתר האפיקים התנהגו למופת בשנה העברית החולפת. יחד עם זאת, אין ספק ש"כוכבי" ההשקעות של תשע"ט הם איגרות החוב הממשלתיות הארוכות, אשר הירידה החדה בציפיות הריבית בשוק ההון ובעקום התשואות השקלי והצמוד גם יחד, הביאו לזינוק של יותר מ-10% במדדי אג"ח מדינה בעלי מח"מ ארוך של 5 ו-10 שנים ומעלה.

מבט לתש"פ - איפה הכי כדאי להשקיע?

בחינה לאחור זה טוב ויפה, אבל בעולם ההשקעות חשוב יותר להסתכל קדימה. מכיוון שעוד אין לנו כדור בדולח שינבא את ביצועי המדדים בשנת תש"פ, עלינו לבחון את התמחור היחסי של כל שוק מניות על מנת להבין את הפוטנציאל הגלום בו.

לשם כך ריכזנו את מכפילי הרווח למדדי מניות בולטים בעולם ואת תשואות איגרות החוב הממשלתיות ל-10 שנים במדינות הרלוונטיות למדדים אלו. על ידי חישוב המכפיל ההופכי והפחתת תשואת האג"ח הממשלתית נקבל את פרמיית הסיכון הגלומה במדד, שמהווה אינדיקציה לאטרקטיביות ההשקעה באותו שוק בעתיד.

לאחר דירוג המדדים על פי פרמיית הסיכון המחושבת, התמונה העולה מניתוח זה מצביעה על עדיפות לשוקי המניות המפותחים במזרח: מדדי המניות של קוריאה ויפן נהנים כעת מפרמיית הסיכון הנדיבה ביותר - 6.7% ו-6.6% בהתאמה.

גם השווקים המרכזיים באירופה - בריטניה, גרמניה וצרפת - מציעים כיום פיצוי משמעותי (סביב 6%) למשקיעים באפיק המנייתי ביחס לתשואות אפסיות ולרוב שליליות בשוקי האג"ח ברחבי היבשת.

מנגד, שוקי המניות של הודו וברזיל מגלמים כיום פרמיה שלילית בין מחירי המניות לבין מחירי האג"ח המקומיים, אולם חשוב לזכור שתמחור זה מגיע אחרי שבשנה החולפת השקעה במניות ברזילאיות הייתה אחד המהלכים המוצלחים ביותר שאפשר היה לבצע בעולם ההשקעות.

ומה אצלנו? שוק המניות בישראל נסחר כיום במכפיל שנושק ל-20, כלומר, התשואה הנגזרת ממנו עומדת על 5.1% כאשר בניכוי תשואת אג"ח מדינה (קצת פחות מ-1%), מתקבל מרווח חיובי של 4% למשקיעים במדד ת"א-125.

מדובר בפרמיה עדיפה על זו המתקבלת במניות הנסחרות בשוק האמריקאי, שבו הפרמיה משתנה מהותית בין מניות מתחומי פעילות שונים. אך כאמור, יש מקומות רבים בעולם, למשל השווקים המפותחים באזור אסיה-פסיפיק (כולל אוסטרליה) וכמובן אירופה, אשר נסחרים כיום בפרמיה גבוהה יותר מהשוק שלנו.

מן הסתם, בדומה לתשואות פנימיות באיגרות חוב, גם התשואה הגלומה במניות ופרמיית הסיכון הנגזרת לכל שוק היא רק אינדיקציה לרמת תמחור נוכחית, ואינה בטוחה להשקעה מוצלחת.

יהיה אשר יהיה בשנת ההשקעות תש"פ, העיקר שתהיה לכולנו שנה טובה ומתוקה!

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול-דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.