בחודש מרץ 2019 בנק הפועלים , אז עוד בניהולו של אריק פינטו, פרסם תשקיף לחברת כרטיסי האשראי שלו דאז, ישראכרט , לקראת ההנפקה שביצעה באפריל אותה שנה. זה קרה לאחר שהבנק ניסה לקדם, ללא הצלחה, מכירה אסטרטגית של חברת כרטיסי האשראי שהוא חייב היה להיפטר ממנה בעקבות הוראות חוק שטרום, ולאחר שגם בחן את האפשרות לחלק אותה כדיבידנד בעין לבעלי המניות בו. מאז המציאות השתנתה, כשדב קוטלר מונה למנכ"ל במקום פינטו, ישראכרט הפכה לחברה עצמאית וציבורית והבנק ויתר על השליטה בה כשהוא צריך למכור את יתרת ההחזקות (33%) עד סוף ינואר 2019.

ועדיין, למרות החודשים שחלפו, הדילמה שעומדת בפני מנכ"ל הפועלים דומה ושעון החול ממשיך לאזול. על קוטלר לבחור בין הרצוי - מכירה לגורם אסטרטגי כנראה אפילו בפרמיה על מחיר השוק, לבין המצוי - מכירה בדיסקאונט של המניות שנותרו בידיו למוסדיים ולציבור (תוך יצירת לחץ על מניות חברת כרטיסי האשראי בגלל הסחורה שתופץ), או חלוקת המניות בישראכרט כדיבידנד בעין לבעלי מניות הפועלים תוך הפחתת הון הבנק.

כך, שנה אחת לפני שייתם הזמן למכירת המניות, נראה כי התסריט הרצוי מבחינת הבנק סביר שלא על הפרק, כשיש רק כשמונה חודשים לקדם זאת בגלל לחץ זמן לקבלת אישורי רגולציה (על פניו נראה שבבנק יכולים לחכות עד סוף הקיץ, בגלל שאישור מכירה שכזו ייקח לכל הפחות כמה חודשים). לכן, נראה סביר שיהיה שילוב של חלוקת דיבידנד בעין (לחלק מניות ישראכרט לבעלי מניות הפועלים) ולמכירה בשוק או מחוצה לו, של חבילות של מניות למוסדיים.

בנק הפועלים רשאי להחזיק ביתרת החזקותיו בישראכרט עד ל-31 בינואר 2021, כשבדוחותיו שיתף את החלופות המתוארות תוך שהוסיף כי ייתכן "שילוב של אילו מהחלופות". בהקשר זה נציין כי בנק ישראל שינה את הכללים לגבי ישראכרט אי שם במהלך 2019 כשהקטין את גרעין השליטה המינימלי מ-50% ממניות החברה ל-30% - כך שבנק הפועלים יכול למכור שליטה לגוף כלשהו.

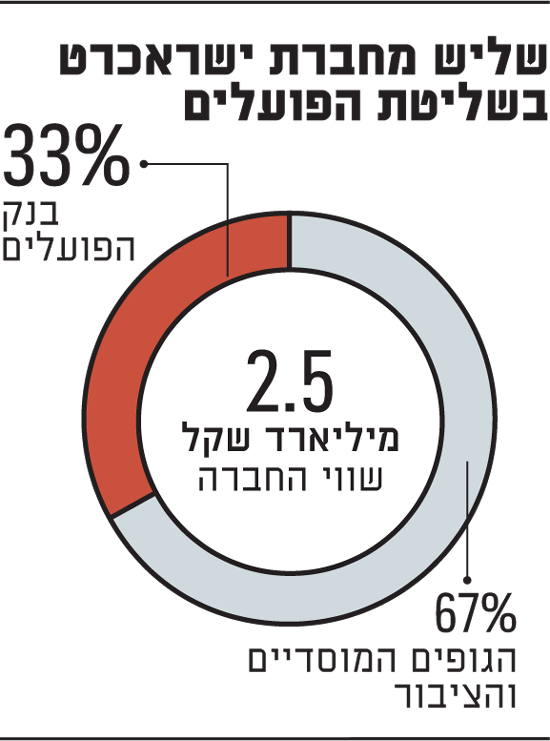

שליש מחברת ישראכרט בשליטת הפועלים

שלוש החלופות שעל הפרק

לקוטלר חיכו עם כניסתו לתפקיד מנכ"ל הפועלים כמה תפוחי אדמה לוהטים, ובראשם: ההסכם הקיבוצי החדש לעובדי הבנק שכבר מתחילת 2018 היו ללא הסכם קיבוצי עדכני (שנחתם בימים האחרונים), ההסכם עם הממשל האמריקאי - שיסגור את פרשת הסיוע של הבנק להעלמת מיסים של לקוחותיו האמריקאים, לאחר שנים של דיונים ומיליארדי שקלים של הוצאות בגין הקנס הצפוי ובגין ההוצאות המשפטיות שהבנק שילם וממשיך לשלם, והשלישי נוגע לישראכרט.

את העניין הראשון קוטלר השאיר מאחור, לאחר שהגיע בשבוע שעבר להבנות עם הוועד הארצי של עובדי הבנק על הסכם קיבוצי חדש לשנים 2020-2022 ושסוגר גם פינה של התייעלות - עם הסכמה לתוכנית פרישה מרצון של 900 עובדים. העניין האמריקאי אולי הכי מהותי לבנק בעתיד הנראה לעין, כשהמתחרים, לאומי ומזרחי טפחות, כבר הורידו את הגורילה הזו מעל כתפיהם, אך הוא תלוי בשלטונות האמריקאים וברצונם הטוב.

וכך אנו מגיעים לנושא המהותי הבא שעדיין פתוח ושנתון לשיקול דעתו של קוטלר - מה לעשות עם המניות שעוד נותרו לבנק בחברת כרטיסי האשראי שהוא מכר לציבור אשתקד. באפריל 2019 מכר הבנק בהצעת מכר לציבור כ-65.2% מהונה של ישראכרט בתמורה כוללת של כ-1.76 מיליארד שקל, ששיקפה לחברה שווי של 2.7 מיליארד שקל, כשלאחר המכירה נותר הבנק עם החזקה של כ-33%. כיום נסחרת ישראכרט לפי שווי של כ-2.54 מיליארד שקל, כשההחזקה של הפועלים שווה כ-838 מיליון שקל.

בימים אלה הבנק מקדם נמצא בעשיית חישובים והסמכות של הבורד בראשות היו"ר עודד ערן. ישראכרט היא חברת כרטיסי האשראי הגדולה בענף, החולשת על כ-47% משוק כרטיסי האשראי, עם מחזור שימוש בכרטיסים העומד על יותר מ-160 מיליארד שקל בשנה. החברה, המנוהלת ע"י רון וקסלר, הנפיקה כ-4 מיליון כרטיסי אשראי ל-3.2 מיליון מחזיקי כרטיס. מדובר בחברה רווחית, שכמו שתי מתחרותיה העיקריות - מקס של ורבורג פינקוס וכאל של דיסקונט והבינלאומי - מחפשת דרך עצמאית חדשה להצפת ערך, גם כמתחרה של המערכת הבנקאית, בעיקר בתחום ההלוואות.

מבחינת הבנק יש שלושה תסריטים אפשריים שעליו לבחור ביניהם, בדומה למה שהיה על שולחן אריק פינטו בחודשים שקדמו להנפקה הראשונית של מניות ישראכרט בבורסה: הראשון, להנפיק את המניות בבורסה, בדומה למה שנעשה אשתקד, ובמחירי שוק - וכנראה בכלל בדיסקאונט של אחוזים ספורים על מחיר השוק (בסדר גודל של 2.5%-5%); השני, מכירה לגורם אסטרטגי שירצה להשיג לעצמו שליטה בחברת כרטיסי האשראי בעסקה פרטית, בדומה למה שקרה אשתקד בקבוצת הביטוח הציבורית הפניקס, שאת גרעין השליטה בה רכשו שתי הקרנות הזרות סנטרברידג' וגלאטין פוינט מידי קבוצת דלק; האחרון, הוא לחלק את ההחזקה שנותרה לבנק בישראכרט לבעלי המניות בבנק כדיבידנד בעין - שהינו דיבידנד המשולם ברכוש ולא במזומן על־ידי חלוקת ניע בין בעלי המניות. למעשה, כבר בינואר 2019 הודיעה אריסון החזקות - אז בעלת השליטה בבנק וכיום "רק" בעלת המניות הגדולה ביותר בבנק, על מתווה אפשרי של חלוקת מניות ישראכרט כדיבידנד בעין לבעלי מניות הבנק.

בשוק מעריכים כי אם לא יימצא בקרוב רוכש אסטרטגי שיעבור את הרגולציה, אפשר ובבנק יש כיום נטייה לבחור בדרך השלישית - חלוקה בעין של מניות ישראכרט, כשכל אחד מבעלי המניות בבנק הפועלים יקבל לידיו את החלק היחסי מההחזקה של הבנק במניות ישראכרט, אולי עם שילוב של מכירת מניות לגורם פיננסי חיצוני (המוסדיים).

אם וככל שחלוקת המניות בישראכרט בדיבידנד בעין תצא לפועל אזי שרי אריסון שעדיין מחזיקה ב-15.77% ממניות בנק הפועלים, שמחזיק 33% ממניות ישראכרט, תקבל 5.2% ממניות ישראכרט. כמו כן, כלל ביטוח והפניקס (אקסלנס) יקבלו 1.9% ממניות ישראכרט, ואלטשולר שחם 1.7%. דבר זה עלול להיות בעייתי במיוחד עבור הפניקס-אקסלנס, שכבר היום מחזיקים ב-5.7% ממניות ישראכרט, ועם חלוקת מניות ישראכרט שבידי בנק הפועלים כדיבידנד בעין לבעלי המניות של הבנק יגדילו את החזקתם בחברת כרטיסי האשראי הגדולה בישראל ל-7.6%. החזקה זו גבוהה גם מעל לרף של 7.5% שבנק ישראל מתיר למוסדיים להחזיק עבור העמיתים שלהם בבנקים.

כך או כך, על פניו הבחירות שעל שולחנו של קוטלר דומות לאלו שהיו על שולחן קודמו, שרצה רוכש אסטרטגי כמו שלאומי מצאו ללאומי קארד - קרן ורבורג פינקוס שרכשה את מניות לאומי ועזריאלי בחברת כרטיסי האשראי וצירפה אליה את מנורה מבטחים, כלל ביטוח ואלייד - ושהפכה את לאומי קארד למקס.

כל חודש שחולף מרחיק רוכש אסטרטגי

ואולם גם כשדובר על מכירת כל מניות ישראכרט כחברה פרטית - מסלול שמועדף לרוב על רוכשים אסטרטגיים - הפועלים לא מצא רוכש שניתן היה לסגור איתו עסקה לשביעות רצונו של הבנק. זה עדיין המסלול המועדף על הבנק, כי הוא יכול להיעשות בפרמיה על מחיר השוק, בגלל השליטה שתבוא עם ההחזקה. אפרופו זאת, מהצד השני ניתן לומר גם כי לפועלים אין אינטרס למכור את ישראכרט לגוף אסטרטגי חזק במיוחד מאחר וחברת כרטיסי האשראי היא מתחרה של הבנק.

אלא שהתמונה השתנתה והתסריט של מכירה לגורם אסטרטגי הפך לקשה בהרבה - מאחר שמדובר בחברה ציבורית ובגלל העובדה שרוב מניותיה כבר בשוק. כך, כל גוף שיביא לשיפורה ישקיע הרבה ולא יזכה לבלעדיות על האפסייד העתידי ובטח שיתקשה לממש אותו באמצעות הנפקה עתידית.

ומה לגבי הדיבידנד בעין לבעלי המניות של בנק הפועלים? בעבר האופציה הזו לא נבחרה, אך עתה נראה כי מדובר במהלך אטרקטיבי יותר. ישראכרט כבר הונפקה, כך שאין פה מלכודת נזילות מבחינת אלה שיקבלו את מניותיה. מהלך זה הוא מהיר לביצוע ואין תלות מצד הקונה. מנגד, למהלך של חלוקת דיבידנד בעין יש מחיר חשבונאי משום שמדובר בחלוקת דיבידנד לכל עניין, כך שהמשמעות שלו היא הפחתת הון.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.