בחודש יוני נראה היה כי שוקי ההון ותיקי ההשקעות חוזרים אל המציאות הכלכלית הקשה שנוצרה בעקבות משבר הקורונה, ותיקי ההשקעות רשמו ירידות. ואולם, חודש יולי הביא עמו עליות חדות והצליח להשכיח בכך, די בקלות, את הירידות ואת החששות מפני המשבר הכלכלי. לכן, חזרה הנהירה אל נכסי הסיכון, מניות ואג"ח קונצרניות בכל הדירוגים.

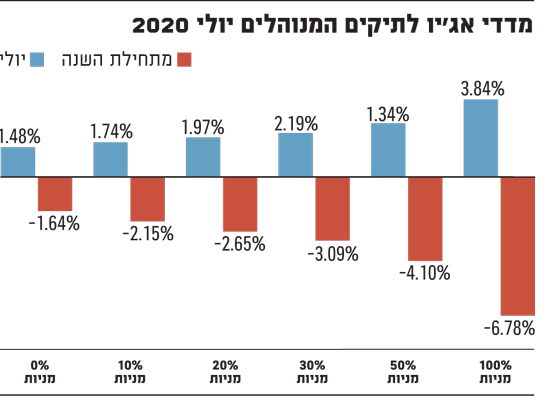

כתוצאה מכך, מדדי הייחוס של אג'יו לתיקי ההשקעות המנוהלים עלו בחדות, בכל חתך ופרופיל סיכון. מדד הבנצ'מרק לתיק הסולידי, המכיל אג"ח בלבד, עלה ביולי ב-1.48%, בעוד שמהעבר השני, הבנצ'מרק לתיק ההשקעות המנייתי עלה בשיעור של 3.84%. הבנצ'מרק לתיקי הביניים, תיק המכיל 20% מניות, עלה בשיעור של 1.97%, ואילו תיק השקעות המכיל 30% מניות רשם כמובן ביצועים טובים יותר, כשעלה בשיעור של 2.19% בחודש שחלף.

מדדי אג'יו לניהול תיקי השקעות מבוססים על נתונים מבתי השקעות שונים רבים, ובהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, אי.בי.אי, מיטב דש, הראל, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים נבנים מנתונים המתקבלים מהגופים המנהלים יותר מ-80% מתיקי ההשקעות של הציבור, ועוקבים אחר "תיק ההשקעות המצרפי" של הציבור. מדדי אג'יו מהווים מדדי ייחוס והשוואה (בנצ'מרק) אובייקטיבי לצורך השוואת ביצועים ותוצאות בתיקי השקעות מנוהלים, קרנות השתלמות ועוד.

ישראל מול העולם: תשואות וטריטוריות

כפי שניתן לראות בתרשים המוצג עם טור זה, מדדי הייחוס עדיין נמצאים בטריטוריה שלילית בולטת למדי השנה, ונראה כי מהחודש הקרוב ועד לסוף השנה החל המרוץ לתשואה חיובית ב-2020 כולה - ועוד ארוכה הדרך לטריטוריות החיוביות.

אם יוצאים מישראל והולכים לעולם הגדול, מרבית תיקי ההשקעות כבר נמצאים בטריטוריה חיובית ואף גבוהה, כשהבנצ'מרק לתיק בארה"ב המכיל 20% מניות, מראה עלייה בשיעור של כ-4.5%, ובולט בגדול לאור הביצועים בתיק המקומי בפרופיל סיכון מקביל, שדווקא ירד השנה בשיעור של 2.65%.

תיקי ההשקעות בישראל רחוקים, לפי שעה, מהתחום החיובי כתוצאה מבעיה מבנית הכוללת כמה גורמים, שהראשון בהם הוא הריכוזיות הסקטוריאלית הקיימת בשוק ההון המקומי. שוק המניות מוטה לחברות נדל"ן ובנקים, ושוק האג"ח מבוסס על סקטורים אלה בקרוב ל-80%. כמו כן, אנו למדים כי ענף ההייטק המקומי מתבסס על חברות סטארט-אפ או מחקר ופיתוח ולא על מכירות, כמו שקיים בארה"ב.

לא זו בלבד, כולנו רואים את הטלטלה הנגרמת במחוזותינו מהמחשבה על קשיים בחברת אינטל ואולי צמצום פעילותה כשחקן זר מרכזי במשק המקומי. התעשייה המקומית אינה מהווה מנוע מהותי לכלכלה המקומית, שמייבאת רבים מצורכי הבסיס שלה. תחום האנרגיה, ובעיקר הגז הטבעי, הוא תחום מוחלש, ואילו בתחום הרפואי, יש בשוק המקומי חברת תרופות אחת, המתמודדת עם קשיים רבים.

המשק הישראלי נהנה מתור זהב רציני בעשור האחרון ומעליית שווי הנכסים הפיננסיים השונים, וקשה לראות אותו מתמודד עם מחזור כלכלי שלילי ממושך. מסיבות אלה, שוק המניות המקומי מתקשה להתאושש השנה ונותר שלילי, עם ירידה של כ-15% במדד ת"א-125, בעוד שמדד מניות הנדל"ן איבד כ-33% מערכו השנה.

מגזר האג"ח עזר מאוד השנה לביצועי תיק ההשקעות האמריקאי, באמצעות הפחתת ריבית משמעותית. הדבר בלם חלק מהעלייה במרווחי הסיכון של הפירמות, והוסיף לה בסיכום השנתי עד כה. לעומת זאת, בישראל הריבית היתה יציבה ונותרה נמוכה כשהיתה. כמו כן, קיים איום על תזרימי המזומנים של חברות הנדל"ן, והדבר הותיר את מדדי האג"ח הקונצרניות בישראל בתשואה שלילית של קרוב ל-4% מתחילת השנה, לעומת עלייה בשיעור של כ-8% מתחילת השנה במדדי האג"ח המובילים בארה"ב.

היכן היו השווקים ללא התערבות הממשלות?

חלק מהותי מההתאוששות בשוק ההון האמריקאי נובע מהתמיכה הפדרלית הישירה בשוק, באמצעות רכישת אג"ח, כמו גם בתמיכות ישירות לחברות בענפים שספגו פגיעה ישירה, כמו למשל, חברות התעופה. ההזרמה הפדרלית מתקשה בחלקה הגדול לצאת לפועל, אבל השוק מעריך כי היא תבוצע והמשקיעים רואים בהדפסת הכספים תקווה גדולה.

תקווה זו מניעה את גלגלי השוק והביאה לעליות מחירים מרשימות ומפתיעות מתחילת השנה, אבל מה היה קורה אם המדינות לא היו מתערבות? יש להניח שהיינו בסביבת מדדים שלילית עמוקה של עשרות אחוזים, כשכל מספר זוכה: ירידה של 30% ואולי אף 50%.

האם יש מספיק עושר ורווחה למשך שנתיים כדי לגשר על הפערים? שימו לב למספרים: כלכלת ארה"ב איבדה כשליש מהתוצר השנתי שלה ברבעון השני, כ-8% במונחים שנתיים. מדובר בכ-2 טריליון דולר בשנה הנוכחית. הפד מתכוון להזרים בדרכים שונות יותר מ-7 טריליון דולר לכלכלה, כדי לגשר על הפער.

אז האם זו מחיקת עושר, יצירת יש מאין, או שמא העברת עושר בין קבוצות באוכלוסייה? כל התשובות נכונות, והן מצטברות לשאלה גדולה לגבי העתיד, כיצד חגיגת ההרחבות תסתיים - בארה"ב, אבל בעיקר אצלנו, בישראל.

האם הבעיה בישראל היא היותה כלכלה צרה מבחינת הפריסה הסקטוריאלית? הייתכן שרק הנדל"ן נמצא בבעיה? איך הכלכלה תתפקד בשנתיים הקרובות, עם שיעור אבטלה גבוה וביקושים מתונים?

כאמור, המשק הישראלי אינו גדול ומפוזר דיו, כך שבסביבה כלכלית ממותנת יהיה קושי גדול להחזיר את ההוצאות המתוכננות על ידי הממשלה ולכסות את הגירעון המשמעותי המתרחב והולך. ארה"ב תצא מזה בדרך כלשהי, אבל בישראל החששות של השוק המקומי מוצדקות, ומסבירות את הפערים ואת התשואות השליליות מתחילת השנה.

הכותב הוא מנכ"ל חברת אג'יו ניהול סיכונים והחלטות פיננסיות, המייעצת בניהול השקעות וניהול סיכונים פיננסיים, ומחבר הספר "הסיכון שומר הראש שלך". אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.