שבועות ספורים נותרו עד הבחירות לנשיאות ארה"ב, ורמת הדריכות בשווקים הפיננסיים נמצאת בשיאה. "משחק הניחושים" של וול סטריט על זהות המנצח, שבאופן מסורתי מעלה הילוך ככל שמתקרבים לנובמבר, תמיד נתפס בעיני המשקיעים כאירוע מהנה. לא יהיה מוגזם לטעון כי השנה הוא הפך למהנה אף יותר, לאור העובדה שתהליך ההצבעה מתנהל באופן מאוד לא שגרתי - תוך כדי "שגרת הקורונה".

שוק ההון מציע דרכים שונות ומגוונות "להמר" על תוצאות הבחירות. אחת מהן היא התאמת תיק המניות לתוצאות הצפויות. כמדי ארבע שנים, גם ב-2020 המשקיעים ניתחו את התוכניות הכלכליות של שני המועמדים כדי למצוא בהן "מטמונים" - ניירות ערך או מכשירים פיננסיים שייהנו משינוי מדיניות, שאותה תכתיב וושינגטון בארבע השנים הקרובות.

הסקרים והשווקים, נכון לאמצע אוקטובר, נותנים למועמד הדמוקרטים, ג'ו ביידן, סיכוי רב יותר להיכנס לבית הלבן, מאשר ליריבו הפוליטי והנשיא המכהן דונלד טראמפ. למשקיע שמוכן לאמץ את הסקרים, נותר רק "לתרגם" את השקפותיו הכלכליות של ביידן לשפת ההשקעות.

כשמדובר בבחירות אמריקאיות, אולי טבעי יותר לחפש הזדמנויות השקעה בתוך ארה"ב, אך לא מעטים מוכנים להעז ולהתרחק גם אל מחוזות רחוקים יותר, למשל לאסיה. בין אלה שבחרו לציין את השווקים האסייתיים, ניתן למצוא את BNP Paribas, קרדיט סוויס, ג'יי.פי מורגן ואחרים. הם זיהו במניות האזור פוטנציאל השקעה מעניין, שככל הנראה יבוא על חשבון איגרות החוב של אותן מדינות.

מדד_MSCI_Asia_ex_Japan

השפעה חיובית של הרחבה פיסקאלית

המשקיעים סבורים כי Blue Wave, רוב דמוקרטי בבית העליון ובבית התחתון, יסלול דרך מהירה לחבילת תמריצים מספר 2, אשר לה מחכים בקוצר רוח עסקים ואזרחים אמריקאיים. נציין כי סוגיית היקף החבילה הגיעה למבוי סתום בקונגרס הנוכחי, וחקיקתה נדחתה עד לאחרי הבחירות.

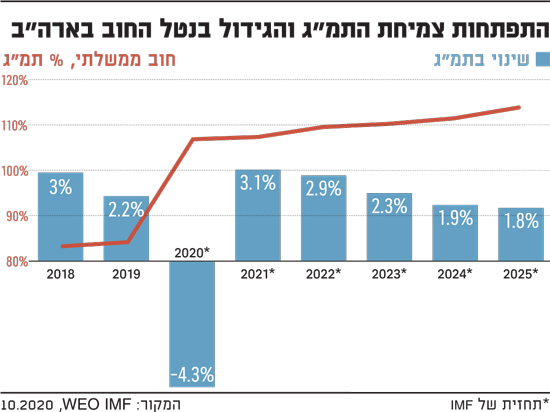

לפי הערכות של ג'יי.פי מורגן, אם לא תהיה הרחבה פיסקאלית נוספת ב-2021, ארה"ב עלולה למצוא עצמה עם "משקולת פיסקאלית" בסך של כ-4% תוצר, זאת אחרי שב-2020 היא נהנתה מ"זריקת עידוד פיסקאלית" של כ-4.8% תוצר.

בג'יי.פי מורגן מעריכים גם כי בטווח של 12 החודשים הקרובים, השפעה חיובית של הרחבה פיסקאלית תהיה גדולה יותר מהשפעה שלילית של העלאת שיעורי המס (שבאים לממן את המדיניות) ואם כן, צמיחת ארה"ב צפויה להאיץ.

כך או כך, ניתן לצפות כי ארה"ב תגרור אחריה כלכלות אחרות, למעלה או למטה. בתרחיש חיובי, התעוררות בפעילות העסקית צפויה "לשמן" את גלגלי הסחר הבינלאומי, שעליו נשענות מרבית הכלכלות האסייתיות.

במאמר מוסגר נציין, כי בהסתכלות קדימה, לטווח של עשר השנים הבאות, מתכנן ביידן הוצאה ממשלתית מסיבית, שתסתכם בכ-7 טריליון דולר. חלקים ממנה יופנו לשיפור תשתיות פיזיות, עם דגש על "כלכלה ירוקה", חלקים ילכו לשדרוג בתי ספר ומבנים ציבוריים, לשיפור מערכת הבריאות ולסעיפי רווחה שונים. השקעה בתשתיות, בין שאר הדברים, תייצר ביקוש למוצרי השקעה, לחומרי גלם ולסחורות, ואלה הן בשורות טובות לשווקים מתעוררים שמתמחים בכך.

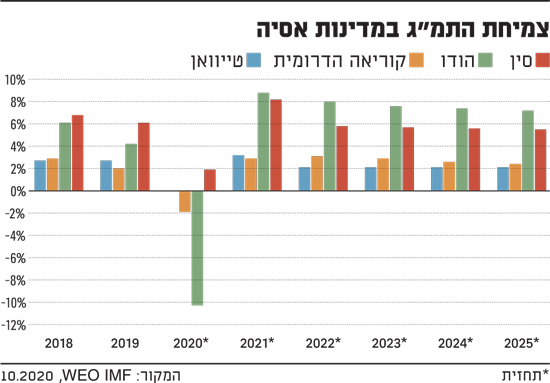

צמיחת-התמג-במדינות-אסיה

ביידן ירגיע את מלחמת הסחר?

בשווקים מאמינים כי הניצחון של ביידן "ירגיע את הרוחות" בזירת סחר-החוץ ובעיקר יחליש את "גובה הלהבות" שפתח טראמפ מול בייג'ין. נדגיש כי לא בהכרח מדובר בשינוי קיצוני במדיניות. גם ביידן, בדומה לטראמפ, דוגל בגישת "Made in America" - כלומר, יפעל מתוך רצון להחזיר את הייצור האמריקאי הביתה.

ללא קשר לזהות הנשיא האמריקאי, שתי המעצמות ימשיכו להיות חלוקות בסוגיות של הפרת זכויות אדם, ריגול, מטבע חוץ וסחר בינלאומי, אבל ההערכה היא כי לפחות הרטוריקה תשתנה. המשקיעים מאמינים כי ביידן יפעל באופן ממלכתי יותר, צפוי יותר מראש ואולי זהיר יותר, ולו רק מתוך רצון לשיתוף פעולה בנושאים הקשורים לשינוי האקלים.

חשוב להזכיר כי Corporate America לא בהכרח שבעת רצון ממלחמת הסחר. באחרונה, כ-3,500 חברות אמריקאיות הגישו תביעה נגד הממשל האמריקאי, בטענה כי הטלת מכסים על יבוא מסין פגעה בפעילותן. בין החברות ניתן למצוא שמות כמו קוקה קולה, דיסני, פורד, Abott Laboratories ומאות עסקים קטנים.

התפתחות-צמיחת-התמג-והגידול-בנטל-החוב-בארהב

התאוששות של סין ושל אסיה כולה

הכלכלנים סבורים כי כלכלות אסיה, ובפרט סין, יובילו את ההתאוששות הגלובלית אחרי שיחלוף משבר הקורונה. שיפור במצב התחלואה של סין, לצד נתוני התוצר, הייצור התעשייתי, פעילות הצרכנים ומאזן סחר-החוץ שלה, כבר מעידים על יציאה נמרצת מהמשבר.

בקרן המטבע הבינלאומית (IMF) מעריכים כי סין תהיה הכלכלה היחידה בעולם שתצמח ב-2020 בכ-1.9%, וב-2021 כבר תאיץ לכ-8.5%. ללא קשר למלחמת הסחר ולתוצאות הבחירות בארה"ב, המשקיעים מזהים בסין ובאסיה כולה מעין קטר צמיחה עולמי. ללא קשר לקורונה, הישענותה של אסיה על ענף הטכנולוגיה מקנה לה פוטנציאל צמיחה לטווח הארוך.

ניתן להיחשף לשווקים האסייתיים דרך המדד MSCI Asia ex Japan. המדד מחושב בשיטת שווי שוק יחסי, והוא כולל 1,090 חברות (נכון לספטמבר 2020). סין היא המדינה הגדולה ביותר, בעלת משקל של כ-46.5%, טייוואן נמצאת במשקל של כ-14.2% וקוריאה הדרומית עם כ-13.4%.

ענפי הצריכה המחזורית והטכנולוגיה הם הענפים הגדולים ביותר, כל אחד במשקל של כ-20%. עם החברות הבולטות במדד נמנות ענקיות הטכנולוגיה, האינטרנט והטלקום, כמו עליבאבא, טנסנט, TAIWAN SEMICONDUCTOR MANUFACTURING, סמסונג, MEITUAN DIANPING ו-JD.

להלן כמה נקודות כלכליות וטכניות שפועלות כיום לטובתו של MSCI Asia ex Japan.

■ האנליסטים צופים התאוששות מהירה יותר ברווחי החברות באסיה, לעומת ארה"ב.

■ המדד נסחר בפער מכפילים (עתידיים) של 6-7 נקודות בהשוואה ל-S&P 500.

■ המשקיעים מעריכים כי מערכת הבחירות בארה"ב צפויה להוביל להיחלשות הדולר מול שאר המטבעות בעולם; בדרך כלל דולר חלש מיטיב עם השווקים המתעוררים.

■ באחרונה המשקיעים מצאו את עצמם עמוק ב"פוזיציות יתר" על ארה"ב וב"פוזיציות חסר" על המדדים באסיה. נראה כי התקופה הקרובה יכולה להיחשב כהזדמנות לבצע איזון מסוים.

■ התאוששות בצמיחה מייצרת יתרון לענפים מחזוריים, שלהם משקל גבוה יחסית במדד האסייתי.

לסיכום, על רקע האי-ודאות הפוליטית סביב הבחירות בארה"ב, המשקיעים מביעים עניין במדדים של אזורים גיאוגרפיים אחרים. רבים סבורים כי השווקים באסיה מגלמים פוטנציאל השקעה מעניין נוכח התמודדות מוצלחת יחסית עם נגיף הקורונה, צפי לרגיעה בזירת הסחר, וכן לאור מגמת ההתאוששות הכלכלית שמפגינה סין.

עם זאת, לא מן הנמנע כי גם השווקים האלה לא יצליחו להישאר חסינים לטלטלות פוליטיות שמגיעות מוושינגטון. לפיכך, כמו תמיד, מומלץ להמשיך ולשלב שיקולים גיאופוליטיים יחד עם שיקולים כלכליים בבחירת אפיקי ההשקעות.

הכותבת היא מנהלת מחלקת מחקר מדדים בקסם מדדים מקבוצת אקסלנס. לחברות מקבוצת אקסלנס ולמחזיקיהן יש עניין אישי בנושאים המוצגים לעיל. המידע האמור הוא למטרות מידע בלבד, ואין לראות בו הצעה או ייעוץ לרכישה ו/או מכירה של ניירות ערך. אין לראות באמור ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.