ההתאוששות שנרשמה לאחר משבר הקורונה עדיין בעיצומה, אך לחשש מעליית האינפלציה נוסף השבוע איום התפשטות מחדש של זן הדלתא. ההתנערות של בריטניה מהמגבלות על אף החשש מהתפשטות הנגיף, תהיה מקרה בוחן לעתיד לבוא. אזהרת המסע שפרסמה ארה"ב לבריטניה תרמה את שלה, ומדדי המניות בארה"ב רשמו תיקון אלים. הנאסד"ק רשם השבוע את היום הגרוע שלו מאוקטובר, מדד הפחד זינק בשיעור דו ספרתי והמשקיעים ברחו לנכסים בטוחים. התיקון לא איחר לבוא, אך העצבנות עדיין כאן.

בבלאקרוק (BlackRock), חברת ניהול הנכסים הפיננסים הגדולה בעולם, המנהלת נכסים בשווי 9.1 טריליון דולר, עדיין תומכים בנכסי סיכון, אך מסייגים כי אנחנו נמצאים בצומת דרכים שיכול להיות קריטי, לא פחות מהמעבר לקונצנזוס הניאו-ליברלי בשנות ה-80. ענת לוין, מנכ"לית בלאקרוק ישראל, אומרת בראיון לגלובס כי "אנו נמצאים בנקודה היסטורית בזמן. ככל שהחוב שגייסו המדינות יופנה לפיתוח תשתיות וענפים מוטי צמיחה או להתמודדות עם שינויי האקלים, כך אנו יוצרים צמיחה ומקומות עבודה לטווח הארוך. השאלה העיקרית היא באיזה נתיב אנו נמצאים בזמן שפרדיגמות מדיניות חדשות מבקשות להחליף את הישנות.

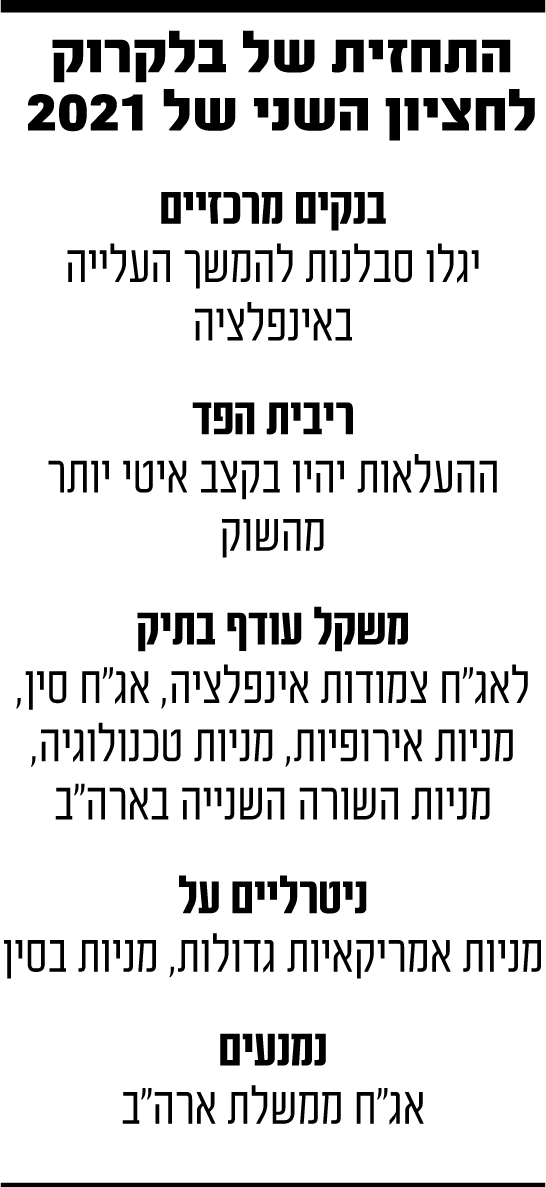

"למרות עליית האינפלציה הבנקים המרכזיים מגלים סבלנות ולא משנים לעת עתה את המדיניות המוניטרית, גם מתוך הנחה שמדובר בגורמים זמניים שמתדלקים את המחירים, לצד שיבושים שנוצרו כתוצאה מהקורונה, וגם על מנת לכפר על נתוני עבר שהחטיאו את היעד מלמטה. מדובר בשינוי משמעותי מהגישה הניאו-ליברלית שאומצה בתחילת שנות ה-80 במדינות רבות, בהן ישראל, וסייעה להכיל את האינפלציה, מה שהוביל לארבעה עשורים של ירידת אינפלציה וריבית. עם זאת, השווקים עדיין מתמחרים העלאה מהירה יותר של שיעורי הריבית מאשר תחזית הפד. חוסר ההתאמה הזה וחוסר הוודאות הכללי עלולים לעורר תנודתיות בשוק".

עוד לדברי לוין, "אנו רואים את העליות בתשואות האג"ח לאחרונה כמונעות על ידי אינפלציה, ולא על ידי שינויים צפויים בשיעורי הריבית, מה שיוצר סביבה ייחודית בשם 'הנומינלי החדש המובנה למניות' - כלומר שתהיה תגובה יותר מתונה להעלאות ריבית מאשר לאינפלציה. אבל 'ספר ההוראות' של המשבר ב-2008 לא יעבוד במקרה הנוכחי, מכיוון שהשילוב ההיסטורי של המדיניות המוניטרית והפיסקלית שנועד לתמוך בכלכלות בתקופת המגפה, אמור להוביל למשטר אינפלציה גבוה יותר. המשמעות היא שאנו לא מצפים כעת לעשור נוסף של עליית מחירים במניות ובאג"ח".

"לא חוזרים לעולם של סגרים וכלכלות משותקות"

את מודאגת מהתפתחות זן הדלתא? בבריטניה ויתרו על המגבלות ואולי זה יעלה לנו ביוקר?

"ההנחה שלנו היא שהחזרה לפעילות כלכלית היא כאן להישאר, ואנו לא חוזרים לסגרים ולעולם של מגפה שמשתקת שוב את הכלכלות. נכון, אנחנו לא ביולוגים אך כן יודעים שעולם החיסונים מפותח יותר מלפני שנה, הצטבר מידע בעולם לגבי ההתמודדות עם הידבקויות. מבחינת שוק המניות אנו רואים את הטכנולוגיה ותחומי הבריאות נהנים מהמצב. עם זאת, הקטנו אלוקציה למניות חברות גדולות בארה"ב כי הן בסיכון גם של מיסוי גבוה יותר וגם של רגולציה גוברת, ומעדיפים את מניות השורה השנייה שייהנו מהריקברי.

"אנחנו לא מדברים על סופרסייקל ענק כמו ההתאוששות אחרי 2008, אבל בהיבט 12 החודשים קדימה נעקוב אחרי כיוון הכספים הממשלתיים ולאן הם הולכים - למקומות מוטי צמיחה או לא".

"העולם יוציא הרבה מאוד כסף על התמודדות עם שינויי האקלים"

איך אתם רואים את עולם ההשקעות בסביבה ושינויי אקלים?

"זה הנושא הכי גדול בעולם היום, ואסונות הטבע רק ממחישים זאת. סיכון אקלים הוא סיכון השקעה, ולכן יש צורך לנתח את ההשפעה על ההשקעות, מה זה אומר עולם נטול פליטות פחמן. מאחורי סיכוני האקלים קיימת כלכלה ברורה שמשפיעה על איזה חומרי גלם ייהנו יותר, מה שאומר שיהיה מחזור בביקוש לחומרי גלם מסוימים שיוביל לצמיחה. הנושא מעלה שאלה גם לגבי מה סין תעשה, שהיא לא פחות שאפתנית בתחום מאשר ארה"ב.

"מעניין יהיה לראות איך הצמיחה הזו תתרחש לצד המסע לעבר אפס פליטות פחמן. ברור שיהיו אזורים 'מנצחים' ואחרים שיפסידו. מדובר בהרבה מאוד כסף שהעולם יוציא כדי להתמודד עם הדבר הזה - ביל גייטס אומד אותו בסך של 50 טריליון דולר. יש כלכלנים שמדברים על עלייה בשימוש באנרגיות ירוקות של כמעט 40%, אז אנחנו רק בתחילת הדרך".

"השקעה בתשתיות מספקת הגנות מפני שינויי האינפלציה"

אילו סקטורים מומלצים מבחינתכם להשקעה כיום?

"אנו ממשיכים להאמין בחברות טכנולוגיה במובן הרחב של התחום, גם בקשר עם מדיניות אקלים מחמירה. בעד מניות באירופה וביפן וניטרליים לגבי מניות בסין. אנו מסתכלים על סין בנפרד מהשווקים המתפתחים וסקרנים לראות את הצמיחה ושם איך הם ינהלו אותה. נעשה שם מהלך מעניין של מעבר לצמיחה איכותית ולא כמותית, אבל באיזו דרך סין תעשה את זה - זו שאלה מאוד גדולה".

בבלאקרוק מחזיקים בדעה כי הכלכלה הסינית ממשיכה לבלוט, ולמרות שהצמיחה במדינה האטה לאחרונה, המדיניות הכלכלית מהודקת באופן יחסי וסוגיית ההתמודדות הרגולטורית עם חברות גדולות ודומיננטיות ממשיכה לקבל דגש. "שני גורמים אלה מהותיים במאמציה של סין לשפר את איכות הצמיחה שלה", אומרת לוין. "לכן, מבחינה טקטית אנו ניטרליים לגבי מניות סיניות, אך נמצאים במשקל עודף בחוב הסיני".

מה לגבי השקעה בתשתיות?

"השאלה היא בעיקר לאן ההשקעות הללו יופנו, והאם הן באמת יילכו ליצירת מנועי צמיחה עתידיים בארה"ב. ממשל ביידן למשל מנסה היום להניע את הצמיחה שתהיה ב-20 השנים הבאות ולא בעוד שנה. זה אמור להתבטא בסיכון שבהחזקה המנייתית. התנועה של אקוויטי לכיוון תשתיות רק תלך ותגבר, יש מקורות הון שיכולים לממן זאת. משנת 2011 ההשקעות בתשתיות גדלו פי 3 (בשוק הפרטי והציבורי), ולהערכתנו אמורות להיות מוכפלות שוב ושוב.

"אציין גם כי השקעות בתשתיות מספקות הגנות ממה שבעיקר מפחיד את המשקיעים כיום - שינויי האינפלציה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.