החוסכים בקרנות הפנסיה ובקרנות ההשתלמות בהחלט יזכרו את 2021 כאחת השנים הטובות בכל הנוגע לתשואות שהם יקבלו על החסכונות שלהם. קרנות הפנסיה סיימו את השנה החולפת עם תשואה ממוצעת של 16% במסלול הצעירים, לבני 50 ומטה, שנחשב למסלול עם שיעור מניות גבוה יחסית, ואילו המסלול הסולידי יותר, לבני 50 עד 60, הניב לחוסכים תשואה ממוצעת של 13.8%.

התשואות יוצאות הדופן בולטות גם בהשוואה רב-שנתית אל מול השנים הקודמות. כך למשל, בשנת 2020, השנה שבה פרצה מגפת הקורונה אשר הפילה את שוקי ההון בעולם, וכתוצאה מכך גם את התשואות ברבעונים השני והשלישי, עמדה התשואה הממוצעת בקרנות הפנסיה החדשות על 5.4%. את שנת 2019 סיימו קרנות הפנסיה החדשות בתשואה ממוצעת של 11.8% ואת השנה שלפניה בתשואה זניחה של 0.93%.

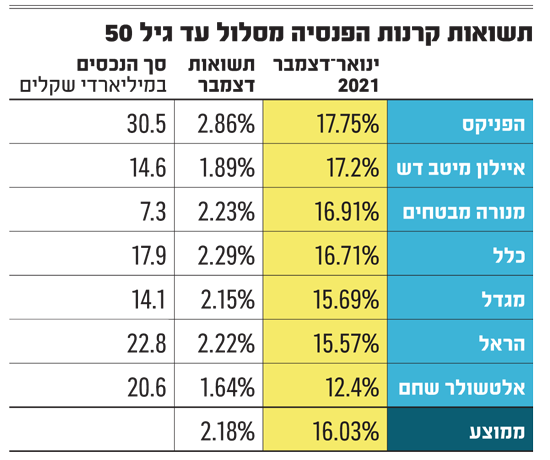

כאשר בוחנים את הגופים המצטיינים של 2021 מתברר כי הפניקס סיימה את השנה ראשונה במסלול לחוסכים הצעירים, עם תשואה של 17.7%, בזכות תשואה יוצאת דופן של 2.9% שהשיגה בדצמבר. היא עקפה עם סיום השנה את מיטב דש (17.2%), שהובילה במסלול זה לאורך החודשים האחרונים, וגם מנורה מבטחים (16.9%) וכלל (16.7%) השיגו תשואות טובות.

אלטשולר ממשיכה לפגר מאחור

לעומתן, קרן הפנסיה של אלטשולר שחם סיימה את דצמבר בתשואות חסר ביחס למתחרות, כפי שעשתה ברוב החודשים האחרונים, והפער בין התשואה שלה ובין הממוצע במסלול הצעירים עומד על יותר מ-3.5%.

מיטב דש אמנם איבדה את הבכורה במסלול הצעירים, אך היא יכולה לרשום לעצמה הישג מרשים עם פער של יותר מ-2% מהמקום השני בסיכום התשואות במסלול הסולידי יותר, לבני 50 עד 60. קרן הפנסיה של בית ההשקעות סיימה את השנה החולפת עם תשואה של 16.6% במסלול זה, ואחריה זו של כלל עם 14.6%.

יהודה אינדיג, מנהל ההשקעות החדש של הפניקס פנסיה וגמל, מסביר כי הביצועים הטובים ביחס למתחרים בחודש דצמבר נובעים בחלקם הגדול בעקבות החשיפה של הפניקס לשוק הישראלי. "החשיפה המנייתית הכוללת שלנו אומנם נמוכה מעט ביחס למתחרים, אבל אנחנו יותר מוטים לשוק הישראלי. הנחנו שאת התשואה העודפת נביא מכאן, ואכן השוק המקומי הניב ביצועים טובים ביחס לעולם", הוא מסביר.

לדברי אינדיג, הפניקס נהנתה החודש משתי מגמות הנמצאות בחיתוליהן, עד שאפשר לומר שהבסיס שעליהן הן נשענות אף טרם התממש. "המגמה הראשונה היא האפשרות שישראל תיכלל במדד ה-MSCI האירופי, וזה גרם כניסות כספים מאוד גדולות לישראל", הוא מסביר. הוא מתייחס לכך שחברת המדדים האירופי פנתה למנהלי הנכסים הגדולים בעולם על מנת שימליצו לה אם לשלב את ישראל במדד, צעד שאם ייצא לפועל צפוי להשפיע על יותר מ-100 חברות ישראליות ולהזרים מיליארדי שקלים לישראל.

האירוע השני הוא רפורמת האג"ח המיועדות, שבמסגרתה יבוטלו אותן איגרות חוב שמנפיקה המדינה עבור החוסכים לפנסיה, בשיעור של 30% מהתיק הפנסיוני של החוסכים (בתשואה מובטחת של 4.86%), והן יוחלפו במנגנון מבטיח תשואה בשיעור של 5.15%, רפורמה שתחל במהלך השנה הקרובה.

"האוצר העביר את ניהול 30% מהתיק הפנסיוני שהושקע באג"ח המיועדות לקרנות הפנסיה והורה לנו להשקיע אותן בדומה לתיק הדגל שלנו - המסלול לבני 50 ומטה. התוצאה היא שאצטרך לקנות עוד מניות ואג"ח קונצרניות בישראל, כי כאן אנחנו וגם קרנות אחרות מושקעים, וזה הביא לעליות בשוק ההון המקומי. השילוב בין הכניסה האפשרית למדד MSCI יחד עם רפורמת האג"ח המיועדות גרם לכך שהרבה גופים ישראליים יודעים שהולכים להיכנס סכומי כסף מאוד גדולים לשוק המקומי", מסביר אינדיג.

האם יש סקטורים ספציפיים שהניבו עבורכם את התשואה במהלך השנה האחרונה?

"אנחנו אוהבים מאוד את סקטור התקשורת ויש לנו החזקה מאוד משמעותית. קח לדוגמה את עסקת פרטנר , שמחיר המניה שלה עלה כבר ב-40% כמעט מאז הכניסה שלנו. זהו סקטור שאנחנו עדיין חושבים שהמחירים בו נמוכים.

"גם בנדל"ן על כל סוגיו אנחנו נמצאים. אנשים חשבו שהמשרדים יהיו ריקים בגלל הקורונה וזה לא תאם לתזה שלנו, ואפשר לראות שמחירי השכירות במשרדים עולים יפה באזורי ביקוש.

"הסקטור הבנקאי צמח יפה בשנה האחרונה, ולדעתנו הבנקים הורידו סיכון בתיק האשראי שלהם, ובמקביל ראינו שהפסדי האשראי שלהם היו יחסית מתונים לעומת מה שכולם חשבו בתחילת המגפה".

גורם נוסף שהוביל לדבריו לתשואות עודפות בדצמבר לעומת המתחרים, הוא החלטת הבנק המרכזי האמריקאי, הפד, להפסיק את רכישות האג"ח ולהעלות את הריבית בעתיד הקרוב. "ההכרזות האלה גרמו לעלייה באג"ח הממשלתיות ולא עשו טוב למניות הטכנולוגיה, כך שהנאסד"ק עלה פחות ביחס לשוק המקומי, ומי שהיה יותר חשוף אליו השיג תשואה פחות טובה", מסביר מנהל ההשקעות של הפניקס פנסיה וגמל.

פערים של 80% לטובת המסלולים המנייתיים

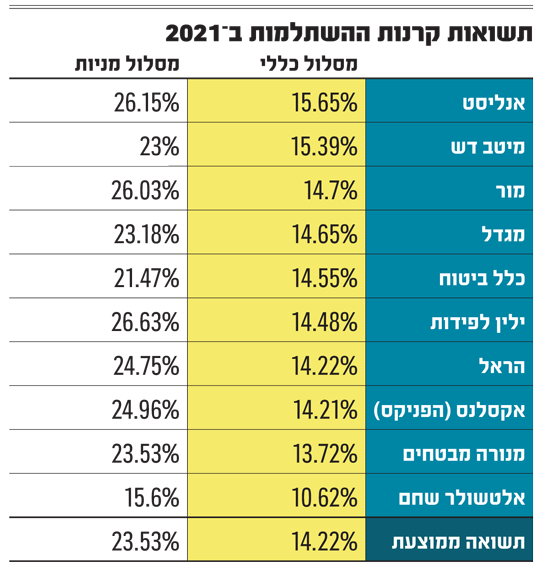

ומה לגבי קרנות ההשתלמות? גם הן רשמו תשואות יפות בשנה החולפת. המסלול הכללי של קרנות ההשתלמות השיג תשואה ממוצעת של 14.2% בהובלת בית ההשקעות אנליסט, שרשם תשואה של 15.65%, כאשר מיטב צמוד אליו במקום השני.

בתחילת השנה קשה היה למצוא מנהל השקעות בחברות שמנהלות את קרנות ההשתלמות שלא היה חותם על תשואות כאלה גם במסלול המנייתי, אולם 2021 עלתה על כל הציפיות, והתברר בה כי חוסכים ששמו את כספם במסלולים המנייתיים השיגו תשואה גבוהה בחלק מהחברות ב-80% מאשר המסלולים הכלליים, עם תשואה ממוצעת בתעשייה של 23.5%.

הגופים שבלטו לטובה במסלולים המנייתיים בשנת 2021 היו ילין לפידות (26.6%), אנליסט (26.2%) ומור (26%). גם כאן בולטת לרעה אל מול המתחרים אלטשולר שחם, עם תשואה שנתית של 15.6% במהלך השנה החולפת, למרות שבשנים רגילות בשוק ההון לא מדובר בתשואה חלשה כלל ועיקר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.