גיא חכמי מעיד על עצמו שתמיד התעניין בעולם ההשקעות אך התלבט האם זה יהיה כיוון העשייה שלו בחיים: "כשהתחלתי את הלימודים עוד לא הייתי בטוח, אבל בסוף קפצתי ראש וככל ששחיתי יותר הבנתי שזו הבריכה שלי".

● איך הופכים 15 אלף שקל למיליון: טיפ הזהב של מנהלת ההשקעות

● ניתוח גלובס | מפחדים מהתיקון? המחקרים שבדקו מה קורה כשמשקיעים במדד S&P 500 בשיא

● מוורן באפט ועד ביל אקמן: השינויים בתיקי ההשקעה של השחקנים הגדולים בוול סטריט

את דרכו החל בחברת ניהול הקרנות אילנות בטוחה שהתמזגה עם כלל ביטוח. היום הוא מנהל ההשקעות הראשי של הבנקאות הפרטית בבנק דיסקונט. הוא פעיל בשוק בשוק ההון 25 שנים אבל נדמה שאת השיעור החשוב מבחינתו - לפזר את ההשקעות בעיקר מחוץ לאזור שבו גרים - הוא למד דווקא באקדמיה: "כשלמדתי בקיימברידג', אנגליה, פגשתי אנשים מכל העולם והבנתי כמה שאנחנו נקודה מאוד ספציפית, בשכונה מאוד מסוימת.

"אני לא מאמין ב־HOME BIAS (הטיית הביתיות - נטייה של משקיעים להקצות נתח גדול יחסית מההשקעות שלהם למדינה שלהם, נ"א). למשקיע לא צריך להיות סנטימנט למדינה שבה הוא חי ולא משנה אם אתה בריטי, יווני או סיני, כיוון שהסיכון הרלוונטי של כל מדינה יכול להתממש, אם זה הנפילות בסין ב־2021 ואם זה הברקזיט בבריטניה, למשל. בעשור האחרון מדד המניות העולמי, MSCI, השיג תשואה של פי 4 ממדד ת"א 125. גם האירופים ראו את היורוסטוקס 50 חוזר רק לאחרונה לרמות של תחילת 2001. לכן הפיזור חשוב".

המסקנה האופרטיבית לישראל היא ש"השוק הישראלי הוא 0.35% משוק המניות העולמי, אין סיבה להחזיק פה יותר מ־20% מהכסף. אבל שלא ישתמע שאני אומר לא להשקיע בישראל", הוא מוסיף בחיוך, "שוק המניות המקומי פיגר ב־3 וב־5 השנים האחרונות אחרי שוקי המניות בעולם, וכעת התמחור שלו יותר מעניין. יש כאן חברות מאוד איכותיות עם טכנולוגיה מאוד מתקדמת, אבל הכול עניין של פרופורציות".

"למה להשקיע בנדל"ן בחו"ל?"

תיק ההשקעות של חכמי בנוי אחרת מרוב התיקים של מנהלי ההשקעות. חלקם מדברים על כך שבסביבה של ריבית גבוהה אפשר להסתפק באג"ח ממשלתית ולא להיחשף לאג"ח חברות, כשהם מסבירים שהפער בתשואות (המרווח) בין האפיק הממשלתי לקונצרני לא מצדיק את הגדלת הסיכון. חכמי סבור אחרת. הוא מעדיף להשקיע את רכיב האג"ח בתיק באפיק הקונצרני כשחלקן בדירוג השקעה וחלקן בדירוג נמוך יותר.

"התשואות היום באפיק הקונצרני בישראל הן קצת יותר מ־7%, נתונים שלא ראינו 15 שנה. בניהול סיכונים מסתכלים מה צריך לקרות כדי שתפסיד כעת כסף בשוק האג"ח. עם כרית הביטחון הגדולה כיום התשואות צריכות לעלות ל־10.5% כדי שזה יקרה, וזה הרבה. עד לפני שנתיים היה מספיק שהתשואות יעלו רק בחצי אחוז כדי להפסיד כסף.

"אני אומר לישראלי שמשקיע בנדל"ן בגרמניה שכעת יש אפיקים דולריים בשוק האג"ח שנותנים 8%-9% בשנה, כלומר יותר מלהכפיל את הכסף בעשר שנים, ושואל אם התשואה שהוא צופה מהנדל"ן טובה יותר", אומר חכמי. "זה שוק מאוד רחב עם אפיקים ותתי אפיקים, כולל השקעות בשוקי החוב הפרטיים (בחברות שאינן נסחרות בבורסה. נ"א)".

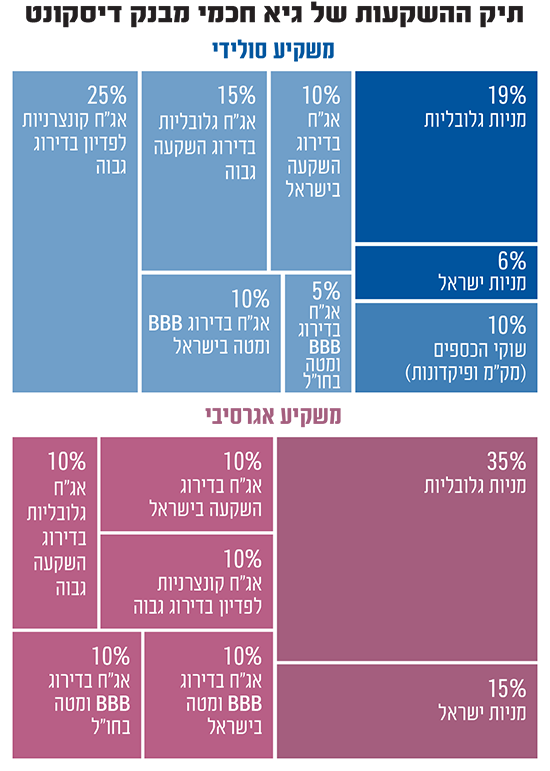

למשקיע סולידי ממליץ חכמי על תיק עם חשיפה של 25% למניות (בעיקר בחו"ל), 10% לאפיקים סולידיים מאוד כמק"מ ופיקדונות והיתרה לאג"ח בתמהיל מגוון של קונצרניות. למשקיע שמעוניין בסיכון גבוה יותר הוא ממליץ על חשיפה של 50% למניות (35% בחו"ל ו־15% בארץ) והיתרה לאיגרות חוב, עם משקל של 10% לכל קבוצת אג"ח קונצרניות: בדירוגי השקעה, בדירוגים נמוכים יותר, ישראל, חו"ל, וכן אג"ח לפדיון בדירוג גבוה. באפיק האחרון חכמי מתכוון למכשירים מיוחדים, דוגמת קרן "אינדקס לפדיון 2026", שמוחזקים עד לפדיון האג"ח וניתן 'לגלגל' אותם לתקופות נוספות ללא אירוע מס.

וול סטריט לא תמשיך להציג ביצועים חריגים

מדדי המניות ברוב העולם המערבי נמצאים בשיאי כל הזמנים או קרובים לשם, אבל השוק שבולט מעל כולם הוא האמריקאי, בהובלת ענקיות הטכנולוגיה. הביצועים החזקים של וול סטריט מאז המשבר הפיננסי של 2008 (כ־620% במדד ה־S&P 500 וכ־1,580% בנאסד"ק) הובילו את המשקיעים בארץ ובעולם להגדיל משמעותית את חשיפתם לארה"ב.

לכאורה, המסקנה המתבקשת היא להסיט כסף דווקא לשוק האמריקאי, אבל חכמי סבור שזו טעות: "לפני כמה חודשים הגענו לפער הכי קיצוני בין שוקי המניות בכלכלות מתעוררות לארה"ב, בהיבטי ביצועים ומבחינת תמחור. שוק המניות האמריקאי הציג ב־15 השנים האחרונות את אחת התקופות החזקות בהיסטוריה שלו בהשוואה למניות לא אמריקאיות. מדובר על תשואה עודפת של 7% בממוצע כל שנה מעל השוק הלא אמריקאי. זה המון" הוא מדגיש. "בפרספקטיבה של 100 שנים, שוק המניות האמריקאי הציג ביצועים עדיפים של 2%-2.5% מעל שאר העולם.

"אנשים נוהרים למנצחת התשואות בעולם בשנים האחרונות וחלקם פחות מתעניינים בתמחור. גם ההשקעות הפסיביות מחזקות את התופעה, ומאוד קשה להימנע מכך. כולם מעבירים את הכסף לוול סטריט. אני אומר ללקוחות שצריך לזכור שהנאסד"ק הפך מאוד פופולרי ב־1999. מי שנכנס אז למדד, כחלק מאותו מומנטום, ראה את ההון שלו באותו מקום גם ב־2013, יותר מעשור אחר כך".

אז מה ניתן לעשות?

"בדרך כלל 4%-6% מהמניות אחראיות לרוב המוחלט של ביצועי המדדים, רק שהחברות הללו משתנות כל כמה שנים. בעשור של 2010 אלה היו מניות האנרגיה שברון ואקסון מובייל ובסוף שנות ה־1990 אינטל וסיסקו. החברות המובילות משתנות עם הזמן וההיסטוריה מלמדת אותנו שכמעט בוודאות '7 המופלאות' מעולמות הטכנולוגיה לא ימשיכו להוביל. להניח שזה יקרה זה להסתכל במראה האחורית.

"לכן אנחנו יותר בעד מדדים גלובליים כמו MSCI או כאלה שנותנים משקל שווה לכל מניה, ולא של שווי שוק. אנו לא פוסלים אף סקטור אבל משקיעים בתחומים שלא היו הכי פופולריים בשנים האחרונות, כמו משאבי טבע (חברות גז ונפט) ותשתיות, וגם צריכה מחזורית, כי אנשים יצטרכו להמשיך לצרוך בכל מקרה".

האמור לעיל אינו מהווה תחליף לייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם. למרואיין אין עניין אישי בנוגע לניירות הערך המוזכרים בכתבה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.