הכותבים הם מנכ"ל ומנהלת בחברת הייעוץ הפיננסי Complex

תחזיות השווקים בארה"ב לתוואי הריבית עברו שינויים עצומים השנה. בתחילתה הציפיות היו ל-6 הורדות ריבית, ובהמשך התרסקו על רקע האינפלציה המתמשכת והתחלפו בציפיות להורדה אחת בלבד ב-2024.

● צניחה חופשית של למעלה מ-80%: תחזית האימה לשוק האמריקאי

● הכלכלה האמריקאית מגלה סימני חולשה, והורדת הריבית מתקרבת

אולם, נתוני דוח התעסוקה שפורסמו בסוף השבוע עשויים לשנות את התמונה וליצור שילוב תנאים שיאפשר לפדרל ריזרב (הבנק המרכזי של ארה"ב, פד) להוריד ריבית כבר בספטמבר, ופעם נוספת בנובמבר או דצמבר, ללא סיכון גבוה להתפרצות אינפלציונית מחודשת. להערכתנו, המשך התמתנות בנתוני האינפלציה, שיפורסמו בהמשך החודש, ייתן לכך חותמת סופית.

אז ממה נובע השינוי בציפיות והאופטימיות החדשה? על בסיס חמישה נתונים שהם החשובים ביותר בשיקולי הפד כיום בקבלת החלטות ריבית, שאותם נסקור בכתבה זו, כמו גם היעדים שאליהם שואף הבנק להגיע כדי להוריד ריבית.

1 התמתנות אינפלציית הליבה

שיעור האינפלציה בארה"ב מצוי במגמת ירידה מתמשכת, אך עודו ניצב מעל טווח היעד של הפד בגובה 2%.

האתגר הקשה ביותר של הפד יהיה ההחלטה כיצד לנהוג ב"מייל האחרון" עד היעד; כאשר האינפלציה במגמת ירידה אך עדיין מעל הטווח, ונדרש לזהות את העיתוי הנכון כדי להימנע מהורדה מאוחרת מדי שתגרום למיתון, אך גם מהורדה מוקדמת מדי שתוביל לליבוי אינפלציה מחודשת.

במאי ירד מדד ה-PCE (מדד האינפלציה הצרכני והמרכזי שאחריו עוקב הפד) לקצב שנתי של 2.6%, ירידה חדה ביחס ל-4% לפני שנה.

גם אינפלציית הליבה, ללא מחירי אנרגיה ומזון, עלתה ב-0.08% בלבד במאי, העלייה הנמוכה ביותר מאז 2020, ובקצב שנתי של 2.6% ביחס לקצב של 2.8% באפריל.

שילוב הנתונים מציג ירידה עקבית ומתמשכת בכל מדדי האינפלציה.

האינדיקטור שיקבע: ירידה במדדי ה-PCE ואינפלציית הליבה ל-2.4% ומטה ביוני ויולי, ללא שינוי חודשי מהותי.

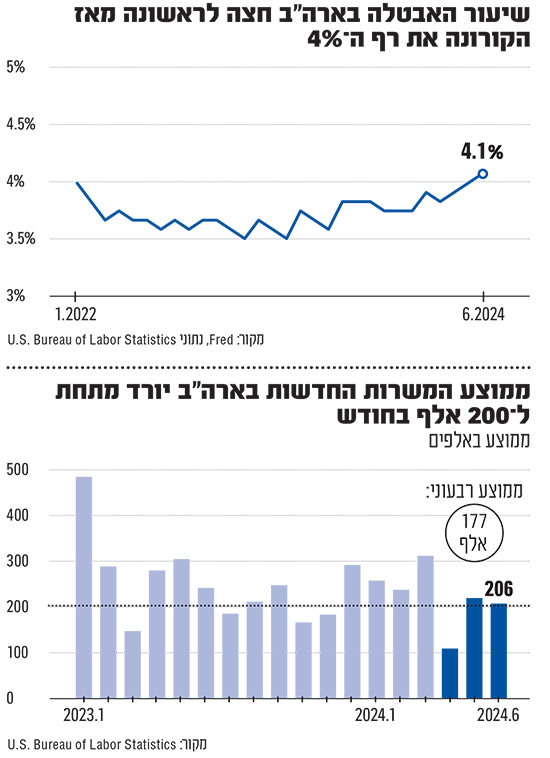

2 שיעור האבטלה

לראשונה מ-2021, שיעור האבטלה בארה"ב עלה ביוני מעל 4%, ל-4.1%. כעת עולה השאלה האם האבטלה תמשיך במגמת עלייה שתוביל לכניסת הכלכלה למיתון.

ההיסטוריה מלמדת ששוק העבודה יכול לעבור בפרק זמן קצר יחסית משוק חזק לחלש, תוך זינוק באבטלה. כך לדוגמה שיעור אבטלה של 4.1% עודנו נמוך, אך מבטא עלייה חדה יחסית לעומת 3.4% בתחילת 2023.

ככלל אצבע, אם ממוצע שיעור האבטלה במשך שלושה חודשים עולה בחצי אחוז ומעלה ביחס לנקודת מינימום ממוצע האבטלה לאורך שלושה חודשים בשנה האחרונה, אזי הכלכלה צפויה להיכנס למיתון. אנחנו קרובים לשם, שכן בשלושת החודשים האחרונים שיעור האבטלה עמד על 4% בממוצע, 0.4% מעל נקודת התחתית בשנה האחרונה. במקביל, מדדים נוספים שנציג בהמשך מבשרים על החרפה פוטנציאלית נוספת.

האינדיקטור שיקבע: המשך עלייה באבטלה לשיעור ממוצע של 4.1% ומעלה בשלושת החודשים הקרובים.

3 כמות המשרות החדשות

לפי דוח התעסוקה, התווספו בארה"ב 206 אלף משרות חדשות בחודש יוני - לכאורה גבוה מציפיות השוק. אולם, היקף המשרות החדשות בחודש הקודם תוקן בחדות מטה ב-111 אלף משרות, כך שממוצע המשרות החדשות ברבעון השני עומד על 177 אלף בחודש, ירידה מ-267 אלף ברבעון הראשון.

לפי הערכות, הכלכלה בארה"ב צריכה לייצר 200 אלף משרות בממוצע בחודש, כדי לצמוח מבלי לעורר תחרות מוגברת על עובדים שתיצור לחצים אינפלציוניים.

האינדיקטור שיקבע: יצירה של פחות מ-200 אלף משרות חדשות בממוצע בחודשים הקרובים.

4 התמתנות בעליית השכר והמשך צמיחה בפריון

השיעור והקצב של הגידול בשכר נמצאים במוקד תשומת הלב של הפד, בהיותם גורם מרכזי בעלות של שירותים ומוצרים רבים. ביוני צמח השכר השעתי ב-3.9%, השיעור הנמוך ביותר מאז 2021, ונמצא כעת בטווח היעד של הפד, צמיחה של 4% לכל היותר.

ההסבר ליעד עליית השכר מיוחס להשפעות יעילות העבודה (הפריון) והשלכותיה על מחירי המוצרים והשירותים. בהנחה שפריון העבודה משתפר בממוצע לאורך זמן ב-2% בשנה (כך שעלות ייצור יחידת מוצר או שירות יורדת בהתאם), עליית שכר של עד 4% תגזור עלייה נטו במחירים בגובה 2% - בהתאם ליעד הפד.

נתוני הפריון הנוכחיים נותנים לפד מרווח תמרון משמעותי. ביוני, עלה פריון העבודה ב-2.9%, העלייה הגדולה ביותר בארבעה רבעונים מאז הרבעון הראשון של 2021, ומעבר ליעד. לכן, הבנק המרכזי יכול להכיל כרגע עליות שכר גבוהות יותר, שממילא לא צפויות להתרחש על רקע היחלשות שוק העבודה והצריכה הפרטית.

האינדיקטור שיקבע: עליית שכר שעתי שלא תעלה על 4% ברבעון הקרוב.

5 שיעור המשרות הפנויות ביחס למובטלים

שוק עבודה חם מדי הקשה עד כה על הפד להתחיל בהורדות ריבית, בשל החשש שלחצי השכר יצרו ספירלה אינפלציונית הרסנית של עליות שכר אשר ילבו עליות מחירים, וחוזר חלילה. הגורם המרכזי לכך בשנתיים האחרונות היה היקף משרות פנויות כפול ביחס למובטלים, בעת תחילת העלאות הריבית במרץ 2022. באפריל, יחס זה ירד ל-1.2, בדומה למצב לפני הקורונה. כתוצאה, קטנה דרמטית יכולת העובדים לדרוש תוספות שכר.

האינדיקטור שיקבע: שימור יחס משרות פנויות לעובדים בסביבות 1.2, ללא עלייה משמעותית מחודשת.

לסיכום, נתוני התעסוקה והאינפלציה עדיין לא התקררו מספיק כדי שהפד יוריד את הריבית בהחלטה הקרובה ביולי, אולם המשך המגמה יקנה לבנק ביטחון מוגבר בריסון האינפלציה לצד הצורך להתמודד עם החששות ממיתון. התממשות של כל או לפחות 3 מהאינדיקטורים שצוינו, באופן מובהק, תייצר את התנאים הנדרשים להורדת ריבית בספטמבר ולהורדה נוספת בסוף השנה.

במבט מקומי, ציפיות להורדת ריבית בארה"ב צפויות להביא להיחלשות בדולר ולהקל במעט על הפיחות המתמשך בשקל, בצל המלחמה והגירעונות המאמירים. בנוסף, הן יגדילו את חופש הפעולה של בנק ישראל להוריד ריבית בחודשים הקרובים, ולתמוך מוניטרית בהתאוששות המשק מהמלחמה.

הגורמים בטור זה עשויים להשקיע בני"ע או מכשירים המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.