ענקית החיפוש והענן גוגל נמצאת בימים אלה בישורת האחרונה לקראת חתימה על הסכם לרכישת חברת הסייבר וויז בתמורה ל־23 מיליארד דולר, במהלך שישים את ישראל על מפת הסייבר העולמי. נתונים חדשים שפורסמו בארה"ב שופכים אור על המרוויחים העיקריים מהעסקה ומלמדים כי מרבית הנהנים ממנה הם זרים הפטורים מתשלום מס מלא. כמה ירוויחו הזרים והישראלים שהשקיעו בוויז ומה תפסיד המדינה?

● להימכר לגוגל זה לא תמיד קל, תשאלו את Waze

● פרשנות | אקזיט ענק? תעשו גוגל כדי לגלות איפה החברה יושבת

מדוע וויז תשלם מס מופחת מהמקובל?

וויז נרשמה מלכתחילה בשנת 2020 כחברה אמריקאית, כאשר המטה בניו יורק משמש כחברת האם, המחזיקה במרכז הפיתוח בתל אביב כחברה בת. שלא כמו חברות ישראליות רבות, בחברה החליטו לצבור את כל הקניין הרוחני של החברה בארה"ב, תחת החברה האמריקאית "וויז אינק", ובשל כך, גם אם גוגל או כל חברה אמריקאית תרכוש אותה, תחסוך וויז או הרוכשת שלה את הצורך לשלם מס על הוצאת קניין רוחני מישראל, שמגיע לכדי 23% מהשווי המוערך שלו.

אם להתבסס על רכישה גדולה אחרת שביצעה גוגל בישראל, רכישת Waze מלפני כעשור, הרי שמרכיב המס ששולם על הוצאת הקניין הרוחני היה גבוה בהרבה (800 מיליון שקל) מזה ששולם כמס רווחי הון על ידי בעלי המניות הישראלים (400 מיליון שקל).

מדוע השתלם למייסדים לא להחזיק יותר מ־ 10%?

לפי הפרסומים באתר "דה אינפורמיישן", ארבעת המייסדים הישראלים: אסף רפפורט, עמי לוטבק, רועי רזניק וינון קוסטיקה, מחזיקים ב־9.5% ממניות החברה כל אחד, כששיעור אחזקתם דולל מ־10% בשנה האחרונה. בשל כך, כל אחד מהם מחזיק במניות בשווי של 2.2 מיליארד דולר, אך ייתכן כי מניות בכורה של קרנות ההון סיכון הגדולות ידללו את אחזקותיהם בחישוב האקזיט, דבר שעשוי להותיר בידי כל אחד מהם שיעור יותר נמוך מהתמורה שעשוי אף להיות 5% "בלבד".

המשקיע שפספס חלקית את הפוטנציאל לאקזיט חלומי

לצד רשימת המרוויחים הגדולים מהעסקה המתגבשת בין וויז לגוגל, יש גם כאלו שוויתרו על נתח מכובד ממניות החברה לאורך שנות קיומה הקצרות.

גילי רענן, העומד בראש קרן ההון סיכון סייברסטארטס המתמחה בהשקעות בחברות סייבר צעירות, היה המשקיע הראשון בוויז אך גם מי שמכר כמחצית מאחזקותיו בה, פחות משנה וחצי לאחר הקמתה.

ההיכרות של רענן עם ארבעת היזמים מאחורי וויז הולכת שנים אחורה, כאשר השקיע כבר בחברה הראשונה שהקימו, אדלאום.

30 מיליון דולר במהלך השנים

בזמנו, את סבב הסיד של וויז שהוכרז בדצמבר 2020 ועמד על סכום בהיקף 100 מיליון דולר, הובילו הקרנות סקויה ואינדקס, והשתתפו בו גם הקרנות אינסייט, סרקה וכאמור סייברסטארטס - שהשקיעה לפי פרסומים 6.3 מיליון דולר.

עם זאת, כשנה לאחר מכן, ב־2021, מכרה סייברסטארטס מחצית מהאחזקות שלה בוויז, כפי שפורסם אז בגלובס.

המכירה בוצעה כחלק מגיוס נוסף שהובל על ידי ענקית התוכנה סיילספורס וכלל גם השתתפות של קרנות בינלאומית דוגמת בלקסטון, ועמד על 120 מיליון דולר.

אותו גיוס כלל מרכיב משמעותי של סקנדרי (Secondary Sale, השוק השניוני - מכירת מניות מבעלי מניות קיימים לבעלי מניות אחרים - מ"ו) בסכום של עשרות מיליוני דולרים לפחות, כלומר לא כל הכסף מאותו גיוס הגיע לתוך וויז עצמה. כבר אז השווי של החברה הוערך בכ־1.7 מיליארד דולר.

לפי גורמים ששוחחו אז עם גלובס, רענן מכר אז את האחזקות שלו בוויז בתשואה של פי 22, זאת כאמור בתוך זמן קצר מאוד.

השבוע נחשף באתר דה אינפורמיישן כי האחזקות של סייברסטארטס בוויז, שאגב מהווה את קרן ההון סיכון הישראלית היחידה בין שלל הקרנות המשקיעות בחברה, עומדות על 4%, או 920 מיליון דולר בשווי המניות. עוד פורסם כי בסך הכל השקיעה סייברסטארטס 30 מיליון דולר בחברה במהלך השנים. בתחילת דרכה של וויז, סייברסטארטס, כך לפי הפרסומים, החזיקה בין 8%־10%.

בהנחה והם שומרים על חלקם בעוגת המניות, הרי שהם ישלמו מס רווחי הון בגובה 25% ועוד מס יסף, המושת על הכנסות הגבוהות מכ־722 אלף שקל, בגובה 3%. יחד עם זאת, שיעור המס עשוי להיות גבוה יותר ולעמוד על 33% בהתחשב בעובדה ששיעור אחזקתם בחברה דולל מ- 10% ל-9.5% בשנה האחרונה. עו"ד רו"ח רחלי גוז־לביא, שותפה מנהלת ושותפת מסים בכירה במשרד עמית פולק מטלון מסבירה כי בעלי 10% או יותר ממניות החברה או בעלי מניות שיש להם זכות מינוי דירקטורים משלמים מס רווחי הון גבוה יותר, בהיקף של 33%. שיעור המס הגבוה תקף גם אם החזיקו בשיעור כזה בשנת המס האחרונה.

על פי הפרסומים החדשים, מיהם המרוויחים הגדולים?

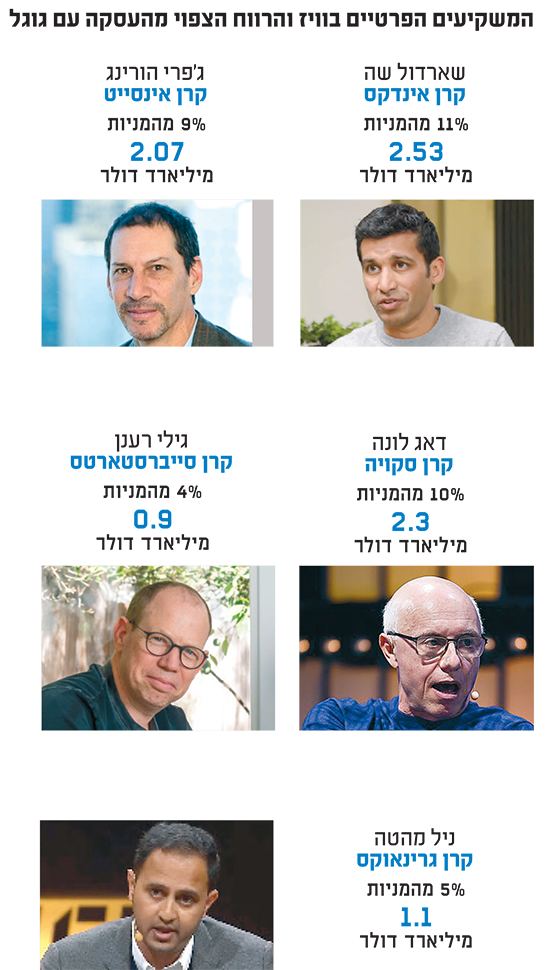

ארבע קרנות הון סיכון זרות, בהן אינדקס, סקויה, אינסייט, גרינאוקס (Greenoaks) וקרן הון סיכון ישראלית אחת - סייברסטארטס, יתחלקו ב־7 מיליארד דולר. על פי דיווח באתר דה אינפורמיישן שחשף את כלל אחזקות בעלי המניות, עולה כי בעלת המניות הגדולה ביותר בחברה היא קרן אינדקס - קרן הון סיכון אמריקאית־בריטית - שמחזיקה ב־11% ממניות החברה, או 2.53 מיליארד דולר בשווי מניות. במקרה זה, רוב הכסף שיזרום לקרנות הזרות יהיה פטור ממס, זאת כיוון זאת שהמשקיעים המוגבלים בקרן, כלומר גופי ההשקעה המוסדיים הזרים, פטורים ממס בישראל. עם זאת כל השותפים המנהלים בקרנות הזרות - הישראלים והזרים, חייבים במס בדרגות שונות.

השותף באינדקס שמנהל את ההשקעה בוויז הוא שארדול שאה, שמכיר היטב חברות ישראליות - הוא יושב גם בדירקטוריון דאז, חברת סייבר ישראלית נוספת החולקת כמה בעלי מניות עם וויז, ובדירקטוריון אאוטבריין. בעלי מניות גדולים אחרים הם קרן סקויה, עם 10% בחברה (2.3 מיליארד דולר) שנציגה בדירקטוריון הוא השותף הותיק דאג לאונה, וקרן אינסייט פרטנרס עם 9% (2.07 מיליארד דולר), בעבר המשקיעה הפעילה ביותר בהייטק הישראלי, שמיוצגת בדירקטוריון על ידי מייסד הקרן, ג'ף הורינג. בשל העובדה כי רק 42% מבעלי המניות הם ישראלים, הרי שרוב הרווח ממכירת החברה יזרום החוצה מישראל במס מופחת.

שותפי אינסייט גם הם צפויים לשלם מס מופחת, זאת מאחר והיא קרן זרה שעיקר פעילותה בארה"ב. משום כך, גם ג'ף הורינג, יהודי־אמריקאי שהביא את אינסייט לישראל עם השקעה ראשונה בחברת וויקס לפני כמעט שני עשורים, עשוי לשלם מס של 15% בישראל ככל שיראו בחברה הנמכרת כחברה הקשורה לישראל (חברה שעיקר נכסיה, במישרין אן בעקיפין, נמצאים בישראל).

כיצד, אם כן יתחלקו התקבולים מהעסקה בין הקרן לבין הורינג? 80% מהרווחים יחולקו למשקיעי הקרן, המכונים "משקיעים מוגבלים" (LPs). הם יקבלו את הסכום שהשקיעו המוערך בכמה מאות מיליוני דולרים, בתוספת ריבית חד־ספרתית על ההשקעה, ולאחר מכן 80% מהרווח על ההשקעה. הורינג עצמו ושאר השותפים בקרן יתחלקו ב־20% מהרווח על ההשקעה בחברה מעט אחרי מועד האקזיט, או לחלופין בסוף תקופת הקרן - בתלות בתשואת הקרן.

כמה מס ישלמו השותפים הישראלים בקרנות הזרות?

שותפים כמו ליעד אגמון בקרן אינסייט או שותפים ישראלים בקרן לייטספיד אינם קשורים בוויז, אך עשויים להנות משותפות בדמי ההצלחה של הקרן. גם אם הם אינם יושבים בהכרח בדירקטוריון החברה, מעמדם כשותפים מאפשר להם באופן עקרוני להנות מהרווח שתקבל הקרן על העסקה. "למרות שמדובר בקרנות הון סיכון זרות, השותפים המנהלים הישראלים, שעשויים להתחלק ב־20% מהרווח ממכירת החברה חייבים במס של 28% עד 50% בתלות בתמהיל המשקיעים הזרים בקרן. ככל שהתמהיל כולל רכיב גדול יותר של משקיעים זרים, כך שיעור המס יהיה נמוך יותר", אומרת גוז־לביא. השותפים עשויים לגרוף מיליוני דולרים לפני מס, והדבר עשוי לקרות בדרך כלל לאחר סיום חיי הקרן ובתלות ברווחיותה, בדרך כלל לאחר כעשור או יותר, אלא אם כן באמנת הקרן קיימת אפשרות להקדים את התגמול לשותפים.

כמה כסף יכניסו משקיעים כמו שלמה קרמר וניר צוק?

על פי הדיווח בארה"ב, סייברסטארטס, קרן הון סיכון ישראלית שנוסדה על ידי הישראלי גילי רענן ובין המשקיעים המקוריים בה בכירים מעולם הסייבר כמו ניר צוק, שלמה קרמר, מיקי בודאי, רקש לונקאר, יבגני דיברוב, נדיר יזרעאל ואסף רפפורט, מייסד וויז - מחזיקה במניות בשווי 920 מיליון דולר לאחר שהשקיעה 30 מיליון דולר בלבד.

הדבר מייצר, לכאורה, אקזיט חלומי של עשרות מיליוני דולרים לכל אחד מהמשקיעים המוגבלים, שיתחלקו בחזרה בהשקעה בקרן וב־80% מהרווחים מהמכירה. רענן, המשמש כשותף כללי בקרן עם עוד שתי שותפות צפוי להנות מדמי הצלחה דו־ספרתיים ולשלם שיעור מס גבוה יותר מ־28% מאחר שרוב המשקיעים בקרן הם ישראלים. קרנות ישראליות מחזיקות בהסדר מס (רולינג) הקובע את תשלום דמי ההצלחה. ככל שהקרן בעלת יותר משקיעים ישראלים, כך עשוי שיעור המס על דמי ההצלחה להגיע עד לכדי 50%. שיעור משקיעים זרים גדול יותר יוריד את שיעור המס שישולם ל־28%, על פי ההערכה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.