כמו רבים מאורחי מדור זה, גם יובל הברמן מעיד על עצמו שמגיל צעיר התעניין בשוק ההון. כבר בתיכון הוא למד במגמת כלכלה ו"באוניברסיטה התעסקנו עם אופציות, הרווחנו ומבחינתי זה היה המסלול הטבעי". אחרי תפקידים במנורה, לאומי ועמיתים קרנות הפנסיה הוותיקות, הקים הברמן בשנת 2018 יחד עם נגה לבציון נדן את בית ההשקעות וואליו בריבוע. שניהם מכהנים כמנכ"לים משותפים של בית ההשקעות, שמנהל לדבריו מאות מיליוני שקלים. היום, כשהוא בן 54, הוא בטוח יותר מתמיד שהשקעות על בסיס שיקולי ESG (סביבה, חברה וממשל תאגידי) מייצרות למשקיעים תשואה עודפת ומגדילות את הביטחון בתיק ההשקעות.

● בלעדי | ההודעות נחשפות: כך המשיך בעלי הקרן שהסתבכה לפזר הבטחות על הקרח

● ראיון | "השוק מעריך שהמלחמה תהיה קצרה יותר": צבי סטפק מנתח את האופטימיות בבורסה

שוק המניות העולמי: "כדאי להיות שם"

כשהברמן מסתכל על שוק המניות העולמי הוא חיובי גם לעתיד הקרוב ומעריך שלמרות תמחורי השיא בארה"ב, השיאים הבאים עוד לפנינו. "אנחנו בסביבת צמיחה של 1.5% וזו סביבה שכדאי להיות בה בשוק המניות, כי יש עדיין ביקושים ורווחי החברות יעלו. האינפלציה הולכת ויורדת בעולם לכיוון היעדים של הבנקים המרכזיים, וגם הריביות יורדות ואנחנו מאמינים שהצמיחה תישמר, כיוון שהורדת הריבית תסייע לחברות להגדיל את הרווחיות וגם למחזר את החוב יותר בזול.

"הסיכון העיקרי של השוק הוא התמחור, אבל כשמסתכלים על איפה הריבית תהיה בעוד שנה, ריבית של 3%־3.5% זה תמחור סביר".

ביחס לשוק בישראל, הברמן אופטימי פחות והוא אף "מצביע ברגליים", כאשר לדבריו הוא מקצה את כל הרכיב המנייתי בתיק ההשקעות לחו"ל. "אנחנו מקווים שבעוד שנה המצב בישראל יהיה יותר יציב, אבל כרגע יש ודאות גבוהה יותר בחו"ל".

"ההבטחות של האוצר למודי'ס לא התממשו"

חברת הדירוג מודי'ס הפתיעה כאשר הורידה בליל שבת את הדירוג של ישראל בשתי דרגות ועדיין המשיכה לשמור על תחזית שלילית, ובשוק עלה החשש שגם חברות הדירוג האחרות עלולות ללכת בעקבותיה. ובכל זאת, מדדי המניות בתל אביב זינקו ביום ראשון ושברו את שיא כל הזמנים. "עיקר הסיפור בשוק המקומי זה הסרת האיום של חיזבאללה. האופוריה כעת בארץ היא מכך שחיזבאללה ממוטט וכל עוד הוא לא יצליח לממש את מה שהפחיד אותנו כל הזמן מפניו - ירי טילים לכל מקום בישראל ופגיעה בתשתיות חשמל ומים, השוק יגיב בחיוב. אך בטווח הארוך יותר, נושא התקציב ועלויות המלחמה ישפיעו גם הם".

הברמן מסביר כי הורדת הדירוג התרחשה כיוון ש"לפני שנה מודי'ס קיבלה הרבה הבטחות ממשרד האוצר אבל בינתיים הן לא מתקיימות ומשרד האוצר לא עושה את העבודה שלו כמו שצריך ולא מקצץ (בהוצאות, נ"א".

ההמלצה: להיחשף למניות רק בחו"ל

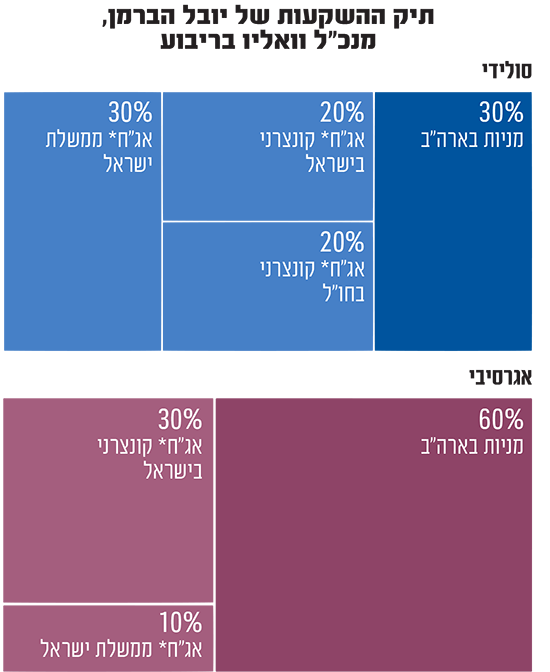

כשאנחנו מבקשים מהברמן לבנות תיק השקעות הוא מציג גישה חריגה יחסית. הוא מקצה את כל החשיפה המנייתית לחו"ל ורק נתח (משמעותי) מרכיב האג"ח מוקצה לישראל. עבור משקיע סולידי הוא מציע להקצות 30% מהתיק למניות בחו"ל "כשהרוב בארה"ב וקצת באירופה". לאג"ח ממשלתי בישראל הוא נותן 30%, עוד 20% לאג"ח קונצרני בישראל, שניהם במח"מ (משך חיים ממוצע) קצר של 3 שנים, ואת ה־20% הנוספים הוא מקצה לאג"ח קונצרני בחו"ל.

"האג"ח הממשלתי הקצר מעניין בישראל כי מקבלים תשואה שקלית יפה של 4.5%, ובאג"ח קונצרני אפשר לקבל אפילו אחוז נוסף מעל. כדאי להעדיף חברות בדירוג גבוה, כיוון שהן בוודאות יוכלו למחזר את החוב שלהן והן חסינות. מדובר בתיק מאוזן בין הארץ לחו"ל שמכיל בפנים תשואות גלומות נאות" הוא מסביר.

בתיק האגרסיבי הוא ממליץ על הקצאה של 60% מהתיק למניות בחו"ל, עוד 30% לאג"ח קונצרני בישראל ועוד 10% לאג"ח ממשלתי בישראל, שניהם כאמור במח"מ קצר של עד 3 שנים.

לדבריו, "עקום התשואות בארה"ב שמבטא את הקשר בין זמן לתשואה חוזר למצב נורמלי (ככל שמשקיעים ליותר שנים כך התשואה צפויה להיות גבוהה יותר, נ"א)". בעקבות כך, הוא מצנן את ההתלהבות למי שחושב כעת להשקיע באג"ח בעולם בתקווה ליהנות מרווחי הון במהלך הורדות הריבית בעולם: "עקום התשואות לוקח בחשבון את הורדת הריבית, לכן לא יהיו רווחי הון אבל כן יהיו רווחים שוטפים" הוא מדגיש.

"מי שלא ב־ESG חושף את הנכסים שלו לסכנה"

בוואליו בריבוע מאמינים בהחלטות השקעה שמתקבלות על בסיס שיקולי ESG. מדובר בתחום שהפך לטרנד לפני מספר שנים הגורס כי מנהלי השקעות צריכים לתת מקום מרכזי לשיקולים של איכות הסביבה, התנהלות החברה כלפי העובדים שלה וממשל תאגידי תקין "מנהל השקעות שלא מסתכל על שיקולי ESG יכול לפספס ובגדול", הברמן מזהיר ומוסיף כי "מי שלא ייחשף לתחום חושף את עצמו לסכנה לנכסים שלו לאורך זמן".

הברמן גם נותן דוגמאות: "חברת הרכבים החשמליים טסלה היא לכאורה חברה שברור שמתאימה ל־ESG, אבל היא בעייתית מאוד בכל מה שקשור לניהול, נתבעת בגרמניה וגם עובדים שמדברים על גזענות והטרדות. לכן אנחנו לא משקיעים בה.ESG גם שומר עליך לא ליפול עם חברות כמו בואינג, אבל אנחנו לא מתנגדים לכל תחום התעופה, איירבס למשל שונה לגמרי. מנגד, השקענו באנבידיה עוד ב־2018. זו הייתה אחת ההשקעות הראשונות שלנו. כשחברה מנוהלת בצורה מיטבית זה עובד". בית ההשקעות גם משקיע במיקרוסופט, אבל לא בשאר ענקיות הטכנולוגיה. "גם לאפל יש בעיות עם העובדים וגם מריבה עם פורטנייט".

אלא שכאשר מסתכלים על קרנות הסל ESG S&P500 קשה למצוא הבדל בתשואות, והגרפים זהים למדי. בוואליו בריבוע טוענים כי "כולם משתמשים במילה ESG אבל בפועל הרבה מדדי ESG לא באמת שונים מהמדדים הרגילים ולכן צריך להבין את התחום"

תחום שכמובן בית ההשקעות לא ישקיע בו לעולם הוא הנפט והגז. למרות שמדד ת"א נפט וגז הניב תשואה של כמעט 150% ב־3 השנים האחרונות, ובפער גדול מהמדדים בארץ ובעולם.

לדבריהם, "זה מונע השקעה ב־5% מהמדדים אבל מקטין את הסיכון וגם נותן הזדמנויות עסקיות".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.