בזמן שברחבי העולם מתמחרים יציאה ממשבר האינפלציה, ישראל נעה לכיוון ההפוך. הוצאות המלחמה הגבוהות, ושורה של בעיות היצע שנוצרו בעקבותיה, העלאות המסים הצפויות ב־2025 ועליית השכר, כולם דוחפים את המחירים למעלה. אפילו בנק ישראל נאלץ להודות בכך וצפה בהודעת הריבית האחרונה שהאינפלציה תעמוד על 3.8% עד סוף השנה (לעומת יעד של 1%־3%) ושהריבית לא תרד בקרוב. בימים האחרונים שוק הריביות אף מתמחר סיכוי של קרוב ל־50% להעלאת ריבית נוספת בחודשים הקרובים.

● בדרך לאישור התקציב, לאוצר חסרים כ-30 מיליארד שקל

● לקראת הגשת התקציב: אלה הגזירות שעשויות ליפול

● ראיון | הבכיר שיודע מה "החטא של הכלכלה" ומזהיר מפני הגזירות

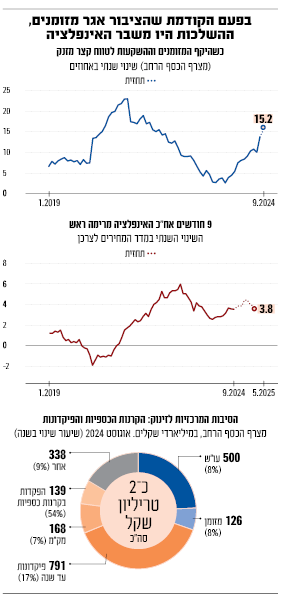

אבל יש גורם נוסף שעלול לתדלק את האינפלציה - הציבור נוהר למזומן. "מצרף הכסף הרחב", נתון של בנק ישראל הכולל את סך המזומנים וההשקעות קצרות הטווח שבידי הציבור (עו"ש, מזומן, מק"מ פיקדונות וקרנות כספיות), זינק ביותר מ־13% בין אוגוסט 2023 ל־2024 לסכום של יותר משני טריליון שקל. לפי תחזית של יונתן כץ, הכלכלן הראשי של לידר שוקי הון, בספטמבר המגמה תחמיר: "אנו רואים גידול משמעותי בשנה האחרונה בכמות הכסף הזו, בסך של כ־15% בשנה האחרונה, כאשר לא צפויה התמתנות בקרוב".

זינוק שלא נראה מאז הסחרור של הקורונה

מדובר בשיא שלא נראה כמותו מאז תקופת הקורונה, אז המצרף עלה בקצב של 25% בשנת 2020 ו־15% בשנת 2021. פרט לתקופה הזו, מדובר בשיא של כעשור. ההשלכות של אגירת המזומנים בקורונה היו קשות: האינפלציה הרימה ראש והמאבק בעליות המחירים נמשך כבר יותר משנתיים וחצי. סגירת המשק ופקק בשרשרת האספקה הביאו ל"ביקושים כבושים", כלומר הביקושים של הצרכנים הצטברו, אבל הם לא יכלו לממש אותם. לכן, כשהמשק נפתח, נוצר עודף ביקושים שהביא לגידול עצום בתוצר - 9.3% ב־2021 ו־6.5% בשנה העוקבת. הצריכה הגבוהה, שהתרחשה בשל תהליך דומה בכל העולם הביאה בתורה לעליות מחירים ולמשבר האינפלציה איתו אנחנו מתמודדים עד היום.

יש דמיון בין המגמה בתקופת הקורונה לזו שנראית היום - הסיוע הממשלתי. בזמנו הוא הגיע בדמות פיצוי לעסקים, מודל החל"ת ומענק לכל אזרח, שהגדילו את ההון הנזיל במשק. והיום הוא בדמות סיוע לכ־140 אלף מפונים, ומימון גיוס המילואים הנרחב שכולל גם שכר וגם הטבות ומענקים המגיעים למילואימניקים שכבר יותר משנה מתייצבים שוב ושוב להגנה על המדינה. לדברי יונתן כץ מלידר, "גידול מהיר בסך הכסף הנזיל נובע מגידול מהיר בהעברות ממשלתיות עבור סקטורים רבים, כולל מגויסים, מפונים ועסקים. התיאוריה המוניטרית מצביעה על כך שהעברת הכספים יכולה לתדלק את האינפלציה". השינוי מגיע גם מצד ההוצאות. מלחמה שנמשכת יותר משנה היא לא בדיוק גורם מעודד צריכה. כשחדשות רעות רודפות חדשות רעות, מילואמניקים ומשפחותיהם נקראים לדגל שלוש פעמים בשנה וחלקים נרחבים מהמדינה סופגים ירי מסיבי יומיומי, קשה לשמור על שגרה של טיסות לחו"ל ושופינג. ההוצאה לצריכה פרטית עלתה רק ב־2% במחצית הראשונה של 2024 - בניכוי האינפלציה וגידול האוכלוסייה, מדובר למעשה בירידה.

שאלת מיליון הדולר: הכסף יהפוך לאינפלציה?

כדי להבין את הסיכון של העלייה במצרף הרחב למשק, יש להבין כמה קל לצרכן הפשוט להשתמש בכסף הזה באופן מיידי. ההון הכי נזיל הוא כמובן המזומן, לפי בנק ישראל יושבים 126 מיליארד שקלים במזומן אצל הציבור בישראל, נתון שעלה ב־8% לעומת השנה שעברה. אחר כך במדרג הנזילות ניצב העו"ש עם 500 מיליארד שקל וגידול של 8% גם כן. יחד, המזומן והעו"ש תופסים כ־30% מהמצרף הרחב. לא מדובר בנתח שולי, אבל לשם ההשוואה בתקופת הקורונה (2020-2021), הם תפסו 44%־45%.

רוב הכסף שנכנס היום לקטגוריה של "המצרף הרחב" יושב בחסכונות והשקעות לטווח קצר. הנתח הגדול ביותר - 38% - יושב בפיקדונות לטווח של עד שנה. כשמוסיפים לקטגוריה הזו את הקרנות הכספיות שתופסות כ־7% ואת המק"מים (8%) אג"ח ממשלתיות שמנפיק בנק ישראל לתקופה של עד שנה - מגיעים לכ־53%, יותר מ־780 מיליארד שקלים. את חלקם אמנם ניתן למשוך באופן מידי, אבל לא מדובר בברירת המחדל של הצרכן, אלא בכסף שיושב בצד ובעיקר צובר תשואה.

בתקופת המגפה הריבית במשק הייתה אפסית, אבל היום, ריבית בנק ישראל עומדת על 4.5% כבר תקופה ארוכה, וכאמור לפי התחזיות לא רק שהיא רחוקה מלרדת, היא עלולה אף לעלות. לכן, מסביר יונתן כץ, קשה לאמוד מתי והאם צבירת ההון הזו תיתרגם לאינפלציה. "אם הציבור ירגיש שיש צפי לסיום או דעיכה בלחימה, אולי נראה בעתיד עלייה בביקושים ואולי גם הורדת ריבית, אשר לא נראית כרגע באופק", אומר כץ. בלידר הניחו פיגור של 9 חודשים בהשפעת העלייה במצרף הרחב על האינפלציה.

אבל האם בהכרח הגידול בהון הנזיל יהפוך לאינפלציה בעתיד? עפר קליין ראש אגף המחקר בהראל טוען כי "מה שיכול להיתרגם לעליות מחירים באופן מהיר הם דווקא המזומנים בארנק ובעו"ש. כסף שנמצא בפיקדון לשנה הוא לא יכול להיות מתורגם מהר לאינפלציה. ההסבר הראשון הוא זה, והעלייה שיש כרגע לא כזו מטרידה". לדבריו, העלייה במזומנים הגיונית כשמכניסים למשוואה את עליית התוצר ואת האינפלציה: "כי אם כל המחירים עלו צריך להחזיק יותר מזומנים. זה מסביר את העליות הללו".

קליין לא לבד. הקשר שבין הכסף שמוחזק בידי הציבור לבין האינפלציה הוא לא עובדה מוגמרת. בבנק המרכזי האירופי, למשל, התבטאו בנושא לפני כשנה והצביעו על כך שבעיני הכלכלנים בעולם הקשר הלך והתרופף, אך לא נעלם לגמרי. אחת מבכירות הבנק, איזבל שנאבל, הראתה כי המתאם בין כמות הכסף לבין האינפלציה עולה ככל שהתנאים הכלכליים הולכים ונהיים פחות יציבים. אם המבחן הוא חוסר יציבות, נראה שישראל בסיכון גבוה, שכן אי־ודאות הפך למאפיין עיקרי של הכלכלה הישראלית בשנתיים האחרונות.

להערכת שנאבל, כמות כסף גבוהה מניעה את גלגלי האינפלציה ויוצרת מצב שבו עליות המחירים עיקשות יותר. אם היא צודקת, זה יכול להיות אחד ההסברים לעובדה שהריבית הגבוהה מתקשה לרסן את האינפלציה.

הטרנד הלוהט יהפוך לחבל הצלה למשק?

הקרנות הכספיות, הן הסעיף הכי צומח בניתוח המרכיבים של המצרף הרחב, עם זינוק של יותר מ־54%, מסכום של כ־90 מיליארד שקל באוגוסט אשתקד לכמעט 140 מיליארד שקל השנה. קרנות כספיות הן קרנות נאמנות שמשקיעות באפיקים בסיכון נמוך לטווח קצר כמו מק"מ, אג"ח ופיקדונות. הקרנות הללו צברו תאוצה בשנתיים האחרונות והפכו לתחליף אטרקטיבי לפיקדונות בבנק, גם כי התשואה בהן צמודה לריבית בנק ישראל (4.5%, תשואה לא רעה על השקעה סולידית), והן בשל העובדה שהקרנות הכספיות נהנות מהטבות מיסוי.

נגיד בנק ישראל, פרופ' אמיר ירון / צילום: ap, Mark Schiefelbein

המס על הרווחים מפיקדון שקלי בבנק עומד על 15%. אם שמתם לדוגמה עשרת אלפים שקלים בפיקדון, ועשיתם תשואה של 4%, תשלמו 60 שקלים כמס על הרווחים שלכם. בקרן כספית, לעומת זאת, אמנם תחויבו במס רווחי הון, של 25%, אבל רק על הרווח הריאלי שלכם, כלומר התשואה בניכוי שיעור האינפלציה לאורך התקופה. כך, אם קיבלתם תשואה של 4%, והאינפלציה עמדה על 3%, תשלמו 25% מס רק מהאחוז הנותר, או בדוגמה שלנו, 25 שקלים במס.

עפר קליין ראש אגף המחקר בהראל אומר כי העלייה בקרנות הכספיות מדגישה את אי היכולת להביא לעליית מחירים. שכן הם נהנים כעת מתשואה גבוהה ובסיכון נמוך. "כל עוד הריבית גבוהה הם ישמרו על הכספים הללו שם".

אבל השאלה הגדולה היא איך יראה היום שאחרי הריבית, או עם תחילת הורדות הריבית, אי שם בסוף 2025 לפי התחזית הנוכחית של בנק ישראל. במילים אחרות, כמה זמן ייקח להורדת ריבית להפוך לצריכה. קליין מציין שחלק מאופן פעולת המדיניות המוניטרית של בנק ישראל היא למנוע מעבר חד מחיסכון לצריכה. "בנק ישראל מבצע הפחתות ריבית בצורה מתונה, שכן הוא אינו מעוניין ליצור גל אינפלציוני כאשר החסכונות ישוחררו וילכו ישירות לעבר צריכה". המטרה של הבנק, מדגיש קליין היא לשמור על יציבות מחירים, והוא מבצע זאת במגוון דרכים ודקויות בכדי להימנע מסחרור אינפלציוני.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.