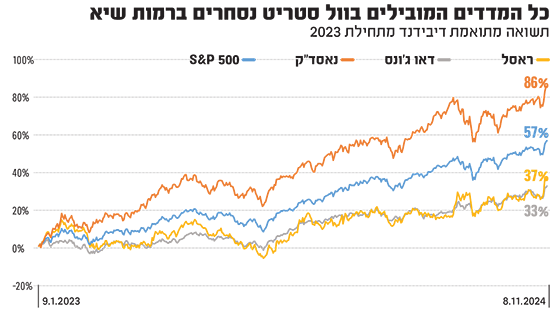

סוף השבוע האחרון סיכם את אחד השבועות הטובים ביותר של וול סטריט בשנתיים האחרונות. כל מדדי המניות המובילים שברו את שיאי כל הזמנים, S&P 500 חצה את רף 6,000 הנקודות במהלך המסחר ורשם את השיא ה־50 שלו מתחילת השנה, מדד הנאסד"ק זינק בכמעט 6% בשבוע אחד והשלים תשואה של 86% מתחילת 2023, וגם הדאו ג'ונס מוטה התעשייה קפץ בחדות. אבל הכוכב האמיתי היה הראסל 2000, שכולל את מניות החברות הקטנות והבינוניות בוול סטריט. הוא טיפס בכמעט 9% בשבוע האחרון - כמחצית מהתשואה שלו מתחילת השנה.

● ניתוח | רצף של המלצות: מה רואים בנקי ההשקעות הגדולים במניית טבע?

● ראיון | מנהל ההשקעות הבכיר שממליץ לכם לא לקנות דירה להשקעה וגם לא לחקות את וורן באפט

הניצחון של דונלד טראמפ בבחירות בארה"ב, יחד עם הורדת ריבית שנייה ברציפות של הפדרל ריזרב (לרמה של 4.75%), הכניסו את שוק המניות כמעט לאופוריה. אלא שלא ברור אם המגמה תימשך, ודאגות חדשות־ישנות עלולות לצוץ בקרוב ולהעסיק את המשקיעים.

1 שידור חוזר ל־2016 - רק יקר יותר

"המקור של העליות בסוף השבוע הוא שחזור של ניצחון טראמפ בבחירות 2016", סבור אלכס זבז'ינסקי, הכלכלן הראשי של מיטב. בשיחה עם גלובס הוא מסביר כי: "השווקים זוכרים את מה שקרה אז, שלאחר הבחירה בטראמפ הייתה עלייה בסנטימנט של העסקים וגם של משקי הבית ונרשם שיפור בנתונים הכלכליים בחודשיים־שלושה שלאחר הבחירות".

זבז'ינסקי מוצא דמיון רב בין הניצחון הראשון של טראמפ לנוכחי. "גם אז, ב־2016, שוק המניות היה חיובי לאחר הניצחון. משום שהיו ציפיות לדה־רגולציה שטרמפ עתיד לבצע. גם היום (כמו אז) שוק ההון צופה מהלכים שיטיבו איתו. בין אם כאמור בהקלות ברגולציה, ובין אם בעצם העובדה שהמועמדת האריס הפסידה, והמדיניות שתכננה נחשבה לפחות ידידותית כלפי השוק".

אלא שהשוק כיום שונה מאוד מבשנת 2016, בעיקר כשמסתכלים על התמחור. מכפילי הרווח טיפסו בהתמדה בשנתיים האחרונות. מבט על מכפיל הרווח של שילר מספק תמונה מדאיגה. מדובר במדד לתמחור מניות שפיתח רוברט שילר. הוא מציג רווח ב־10 השנים הקודמות עם תוספת שיעור האינפלציה הממוצעת. רמה של 26 ומעלה במכפיל הרווח של שילר למדד S&P 500 נחשבת למסוכנת ומנבאת ירידות. ב־2016 המכפיל נע בין 24־27, על כמה הוא עומד נכון ל־8 בנובמבר? יותר מ־38.

2 בדרך לעשור של ראלי או צניחה?

אבל לא רק טראמפ דחף את השווקים לשיאים חדשים. ביום חמישי הודיע יו"ר הפדרל ריזרב, ג'רום פאוול, על הורדת ריבית שנייה ברציפות, הפעם בשיעור של 0.25% לרמה של 4.75% - בהתאם לציפיות השוק. רק לפני שלושה חודשים, נזכיר, ריבית הבנק המרכזי האמריקאי עמדה על 5.5%.

ההקלה המוניטרית המהירה סייעה לסנטימנט החיובי שהתפרץ לאחר הבחירות שם. רונן מנחם, כלכלן שווקים ראשי בבנק מזרחי־טפחות אומר לגלובס כי "העליות בשוקי המניות הן תוצאה של צפי להורדת ריבית חדה (בשיעור מצטבר של 1.25% עד סוף 2025) ולמדיניות כלכלית תומכת מגזר עסקי וחברות מקומיות בתוך המשק האמריקאי שהבטיח הנשיא הנבחר טראמפ".

אבל השאלה הגדולה, שהולכת איתנו כבר יותר משנתיים, היא האם הראלי יימשך, ואיך ייראה היום שאחריו? בגולדמן זאקס פרסמו תחזית אחרי תוצאות הבחירות לפיה מדד S&P 500 יטפס בכ־9% ב־12 החודשים הקרובים לרמה של 6,300 נקודות - נתונים נמוכים בהרבה מהעליות שראינו השנה. דיוויד קוסטין, אסטרטג המניות הראשי של חברת המחקרים של בנק ההשקעות, צופה צמיחה של 11% ברווח למניה בשנת 2025: "צמיחה חזקה ברווחים אמורה להוביל להמשך עלייתו של שוק המניות בשנה הקרובה".

"אני לא חושב שהרבה אנשים הימרו שנדע מי יהיה הנשיא הבא ביום רביעי בבוקר", אומר בריאן גארט, בכיר בגולדמן זאקס. הבחירות הקודמות בארה"ב נמשכו ימים, וגארט מדגיש שהירידה המנורמלת ביומיים האחרונים במדד הפחד האמריקאי ה־VIX (שמודד תנודתיות) הייתה אחת הגדולות שלה בעשור האחרון.

אבל יש גם מי שחושבים שהראלי רק התחיל. הכלכלן אד ירדני, נשיא ואסטרטג השקעות ראשי בירדני מחקרים, פרסם באתר פורצ'ן תחזית שהמילה אופטימית נשמעת קטנה לעומתה: "עם הניצחון של טראמפ יימשך גם בקונגרס צפוי לנו עשור של תשואות שוריות (Bullish Returns). (הבחירות) מגבירות את הסיכויים שה'זמנים הטובים' יימשכו עד לסוף העשור וכנראה גם לשנות ה־2030". העשור שחלף, הוא הזכיר, התחיל בצורה חזקה, כאשר מלבד שנת 2022 שבה החל הבנק הפדרלי להעלות את הריבית בחדות, S&P 500 רשם תשואה שנתית דו־ספרתית בשנים האחרות (ועד כה ב־2024). הוא הותיר את המלצתו למשקיעים "להישאר בבית", קרי להמשיך ולהשקיע בארה"ב ולא לצאת להרפתקאות בעולם.

3 דווקא החברות הקטנות מושכות את השוק

העליות החדות בוול סטריט לא היו הומוגניות. כך למשל מניות ענקיות הטכנולוגיה (מלבד אחת) הגיבו בירידות מתונות ביום שישי של עד כ־1% (כולן חוץ מטסלה, פירוט בעמוד 11). את הראלי של סוף השבוע האחרון הובילו המניות הקטנות. גארט מגולדמן זאקס אומר כי "המניות בארה"ב זינקו בין השאר בגלל שלקוחות רבים הפחיתו את כמות הסיכון בתיק שלהם על רקע חוסר הוודאות לגבי תוצאות הבחירות. מאז, המשקיעים חזרו לעסקים שהצליחו אחרי הבחירות ב־2016, כמו מניות קטנות, ומניות אנרגיה".

"רוב הסקטורים שהובילו אז היו פחות מתחום הצריכה הפרטית רגילה, ויותר במנות הצריכה המחזורית (מוצרי צריכה שאינם בסיסיים, רשתות כמו מקדונלדס, נעלי נייק, וכיוב')", אומר אלכס זבז'ינסקי. עוד מניות שהושפעו לחיוב היו של חברות יצרניות. הטכנולוגיה כן הצטיינה בקדנציה הראשונה של טרמפ. אלא שהפעם יש חשש שקצת 'ייכנסו בהן'. אבל בגדול, מדד הראסל 2000 זינק בסוף השבוע, זה מדד של חברות מקומיות (בארה"ב) מה שמלמד על הערכה שחברות מסורתיות ויצרניות הן אלה שייהנו מסנטימנט המשקיעים".

4 טראמפ יביא איתו אינפלציה?

לא הכל ורוד בכהונת טראמפ, גם לא מבחינת השווקים. הניצחון של הנשיא החדש־ישן הביא איתו גם ציפיות לעלייה באינפלציה, משבר שנדמה היה שארה"ב בדרך לצאת ממנו. התשואה לפדיון של אג"ח ממשלת ארה"ב נסחרת כיום ב־4.3%, עלייה חדה יחסית לרמתה לפני חודשיים שעמדה על כ־3.2%. עליית התשואה (ירידת מחירי האג"ח של ממשלת ארה"ב) מלמדת על חשש שהאינפלציה עלולה לזנק, מה שיותיר את ריבית ארה"ב ברמה גבוהה יותר.

אלא שזבז'ינסקי מסרב להתרגש. לדבריו, "אנחנו בסופו של דבר באותה רמת תשואות של ערב הבחירות. נכון שהציפיות לאינפלציה הגלומות במחירי אגרות החוב עלו קצת. אבל זו לדעתי עלייה שגרתית שכבר קרתה מדי פעם בחודשים האחרונים. כך שלדעתי, כרגע השוק לא כל כך נבהל מזה שמדיניות טרמפ תביא לאינפלציה גבוהה".

רונן מנחם ממזרחי טפחות רואה את הדברים באור מעט שונה. לדבריו "המדיניות המרחיבה שמבטיח טראמפ תצטרך להגיע יחד עם תוכנית סדורה ועם לוחות זמנים לקיצוצי הוצאות ומסגרות תקציביות. אחרת, אם וככל שהגירעון הפיסקאלי והחוב הציבורי של ארה"ב יגדלו, וגם כך רמותיהם גבוהות מאוד, הדבר ייצר לחצים אינפלציוניים ויקשה על הפד להוריד את הריבית".

האם אכן תהיה תוכנית כזו? מנחם אומר כי "נראה ששוק האג"ח לא לגמרי משוכנע ומאותת לשוק המניות להיות זהיר. כדי שהאופטימיות של השווקים תימשך ויהיה לה ביסוס כלכלי, שימשיך לבוא לידי ביטוי גם בדוחות החברות וייתן לשוק דחיפה נוספת, שתי הרגליים שהוא בונה עליהן צריכות להתקיים: הן מדיניות פיסקאלית תומכת עסקים, ובצידה אחריות תקציבית ומדיניות מוניטרית (ריבית, ח"ש) מרחיבה שתתבטא בתוואי מהיר של הורדות ריבית. לא תמיד קל לשני הרגליים הללו לתפקד יחד והשוק צריך לקחת זאת בחשבון".

אלא שיש עוד שחקן שמציג תמונה מעניית - מחיר הזהב. המתכת היקרה בעולם נסחרת סביב רמות שיא כבר שבועות ארוכים ובשוק העריכו שמדובר בחשש מפני עלייה מחודשת באינפלציה. עם זאת, בשבוע האחרון מחיר אונקייה דווקא ירד בכ־2% למחיר של 2,684 דולר. הזהב נחשב לחוף המבטחים של משקיעים, מפלט לשמירת ערך הכסף בתקופה של אינפלציה. לכן, הוא נוהג לעלות כשחוסר הוודאות גואה.

5 מה ההיסטוריה מלמדת על ההמשך

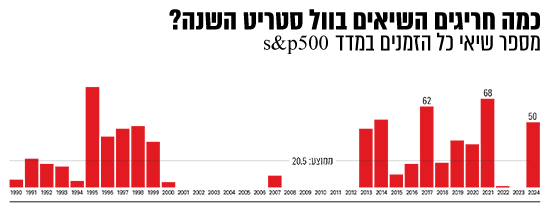

זו אומנם לא הפעם הראשונה שמדד S&P 500 שובר 50 שיאי כל הזמנים בתוך פחות משנה, אבל מדובר בנתון גבוה בהרבה מהממוצע ב־30 השנים האחרונות, שעומד על 20.5 פעמים. למעשה, משנת 1990, מדד הדגל האמריקאי חצה את כמות השיאים הזאת רק 4 פעמים.

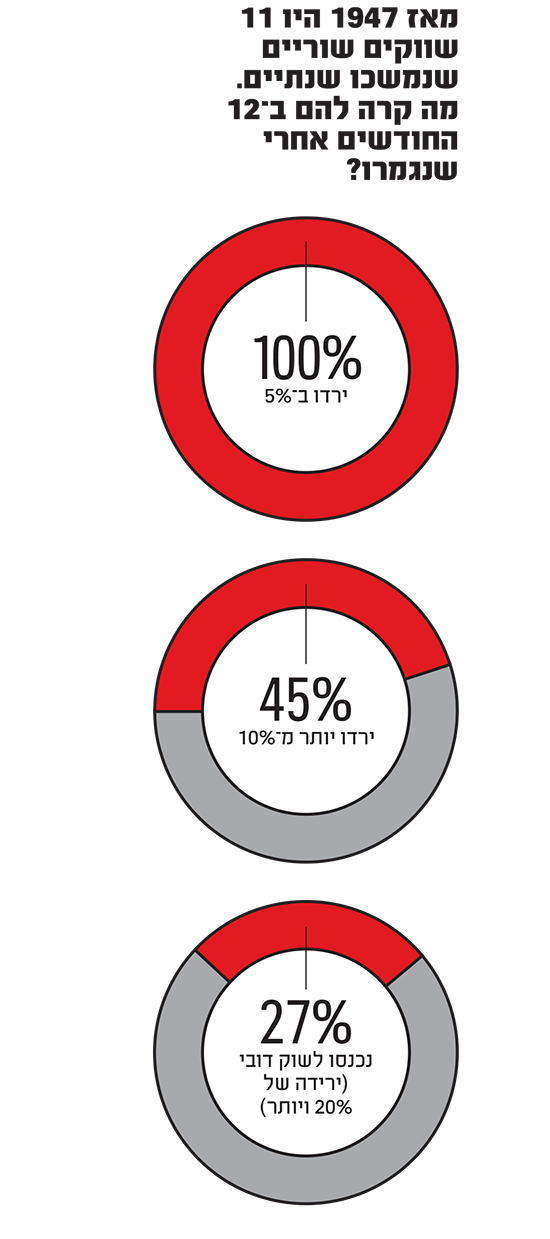

גם משך הראלי לא נפוץ במיוחד. השוק השורי (עלייה של 20% מהשפל) בו אנחנו נמצאים היום חגג לפני פחות מחודש שנתיים. מדובר בפעם ה־11 מאז 1947 ששוק שורי נמשך תקופה כה ארוכה. בפעמים הקודמות, זה נגמר בהאטה די ודאית. בכל 11 הפעמים, מדד S&P 500 ירד ב־5% או יותר ב־12 החודשים שעקבו לציון השנתיים לשוק השורי. ב־5 פעמים מתוכם (45%) מדובר היה בירידה של יותר מ־10%, וב־3 פעמים (27%) השוק השורי הביא אחריו שוק דובי - כלומר ירידה של 20% או יותר.

תיקונים, עם זאת, הם לא בהכרח דבר רע. "משקיעים שנשארים במהלך תקופות תנודתיות יכולים לקבל תגמול", כתבו בענקית הנכסים בלקרוק בסקירה שפרסמו לפני כחודש. "נתונים מ־1990 גם מצביעים על כך שתנודתיות גבוהה יותר הניבה תשואות גבוהות יותר לטווח קצר. הניתוח שלנו מגלה שרמות VIX נמוכות 12 ומטה הביאו לתשואות של כ־5% במדד S&P 500 שישה חודשים מאוחר יותר. זאת בהשוואה לתשואות של 16% חצי שנה אחרי שה־VIX נוגע ברמה של 29 ומעלה". כיום, מדד הפחד האמריקאי עומד על 14 נקודות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.