מה היא הפירמידה הגבוהה ביותר בשוק ההון הישראלי? רוב הפעילים בשוק ודאי ישיבו כי מדובר בפירמידה שבנה נוחי דנקנר באי.די.בי, או בזו של אילן בן דב, שבאמצעותה רכש לפני שנים מספר את השליטה בפרטנר. אך התשובה הנכונה נמצאת הרחק מאור הזרקורים.

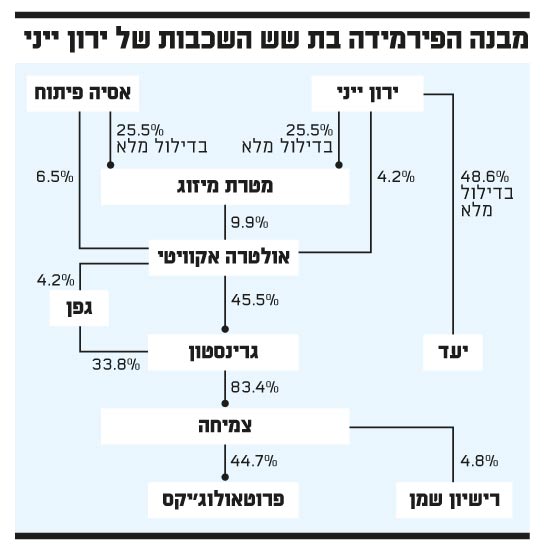

מתחת לרדאר, בשנים האחרונות בנה "סוחר השלדים" ירון ייני פירמידה המכילה לא פחות משש שכבות (ראו תרשים), ועוד הזרוע נטויה. בדומה לדנקנר ובן דב, גם ייני מוצא את עצמו היום עם הגב אל הקיר, בסיטואציה שבה הוא עלול לאבד את השליטה בפירמידה שלו.

לפני כשנה, רכשה חברת אולטרה אקוויטי, שבשליטת מטרת מיזוג, את השליטה בחברת גרינסטון - בעלת קופת מזומנים בהיקף של כ-80 מיליון שקל - מידי לידר השקעות (שבשליטת יורשי דן דוד). לפי הסכם הרכישה שעליו חתמו ייני ושותפיו לשליטה באולטרה אקוויטי - דן מור וברוך אילון (בעלי החברה הציבורית אסיה פיתוח) - תרכוש אולטרה 45% ממניות גרינסטון שבהן מחזיקה לידר, לפי מחיר של 91 אג' למניה - פרמיה של 70% על מחיר השוק של גרינסטון באותה העת. היקף התמורה בגין המניות נקבע על 51 מיליון שקל, מתוכם כ-37 מיליון שקל שולמו במזומן.

יתרת התמורה הועמדה על ידי לידר כהלוואת מוכר למשך שנה, והיא מסתיימת בימים אלה. בנוסף, ניתנה ללידר אופציה למכירת מניות נוספות של גרינסטון (5.8% מההון) שבהן היא מחזיקה לתקופה של שנה, באותו מחיר.

ייני לא בזבז זמן ומיד החל להשתמש במזומן שבקופת גרינסטון. חודש לאחר השלמת העסקה, רכשה גרינסטון את השליטה בחברת צמיחה מידי קלאב הוטל ב-34.5 מיליון שקל. דרך חברה זו ביצע ייני השקעה בקידוח הכושל "ים 3", הן באמצעות רכישת זכויות ברישיון "שמן" והן באמצעות החזקה ישירה של מניות בחברה הנושאת שם זה. ביתרת המזומן של צמיחה הגביה ייני את הפירמידה, ורכש בספטמבר האחרון מניות שליטה בחברה נוספת, שאותה הפך לשלד בורסאי עם קופת מזומנים.

צמיחה רכשה 45% ממניות פרוטאולוג'יקס, שבקופתה יש היום כ-23 מיליון שקל, ב-12 מיליון שקל. בשוק ההון כבר יודעים שהמזומן בקופות החברות של ייני נוטה להתאדות בעסקאות בעלי עניין ותשלומי דמי תיווך, והחשש הזה מתבטא בכך שפרוטאולוג'יקס נסחרת היום לפי שווי של 11 מיליון שקל בלבד, פחות ממחצית המזומן שבקופתה.

בקופת אולטרה פחות ממיליון ש'

אמש, בחלוף שנה, הגיעה ההודעה הצפויה של לידר: ההחלטה לממש את אופציית המכר שלה למכירת מניות נוספות של גרינסטון, בסך של כ-6.9 מיליון שקל. בנוסף, הזכירה לידר לאולטרה אקוויטי שעד סוף ינואר היא צריכה לפרוע את הלוואת המוכר, בהיקף של כ-8.7 מיליון שקל.

כך, צריכה אולטרה אקוויטי לשלם ללידר כ-15.6 מיליון שקל, אך בקופתה יש כיום פחות ממיליון שקל. לטובת ההלוואה שהעמידה לידר משועבדות כלל המניות שמכרה לגרינסטון (ששווין נאמד ב-9.5 מיליון שקל, לאחר ירידה של כ-60% במניה בשנה האחרונה). כך, במקרה של אי פירעון, השליטה בגרינסטון תחזור לידי לידר והפירמידה שבנה ייני תילקח ממנו.

אולטרה אקוויטי יכולה לפתור את בעיית החזר ההלוואה באמצעות ביצוע חלוקה (שלא מתוך הרווחים) של יתרת הכספים שבידי גרינסטון כדיבידנד הטעון אישור ביהמ"ש. אולם, רגע לפני שהוא עלול לאבד את השליטה בפירמידה, מעדיף ייני להשתמש בכסף שבקופת גרינסטון לביצוע עסקת בעלי עניין נוספת.

בנובמבר האחרון דיווחה גרינסטון על עסקה, שבה מבקש ייני למכור לה את מניות השליטה בחברה הציבורית יעד (45%), וכן אופציות בלתי סחירות שבהן הוא מחזיק באמצעות חברת אפסווינג שבשליטתו. יעד, שעוסקת בפיתוח מערכות המטפלות בהשבה וטיפול של שפכים, סיימה את תשעת החודשים הראשונים של השנה בהפסד של 3.2 מיליון שקל, וההון העצמי שלה נאמד ב-712 אלף שקל בלבד. המספרים הללו לא מונעים מייני לבקש מגרינסטון לרכוש את מניותיו ביעד בלא פחות מ-21 מיליון שקל - רוב הכסף שנותר בקופתה של גרינסטון. יתרה מזאת, נראה שחוק הריכוזיות, שאושר לאחרונה בכנסת, אף הוא אינו מטריד את ייני, שכן אם יעד תירכש על ידי גרינסטון, היא תהיה בשכבה החמישית בפירמידה.

אמש אף פרסמו החברות שבראש הפירמידה של ייני - אסיה פיתוח ומטרת מיזוג - הודעה מעניינת נוספת. לדבריהן, הן אינן רואות את עצמן כבעלות שליטה באולטרה אקוויטי, היות שמרבית מניותיה של מטרת מיזוג נמצאות בציבור. זאת לאחר שבקיץ האחרון בוצעה עסקת הפצת מניות, שלאחריה חדלו אסיה פיתוח וייני להחזיק ישירות במניות החברה (אך הם מחזיקים באופציות הניתנות להמרה ל-51% ממניות מטרת מיזוג).

מטרת המהלך היא לאפשר לאולטרה אקוויטי להשתתף בהצבעה על רכישת מניות יעד מבלי שתיחשב לבעלת עניין, ובכך תבטיח את אישור העסקה. כך או אחרת, גרינסטון הודיעה היום על דחיית האסיפה לאישור עסקת יעד בשבוע, ל-14 בינואר.

ראוי להזכיר כי לצד הפירמידה שבנה בשנים האחרונות, מחזיק ייני בפירמידה ותיקה יותר (באמצעות חברת די-רום), וסה"כ הוא מכהן בדירקטוריונים של לא פחות מ-12 חברות ציבוריות.

ירון ייני

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.