חברת אובר צופה כי למרבית האנשים לא תהיה מכונית. בשביל נסיעות קצרות, הנוסעים יעלו על אופניים חשמליים או קטנוע, והם יזמינו מכונית עם נהג רק לנסיעות ארוכות יותר. איסוף אוכל ממסעדות יוחלף כמעט לחלוטין במשלוחים, ומגרשי החנייה יהפכו לפארקים ומדשאות. בסופו של דבר, הרובוטים ישלטו - מכוניות אוטונומיות יסיעו אנשים, ורחפנים יבצעו משלוחים. אובר מקווה כי תעמוד במרכז העולם הזה. ואולם לפני כן, יש לענות על השאלה האם אובר תצליח אי פעם לעשות כסף.

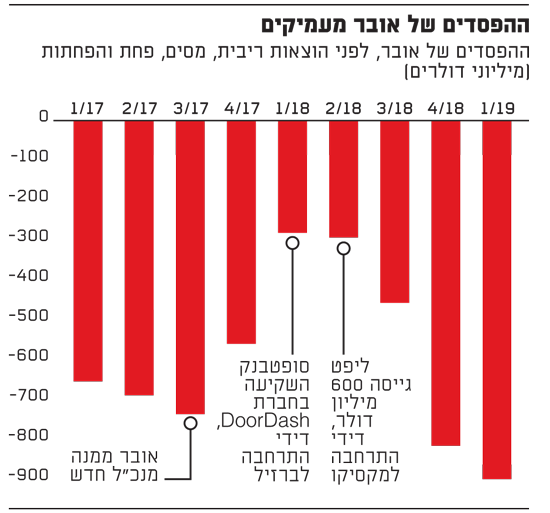

ביום שישי הקרוב תבצע החברה את אחת ההנפקות הטכנולוגיות הראשוניות לציבור הגדולות ביותר אי פעם. המנכ"ל דארה קוסררשאהי מנסה לשכנע את וול סטריט בהיתכנות של החזון שלו - שאובר תהפוך לכוח הדומיננטי בכל סוגי התחבורה. על החזון הזה מאיימת תחרות מכיוונים רבים, שהחריפה עוד יותר בחודשים האחרונים והובילה לגידול בהפסדיה של אובר ליותר מ-3.7 מיליארד דולר ב-12 החודשים שהסתיימו בסוף מרץ. זהו ההפסד הגדול ביותר שרשמה אי פעם חברת סטארט-אפ אמריקאית בשנה שלפני יציאתה לבורסה, על פי נתוני S&P Global Market Intelligence.

חברות סטארט-אפ, שמתחרות באובר, משתמשות בהנחות כבדות כדי להביס את שירות משלוחי המזון של אובר בארה"ב, הודו ומקסיקו. מתחרה עם כיסים עמוקים בדרום אמריקה פתחה במלחמת מחירים עזה על שירות הזמנת ההסעות של אובר באותן מדינות. בעקבות תחרות עזה, נבלמה הצמיחה החדה בהכנסות אובר והחברה נקלעה לקיפאון, בעוד ההפסדים הולכים ותופחים.

העתיד בגרסתה של אובר עדיין רחוק מוודאות. שווקיה העיקריים של אובר הם ערים צפופות, אך על פי כמה אומדנים, יותר מ-70% מאוכלוסיית ארה"ב מתגוררים באזורים כפריים או פרבריים, שבהם נוח וזול יותר להחזיק במכונית. שירות הזמנת ההסעות שיבש את תעשיית המוניות, אך גם פיתה אנשים לחדול מהשימוש בתחבורה הציבורית ותרם להחרפת הפקקים בערים. כתוצאה מכך נשמעות קריאות להידוק הרגולציה, שתגביל את הצמיחה של החברות בענף.

עובדים צעירים רבים בערים אינם מחזיקים במכונית, אך העלייה בשיעור הבעלות על רכב בארה"ב התחדשה לאחר הירידה שנרשמה בתקופת המיתון, על פי נתוני Sivak Applied Research. אף אחד אינו יודע מתי, אם בכלל, יהפכו המכוניות האוטונומיות למציאות. בינתיים ממשיכות המתחרות לגייס כמויות גדולות של מזומנים - כולל מבעלת המניות הגדולה ביותר של אובר, סופטבנק - שמשלהבות עוד יותר את מלחמות המחירים ומונעות מאובר להציג רווחים. "אנחנו לא יודעים להגיד מתי נהיה רווחיים, ונגיד את זה לבעלי המניות שלנו. אם הם רוצים ודאות כזאת - שיקנו בנק. מה שמעניין אותנו זה הטווח הרחוק באמת", אומר מנכ"ל אובר דארה קוסרשאהי.

בשיחות פרטיות מעריכים מנהלי אובר שמלחמות המחירים ישככו במוקדם או במאוחר, בייחוד לאחר שאובר הוכיחה את יכולתה להשיב מלחמה באמצעות הפחתת מחירים, לדברי מקורות שמעורים בשיחות אלה. קוסרשאהי אומר למשקיעים שפעילות הליבה עובדת היטב. אשתקד הצליחה אובר להציג תזרים חיובי משירות הזמנת ההסעות שלה בניכוי עלויות לא קשורות, לדברי קוסרשאהי, ועדיין יש צמיחה בריאה במספר הנסיעות והארוחות שמספקת החברה, למרות שההכנסה אינה צומחת.

ההפסדים של אובר מעמיקים

משלימים עם התחרות

קוסרשאהי נשכר בידי אובר ב-2017 כדי לשמש כמבוגר האחראי בחדר, ולהכין את אובר ליציאה לבורסה. קודמו בתפקיד, טראוויס קלאניק, שיבש תעשיות שלמות באמצעות גישתו התוקפנית. קלאניק רצה לשבור את מה שהוא ראה כקרטל המוניות - בתוך כדי כך להרוס גם מספר עצום של מתחרות בתחום שירותי הזמנת ההסעות. הוא הציב יעדי הרחבת פעילות הולכים וגדלים - לסין, למשלוחי מזון, למכוניות אוטונומיות - וגיבש אתוס שלפיו הכסף הוא מכשיר קריטי בקרבות עסקיים. קלאניק, שהיה מוכשר בגיוס כספים, גייס יותר מ-14 מיליארד דולר עד אמצע 2016 במניות ובאג"ח - סכום גבוה משגייסה כל חברת סטארט-אפ אמריקאית אחרת.

הרחבת הפעילות המהירה והגישה הברוטלית לתחרות יצרו באובר תרבות תאגידית בעייתית. ב-2017 נקלעה החברה לשורת שערוריות, כולל טענות להטרדה מינית ואפליה, טענות מצדה של אלפאבית שאובר גנבה ממנה סודות מסחריים בתחום הנהיגה האוטונומית, והודאה מצדה של אובר כי השתמשה בתוכנה כדי לחמוק מרגולטורים מקומיים.

בסופו של דבר הדיח דירקטוריון החברה את קלאניק - שהוא עדיין אחד מבעלי המניות הגדולים ביותר של החברה עם קרוב ל-9% מהמניות - והחליפה אותו בקוסרשאהי, שכיהן אז כמנכ"ל חברת אקספדיה. קוסרשאהי נחשב למנהל מוכשר שיהיה מסוגל לייצב חברה שתיזזה משערוריה לשערוריה.

קוסרשאהי, יליד טהרן ובוגר אוניברסיטת בראון, שיחק תפקיד של דיפלומט. הוא ניסח מחדש את ערכי התרבות התאגידית של אובר, והכליל בהם את ההצהרה: "אנחנו עושים את הדבר הנכון. נקודה". הוא הפגין יראת כבוד כלפי הרגולטורים, שבעבר זכו ליחס מזלזל מצד מנהלי החברה. קוסרשאהי המריץ את סגניו לחדול מההתמקדות האובססיבית בתחרות, כפי שעשו תחת הנהגתו של קלאניק.

בנוסף, הוא ריכך את הטון בפגישות השבועיות הכלליות, שבעבר התמקדו בהנחלת תבוסה למתחרות, והורה להפסיק להציג בהן תרשימים שמראים תנודות זעירות בנתח השוק של החברה, לדברי כמה עובדים לשעבר. הוא נהג לומר לעובדיו שהתחרות היא עובדה שצריך לחיות אתה, ומעתה צריך להתמקד בטווח הארוך.

קוסרשאהי עשה מאמצים לשים קץ למלחמות מחירים סוערות שבהן היתה אובר שחקנית קטנה. בדרום מזרח אסיה, שבה נלחמו אובר ויריבתה Grab על נתח משוק התחבורה ברחובות בנגקוק, סינגפור והו צ'י מין, הסכים קוסרשאהי למכור את פעילות אובר ל-Grab תמורת אחזקה של 27.5% בחברה שם.

לאחר מכן הוא פתח במשא ומתן לרכישת המתחרה העיקרית במזרח התיכון, Careem, עסקה שנחתמה בחודשים האחרונים. קוסרשאהי צמצם או ביטל פעילויות יקרות אחרות. משאיות אוטונומיות היו אאוט, וגם יחידת השכרת הרכב. סך הכול, מדובר בגישה מדודה יותר באובר. מנהל לשעבר תיאר את התחושה באובר בהנהגת קוסרשאהי כ"אופטימיזציה לקראת בורסאיזציה" במקום לקראת "שליטה עולמית".

"הוא הגיע עם עין קצת יותר מנוסה לגבי מה שצריך לעשות כדי להציב את החברה על מסלול של יציאה לבורסה", אמר ריץ' ברטון, מייסד ומנכ"ל לשעבר של אקספדיה, שתקופת כהונתו חפפה לפרק זמן קצר את תקופתו של קוסרשאהי, ושלאחר מכן עבד כשותף בבנצ'מרק, אחת המשקיעות באובר.

דארה קוסררשאהי מנכ"ל אובר / צילום: רויטרס

שואפת להיות כמו אמזון

באותה העת הכין קוסרשאהי את אובר לחיים מעבר לשירות הזמנת הנסיעות. הוא התנגד לדרישות בתוך החברה למכור את יחידת המכונית האוטונומית של אובר, שההוצאות עליה הגיעו למאות מיליוני דולרים בשנה, על פי מקורות יודעי דבר. היחידה נסגרה חלקית ב-2018, לאחר שאחת ממכוניותיה פגעה בהולך רגל והרגה אותו בתחילת השנה. במקום למכור את היחידה, השיב קוסרשאהי בהדרגה את המכוניות האוטונומיות לכבישים, ולאחרונה חתם על עסקה בהיקף של מיליארד דולר עם קבוצת משקיעים, כולל סופטבנק, למימון חלק מפעילויותיה היקרות של היחידה.

קוסרשאהי גם נכנס לשוק האופניים והקטנועים החשמליים, והרחיב את פעילות סוכנות משלוחי המטען הימיים, שכמעט ואין לה סינרגיות עם שירותי הזמנת ההסעות או משלוחי הארוחות, אך צומחת במהירות רבה.

פעילות משלוחי המזון Uber Eats, שהושקה בתקופת כהונתו של קלאניק, רושמת בינתיים צמיחה מהירה. קוסרשאהי הקצה תקציב גדול יותר להרחבת פעילותה ברחבי העולם. היחידה רשמה ביצועים כל כך מזהירים, שחלק מהמנהלים החלו להאמין שבסופו של דבר היא תדיח את פעילות הזמנת שירותי ההסעות ממעמדה כפעילות העיקרית של החברה.

זה נראה כאילו אובר תצליח אפילו לרשום רווח. ההפסדים התכווצו מרבעון לרבעון הודות לגידול במספר הזמנות ההסעה ובהכנסות. ברבעון הראשון של 2018 התכווץ ההפסד התפעולי של אובר ל-478 מיליון דולר, לעומת 818 מיליון דולר ברבעון המקביל בשנה הקודמת. מדד פנימי חשוב, שאינו כולל עלויות שקשורות אך ורק להסעות, עבר ממצב שלילי למצב חיובי. מדד זה אינו כולל עלויות כמו תגמולים מבוססי מניות, מחקר בתחום הנהיגה האוטונומית ועלויות אדמיניסטרטיביות.

כדי להכין את אובר להנפקה ראשונית לציבור, החל קוסרשאהי לבנות לה תדמית של חברה שמספקת את כל סוגי התחבורה השונים. הוא השווה את אובר לאמזון - שהפכה מחנות ספרים למרכז הקניות של כל חפץ שבנמצא. השוואת חברות לאמזון הופכת לנפוצה יותר ויותר בעמק הסיליקון. עם זאת, לא נאמרה מילה על הניגודים המשמעותיים בין שתי החברות. אובר גייסה הרבה יותר הון - קרוב ל-20 מיליארד דולר במניות ואג"ח, פלוס 9 מיליארד דולר נוספים שהיא צפויה לגייס בהנפקה הראשונית לציבור - בהשוואה לסכום של פחות מ-3 מיליארד דולר שגייסה אמזון ב-2004, כשהיתה בת עשר.

כשאמזון היתה בת 10 היא השלימה את שנתה המלאה השנייה כחברה רווחית - עם רווח נקי של 588 מיליון דולר - והמשיכה להיות רווחית עד ל-2012, שבה רשמה הפסד קטן. אובר הפסידה 1 מיליארד דולר לפחות רק בשלושת החודשים הראשונים של 2019. לאחר עשר שנים עדיין מפקפקים חלק מהמומחים אפילו בהיגיון של פעילותה הבסיסית של אובר.

"הבעיה עם אובר היא שהם לא יכולים לעשות כסף", אמר אסוואת' דמודראן, פרופסור לפיננסים תאגידיים באוניברסיטת ניו יורק שמטיל ספק זה שנים באומדן השווי של אובר. "אף אחר לא עושה כסף משירותי הזמנת הסעות - אז זו לא יכולה להיות בעיה של חברה אחת בלבד. זה מודל עסקי שלא עובד".

התחרות בדרום אמריקה פגעה באובר

באמצע השנה שעברה נרשמה נסיגה בחלק מההתקדמות שרשמה אובר בהנהגת קוסרשאהי, עקב כניסתן של מתחרות בעלות כיסים עמוקים. יש מעט מאוד חסמי כניסה - למעט הון - בשווקים שבהם פועלת אובר, לטענת חלק ממשקיעי אובר. לאובר ולמתחרותיה יש יישומים שפועלים באופן דומה, וזה יוצר תנאים אידיאליים למרוץ נשק שבו ניתן לפתות את הנוסעים באמצעות קיצוצי תעריפים, ואף לפתות את הנהגים באמצעות תמריצים כספיים.

וההון - שמגיע מאותו המקור: סופטבנק - זורם לא רק לקופתה של אובר, אלא גם לקופותיהן של רבות ממתחרותיה. גם החברה היפנית סופטבנק, בהנהגת איל הטכנולוגיה מסאיושי סאן, וגם הקרן שלה, שמגיעה כמעט ל-100 מיליארד דולר, רכשו נתח ענקי משוקי הזמנת ההסעות והמשלוחים העולמי, גם אם פירושו של דבר הוא שלפעמים נלחמות החברות זו בזו.

דרום אמריקה - היהלום בכתר עסקיה של אובר - היא דוגמה מובהקת. בחלק עולם זה היו מעט מאוד מתחרות ושולי הרווח היו גבוהים. יריבתה הוותיקה של אובר בסין, דידי, צצה פתאום בדרום אמריקה לאחר שגייסה יותר מ-4 מיליארד דולר מסופטבנק וממשקיעים אחרים. אובר כבר נכנעה לדידי בסין, שבה הפסידה יותר מ-80 מיליון דולר בשבוע בתקופת השיא שלה, לדברי מנהלים לשעבר. ב-2016 מכרה אובר את פעילויותיה בסין לדידי בתמורה לאחזקה גדולה יותר בחברה.

ואולם דידי שזכתה להזרמת הון חדש מסופטבנק החלה לפעול בדרום אמריקה ולהילחם באובר בחלק העולם שנחשב לרווחי ביותר, לדברי עובדים לשעבר. דידי שפכה כסף בברזיל כדי להשיג נתח מהשוק, ולאחר מכן פתחה חזית חדשה במקסיקו. בערים כמו גוודלחרה פרסמה דידי מספר עצום של מודעות כדי לגייס נהגים, והציע להם תשלומים מבוטחים בעלות יקרה בסכומים גדולים פי שניים או שלושה מרווחיהם הרגילים. דידי הציעה באינטרנט הנחות לנוסעים בשווי של 25 סנט. אובר הגיבה בהנחות משל עצמה, וכבשה חזרה חלק מנתח השוק שאיבדה, אך המחיר היה שחיקה בהכנסות וגידול בהפסדים.

דרום אמריקה הפכה מאזור שבו אובר רושמת את הצמיחה המהירה ביותר שלה, לאזור עם הצמיחה האיטית ביותר. הצמיחה השנתית בהכנסות התכווצה ב-2018 ל-22%, לעומת 215% בשנה הקודמת.

לקראת סוף השנה שעברה התלהטה גם המלחמה בארה"ב, כשליפט ואובר הגישו באותו היום בקשה לביצוע הנפקה ראשונית לציבור. ליפט הרעיפה הנחות על הנוסעים, וזה המריץ את אובר לעשות את אותו הדבר. כניסתה המקרטעת של ליפט לבורסה - מניית ליפט נסחרת בירידה של יותר מ-10% ממחירה בהנפקה הראשונית לציבור במרץ - גרמה לאובר למתן את שאיפותיה מההנפקה הראשונית של עצמה.

במלחמות על שוק משלוחי המזון, גייסה דור-דאש (DoorDash), שנחשבה בעבר לכושלת, קרוב ל-800 מיליון דולר בחודשים מרץ-אוגוסט 2018, ונתח גדול מסכום זה הגיע מסופטבנק. דור-דאש החלה להציף את הפרברים בארה"ב באנשי מכירות ובנהגים, והחלה להתרחב במהירות למסעדות נוספות. Uber Eats, שבעבר ניצבה במקום השני לאחר GrubHub Holdings במונחי נתח שוק בתחום משלוחי מזון בהזמנה בארה"ב, ירדה למקום השני, לאחר שדור-דאש הפכה למובילה בתחילת 2019, לדברי Edison Trends.

מנהלי אובר נחרדים לנוכח עלייתה של דור-דאש. קוסרשאהי שקל לנסות לרכוש את דור-דאש בראשית תקופת כהונתו - כשמשקיעים אמדו את שוויה של דור-דאש בפחות מ-1.5 מיליארד דולר, על פי מקורות יודעי דבר - אך לא עשה מעשה. אומדן השווי האחרון של דור-דאש עמד על כ-7 מיליארד דולר.