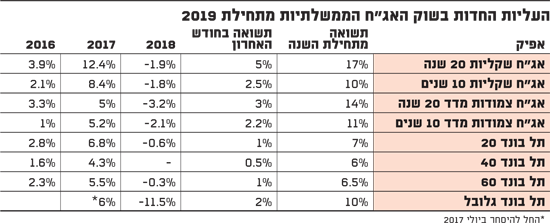

בזמן שאת הכותרות תופסות בתקופה האחרונה רמות השיא של מדדי המניות המובילים בארץ, מסתבר שמתחת לרדאר של משקיעים רבים, שוק האג"ח הממשלתי מציג בתקופה האחרונה, בעיקר לטווחים ארוכים, תשואות יוצאות דופן שכמותן אינן זכורות בעבר.

מדובר בראש ובראשונה באג"ח הארוכות השקליות, לטווח זמן של כ-20 שנה, שמציגות זינוק של כ-17% מתחילת השנה, עם עלייה חודשית של כ-5%, ומעט אחריהן האפיק צמוד המדד הארוך (20 שנה) שמציג עלייה של 14% מתחילת השנה, אחרי שהחודש התחזק בכ-3%.

העליות החדות בשוק האגח הממשלתיות

בטווח קצת פחות ארוך ניצבות האג"ח השקליות ל-10 שנים, שטיפסו מתחילת השנה בכ-10%, עם עלייה של 2.5% בחודש החולף, ותשואות דומות מציג גם האפיק צמוד המדד הממשלתי ל-10 שנים - עם עלייה של 11% מתחילת השנה ויותר מ-2% מתחילת החודש.

דודי רזניק, אסטרטג ריביות בלאומי שוקי הון, מסביר לגבי שוק האג"ח הממשלתי כי "העליות החדות הגיעו קודם כל בתמיכת היפוך המגמה בעולם בחודשים האחרונים, מכיוון של העלאות ריבית להורדות ריבית.

דודי רזניק / צילום: איל יצהר

"הרבה בנקים מרכזיים צפויים ללכת בכיוון הזה וגם לחזור בחודשים הקרובים למדיניות מוניטרית מרחיבה, ורק הבוקר הודעת הריבית ביפן העניקה למשקיעים רושם שגם שם הבנק מוכן לצעדים מרחיבים. השינוי הזה מוביל לירידת תשואות באפיק הממשלתי בכל העולם, ובישראל, שנחשבת לשוק אטרקטיבי יחסית משום שעקום התשואות בו עדיין תלול ביחס לאג"ח בעולם, הוא הרבה יותר מורגש".

אפקט הכניסה הצפוי למדד WGBI

נוסף לשינוי המגמה שמציין רזניק, הוא גם מזכיר צפי ולפיו ישראל תיכנס בקרוב למדד האג"ח הממשלתי העולמי WGBI. לדבריו, "עד כה ישראל לא הייתה כלולה בו מסיבות טכניות של עמידה בתנאי סף, אבל עכשיו המצב השתנה ונראה שבחודשים הקרובים תגיע הכרזה על צירופה של ישראל למדד. ברגע שתגיע ההכרזה הרשמית צפויה פה הזרמה של כמה מיליארדי דולרים לשוק האג"ח הממשלתי מקרנות בעולם, אבל הצפי לאירוע משפיע על השוק כבר עכשיו, ושוק האג"ח הממשלתי בישראל בחודש האחרון התאפיין בעליות חדות וכנראה הציג את הביצועים הטובים ביותר בעולם באפיק זה ביולי".

לאלה מתווסף לפי רזניק, גם מדד המחירים לצרכן לחודש יוני, שהיה מאוד נמוך (ירד ב-0.6%), ולדבריו "היווה גושפנקא אחרונה לכך שבנק ישראל לא יוכל להעלות ריבית בקרוב, כשהשקל החזק גם תומך בשוק, כי "סיכון המטבע בהשקעה באג"ח הוא נמוך".

במבט קדימה רזניק מעריך כי "הגורמים שהוזכרו יכולים לתת עוד 'דלק' לעליות בשוק האג"ח בהמשך, ולא נראה שבתקופה הקרובה הוא הולך לעצור. התשואה על אג"ח ל-10 שנים עומדת על כ-1.35%, מה שמעיד שיש לה עוד לאן לרדת, ובגלל שההסתכלות על השוק הזה היא השוואתית, ויש מדינות לא מעטות בעולם עם תשואות נמוכות משמעותית מאלה שבישראל, נראה שהתשואה הזו לא כל כך רעה".

מלבד השוק הממשלתי, גם אפיק האג"ח הקונצרני הניב תשואות נאות למשקיעים בו מתחילת השנה, עם עליות של כ-6%-7% בשלושת מדדי התל-בונד הבולטים (20, 40 ו-60), שהתחזקו בכ-0.5%-1% בחודש החולף, מה שלפי נתוני לאומי שוקי הון מוביל אותם למרווחי שפל ביחס לאפיק הממשלתי, או קרוב לכך, ברמה שהגיעה באחרונה לנוע סביב 1%.

לגבי השוק הקונצרני אומר רזניק כי "המרווחים שם 'מגרדים את הרצפה' מכמה גורמים ובהם התעוררות הנרשמת בקרנות הנאמנות בחודשים האחרונים, שהחלו לגייס כסף, והאווירה החיובית הכללית בשווקים הנמצאים במגמה חיובית".

"ההימור באמריקאיות עדיין גבוה יותר"

לגבי ההמשך הצפוי באג"ח החברות, רזניק סבור כי "האווירה בממשלתיות מגיעה לקונצרניות. אם השוק הממשלתי ימשיך להיות טוב, סביר להניח שגם השוק הקונצרני יהיה טוב".

"אבל", הוא מדגיש, "רמת הסיכון שם גבוהה יותר, כי במקרה ויגיע איזה משבר, שולי הביטחון שם מאוד נמוכים, לכן צריך מאוד להיזהר בהשקעה באפיק הקונצרני, ולקנות בעיקר חברות טובות".

מדד בולט נוסף באפיק אג"ח החברות הוא תל בונד גלובל, המרכז את עיקר סדרות האג"ח שהחברות הזרות, בעיקר חברות נדל"ן הפועלות בארה"ב, הנפיקו בשוק המקומי, עם עלייה של כ-2% ביולי, המסכמת לו קפיצה של כ-10% מתחילת השנה. כל זאת אחרי שהיה המדד החבוט ביותר בבורסה בשנה שעברה, עם קריסה שהחלה ברבעון הרביעי של 2018 והתגברה עם הצלילה הכללית שנרשמה בשוקי ההון בעולם ובארץ עם סיום אותה שנה.

בהתייחסות לחברות האג"ח האמריקאיות רזניק אומר כי "למרות שגם הן עשו מהלך יפה מתחילת השנה, שם ההימור גבוה יותר, וגם סטיית התקן גבוהה. מספיק שחברה אחת בסקטור תיקלע לקשיים, ויתחיל שם כדור שלג שלילי חדש. יש בסקטור אג"ח ספציפיות שיכולות להיות טובות להשקעה, אבל כסקטור והשקעה במדד, הוא פחות אטרקטיבי".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.