תקופת העלאות הריבית מייצרת בשנה האחרונה זעזועים בכלכלה שהתפתחה בעידן הריבית האפסית, ומשפיעה באופן דרמטי על מחיריהם של נכסים פיננסיים וריאליים. אחד התחומים שנפגע באופן קשה מעליית מחיר הכסף הוא תחום ההלוואות החברתיות (P2P), שהוצג בעבר באתרי אחת מהחברות הפועלות בו כ"הכלכלה השיתופית הגיעה גם לעולם ההלוואות".

● הלוואות "בין חברים" הפכו לפחות ידידותיות עם עליית הריבית: טריא ובלנדר כמשל

● הפניקס סוגרת את קרן הלוואות ה-P2P שלה

מדובר בפלטפורמות טכנולוגיות מתקדמות, שבהתאם לרוח התקופה נועדו לאפשר לגופי השקעות ולפרטים להלוות כסף באופן ישיר לעסקים קטנים או אנשים אחרים. זאת, מבלי לעבור דרך התיווך של גופי המימון המסורתיים כגון בנקים או חברות כרטיסי אשראי, אלא דרך פלטפורמה המשמשת כזירת מפגש בין הלווים למלווים.

לכאורה מדובר במצב של "WIN־WIN", שבו המלווה (המשקיע) נהנה מריבית גבוהה יחסית עבור כספו, ומהצד השני, הלווה זוכה למימון בתנאים עדיפים. כך התאפשר לגברת כהן מחדרה ולעוד רבים שכמותה להזרים סכומי כסף קטנים לפלטפורמה ולהשיא לעצמם תשואה בשיעור ריבית התואם לסיכון הטמון בהלוואה, ששימשה לרכישת דירה, רכב וכד'.

במחצית השנייה של העשור הקודם הפכו לפטפורמות ה־P2P (הלוואות עמית לעמית) לתחום הצומח במהירות, כאמור על רקע הקושי לקבל תשואה נאותה על הפיקדונות בבנקים. אלא שבתקופה האחרונה, הלהיט הפיננסי האלטרנטיבי של שלהי העשור הקודם בארץ ובעולם נמצא על פרשת דרכים והמודל העסקי שלו מוטל בספק.

עליית הריבית גרמה לפלטפורמות P2P הפועלות בארץ ובחו"ל לחוות לאחרונה גל של בקשות לפדיונות כספים שבו הן מתקשות לעמוד, והתוצאה היא צמצום דרמטי ביכולת המלווים דרך הפלטפורמה למשוך את כספם חזרה.

אם עד לפני קצת יותר משנה הציעו הפלטפורמות בארץ ריבית של 4%-5%, שהיתה בלתי ניתנת להשגה בפיקדון בבנק, כיום מק"מ של בנק ישראל מעניק לחוסכים תשואה של 4.75% בשנה, והוא בטוח הרבה יותר ביחס ללווים בפלטפורמות (שמן הסתם עלולים להתקשות בהשבת ההלוואה) וניתן לפדות אותו ברמה יומית.

בשבועות האחרונים הודיעו שלוש פלטפורמות P2P מקומיות, שחולשות כל אחת על הלוואות עמיתים של מאות מיליונים ואף מיליארדי שקלים, על צעדים שבהם נאלצו לנקוט לנוכח גל בקשות לפדיון כספים מצד המלווים - לרוב עצירת הפדיונות ופריסתם על פני תקופה ממושכת של חודשים ואף שנים. כספי הקרן אולי יחזרו בסופו של דבר, אך התשואה שיניבו למשקיעים מוטלת בספק.

אחרונה לעשות זאת הייתה ענקית הביטוח הפניקס, שהודיעה על סגירת קרן האשראי הצרכני שלה, הפניקס ווליו P2P, שעוסקת ברכישת הלוואות בארה"ב עבור המשקיעים בה. בשל לחץ הפדיונות והקושי להנזיל את כספי הקרן, סכומי ההלוואות יוחזרו למשקיעים על פני תקופה, מרביתם (80%) בתוך שנתיים והיתרה על פני עוד מספר שנים.

מדובר בקרן המפוקחת על ידי רשות ניירות ערך שהוקמה בשנת 2017 בבית ההשקעות הלמן אלדובי, שנרכש בהמשך על ידי הפניקס. הקרן הציבורית הייתה זמינה להשקעות דרך מתווכים (סוכני ביטוח). מנהל אותה רמי דרור, מי שהיה בעבר מנכ"ל הלמן אלדובי.

רמי דרור, מנהל קרן האשראי הצרכני של הפניקס, שנסגרה לאחרונה / צילום: יח''צ

בהודעת הקרן על סגירתה הצפויה, נכתב כי דירקטוריון הפניקס החליט כי "הדבר הנכון בראיית טובת כלל מחזיקי יחידות ההשתתפות הוא לפעול על מנת להביא את הקרן לידי סיום פעילותה". הקרן העניקה למשקיעים אפשרות לקנות בעקיפין הלוואות צרכניות בארה"ב בריביות גבוהות, והיקפה המשוער כיום הוא כ־170 מיליון דולר (630 מיליון שקל).

ההחלטה על סגירתה של הקרן נבעה מכמה גורמים. הראשון הוא כאמור עליית הריבית, שהובילה לגל של בקשות משיכה של כספי המשקיעים בקרן. השני הוא הרצון של הפניקס שלא להפלות בין משקיעים, ולייצר מצב שמשקיעים מהציבור שלא ערים לעליית הריבית ייפגעו בתשואות, בזמן שהחברים הזריזים יותר יקדימו ויצאו מהקרן ברווח משופר. אלמנט נוסף וחשוב לא פחות הוא עמדת רשות ניירות ערך, שבעבר התירה לקרן המדוברת לפעול ולגייס מהציבור הרחב כספים, ובהמשך שינתה את דעתה. התוצאה היא שכיום קשה לקרן לגייס כספים חדשים מהציבור, והדבר זירז את ההחלטה בדבר הסגירה.

מנהלים תיקי הלוואות במיליארדי שקלים כל אחד

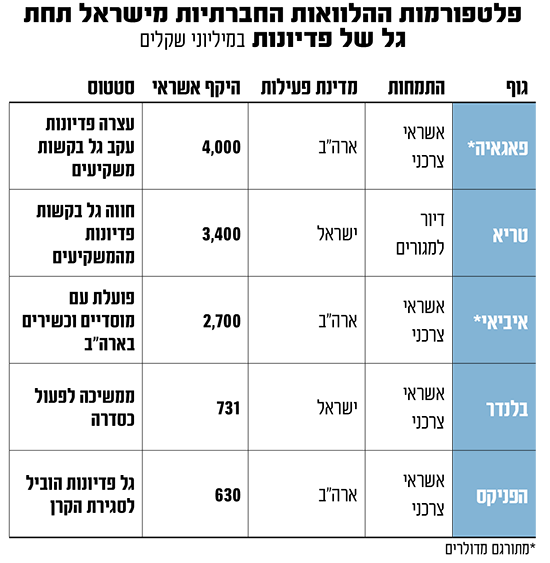

הקרן של הפניקס היא גוף קטן יחסית לפלטפורמות ה־P2P המרכזיות שצמחו בישראל באמצע העשור הקודם. הגופים הגדולים בתחום - טריא, קרן פאגאיה וקרן של בית ההשקעות אי.בי.אי - חולשים כל אחד על תיק הלוואות בסך מיליארדי שקלים.

קרן Pagaya Opportunity Fund, חברה נכדה של חברת הפינטק פאגאיה, משקיעה באשראי צרכני (P2P) בארה"ב בהתאם למודל הפנימי שפיתחה, שבו היא משקיעה את כלל כספיה בהלוואות צרכניות ומקבלת את הריבית השוטפת מהן עד למועד הפירעון או המכירה שלהן. מדובר בקרן שמנהלת כיום כ־1.1 מיליארד דולר ולפי נתוניה היא סיימה את שנת 2022 עם תשואה חיובית נטו של 4.09%.

על רקע תנאי השוק, גם קרן זו התמודדה לאחרונה עם בקשות פדיון חריגות, אשר לטענתה הסתכמו בכמה עשרות מיליוני דולרים, בין היתר על רקע קשיי הבנק השוויצרי קרדיט סוויס, שהשקיע מכספי לקוחותיו בפלטפורמה ונקלע לטלטלה בשל "בריחת־שיא" של כספים ממנו עד שנוצר חשש לקריסתו.

בשל כך הודיעה פאגאיה (שייסדו גל קרובינר, אביטל פרדו ויהב יולזרי) בחודש אפריל על שינוי מדיניות: עצירת האפשרות לפדות כספים באופן מיידי ומעבר לפדיון לשיעורין - כלומר משקיעים בקרן שמבקשים כעת לפדות את הכסף, יקבלו אותו על פי הפרסומים בתשלומים רבעוניים של עד 10% מכספם, קרי כשנתיים וחצי.

הנזלת תיק נדל"ני לוקחת זמן

גם הפלטפורמה הגדולה בארץ בתחום ה־P2P, טריא, נקלעה בחודשים האחרונים לתסבוכת בעסקיה בשל נחשול של בקשות למשיכות מצד ציבור המלווים. עם פרסום תוצאותיה לרבעון הראשון, ציינה טריא כי יש בפלטפורמה שלה מגמה של עודף בקשות משיכה. לטענתה, השינויים הכלכליים בארץ מייצרים סנטימנט שלילי כלפי השקעות באופן כללי, והשלכותיהם משפיעות עליה. מניית החברה צנחה מהשנה שעברה בקרוב ל־60% והיא נסחרת בשווי של כ־150 מיליון שקל.

ההשלכות של הריבית המטפסת מתבטאות בהקטנת רצון המשקיעים להמשיך ולהפקיד בפלטפורמות שבהן הכספים "נעולים", בזמן שהפיקדון הבנקאי נתפס כבטוח יותר ונגיש יותר. בטריא ציינו גם כי מצב הלווים עצמם עלול להחמיר. בדוחות נכתב כי "ככל שהמצב בשוק יימשך לאורך זמן, לרבות המצב המתמשך של סביבת ריבית גבוהה ואינפלציה, יכולת ההחזר של הלווים באמצעות הפלטפורמה עלולה להיפגע". התוצאה היא שמתחילת השנה הצטברו בקשות המשיכה מהפלטפורמה של טריא לסכום מוערך של כמיליארד שקל, בזמן שתיק האשראי כולו נאמד ב־3.4 מיליארד שקל.

מרבית תיק ההלוואות של טריא (80%) מגובה בנדל"ן למגורים ומשכך דומה למשכנתה מהבנק, אך הנזלת תיק נדל"ני והחזרת הכספים למפקידים, תיקח זמן. בינתיים נדרשת החברה, שנוסדה בידי אייל אלחיאני ואסף שלוש, לתוכנית התייעלות אגרסיבית, שכבר הביאה להחלפת המנכ"ל שחף ארליך באלחיאני עצמו (ששימש קודם כיו"ר החברה). לאחרונה אף דיווחה החברה על עסקה שבה תעניק לבנק לאומי אופציות להפוך לבעלי 20% ממניותיה.

אייל אלחיאני, מייסד טריא שמונה לאחרונה למנכ''ל / צילום: איל יצהר

גורם בכיר בענף בארץ מציין כי "הריבית השנתית שמקבלים בישראל דרך הפלטפורמות עומדת בממוצע על 6%, בזמן שבבנק הם יקבלו בפיקדונות ריבית של מעל ל־4%. זהו הפער הקטן ביותר מאז שהוקמו החברות האלה וזה בזמן שהפלטפורמות לא נזילות ומהוות השקעה אלטרנטיבית, בניגוד לפיקדון בבנק שנתפס כבטוח ונגיש".

הוא מוסיף כי "היכולת של השחקנים בתקופה כזאת לשמור חזק על תיק האשראי שהופקד אצלם - נפגעה. לכן גם ראינו את ההודעה של פאגאיה על השחרור המושהה של הפיקדונות, או סגירת הקרן של הפניקס. כשהריבית עולה, כל הלקוחות בתחום מחפשים תשואות יותר טובות, וגם אירועי כשל האשראי עולים".

פלטפורמת P2P נוספת הנסחרת בבורסה היא בלנדר שהוקמה על ידי ד"ר גל אביב ונמצאת בשליטת משפחתו, הפועלת בעיקר באשראי בנקודות מכירה, אשראי לרכב ואשראי לכל מטרה. כמו במקרה של טריא, גם מניית בלנדר איבדה בשנה האחרונה כ־60% משוויה והיא נסחרת בשווי של כ־50 מיליון שקל בלבד. עם זאת, בגל האירועים השלילי בתחום בלנדר לא דיווחה על אירועים משמעותיים, ותיק האשראי שלה אף צמח במהלך הרבעון הראשון ל־731 מיליון שקל.

בלנדר מעניקה בין היתר הלוואות צרכניות בעת רכישה ברשתות כמו באג או KSP. בחברה טוענים כי השכילו להצמיד מבעוד מועד את תיק האשראי שלה לריבית הפריים (טריא החלה לעשות זאת רק בשנה שעברה, ח' ש'), כך שבמהלך עליית הריבית בשנה החולפת היא לא נפגעה והתשואה למשקיעים טיפסה בהתאם.

בארה"ב הפנימו: "השוק הפך למוכוון מוסדיים"

יש לציין כי בעוד שהפלטפורמות בארץ עדיין פועלות בתחום של הלוואות חברתיות, כלומר כאלו שבהן יכול להשתתף הציבור הרחב, הרי שבארה"ב השוק עבר למודל אחר - אתרי מכירה (מרקטפלייס) של הלוואות. באלו חברות קונות הלוואות של צרכנים ומשדכות אותם לכספי המוסדיים, שיש להם "ידיים חזקות" והם פחות תלויים בתנודות ובבקשות פדיון בהולות של הציבור.

פעיל בשוק ה־P2P מפרט כי "בישראל מדובר בפלטפורמות לשידוך בין מלווה ללווה, אבל זה משהו שהפך לשולי בארה"ב בשנים האחרונות. שם נולדו מנגנונים חדשים כמו זירות מסחר פיננסיות. כיום מי שמעמיד אשראי צרכני מתעסק בשיווק. אלה חברות ש'דגות' את הלווים בדיגיטל ומחברות אותם לגופים כמו לנדינג קלאב שמעמידים את האשראי. פאגאיה למשל היא שונה במובן זה, כשהיא לא עוסקת בשיווק אלא רק בטכנולוגיה של החיתום".

גורם באחר ענף ההלוואות הצרכניות טוען כי "בארץ המודל לא עבד לחלק מהגופים, כי מלווים מהציבור לא מסוגלים להסתכל על התחום כמו למשל חברת ביטוח או גוף מוסדי. אם חלק מההלוואות לא חוזרות, הם לא מפנימים שבשנה אחר כך תעלה הריבית, ולכן מושכים את הכסף ויוצאים. זה שוק מוכוון למוסדיים, ורוב הפלטפורמות בעולם יצאו ממודל ה־P2P ועברו רק אליהם, משום שלהם יש ראייה ארוכת־טווח".

קרן שפועלת לפי מודל שכזה היא IBI CCF של בית ההשקעות אי.בי.אי, שבה משקיעים גופים מוסדיים ומשקיעים כשירים, המנהלת הלוואות בהיקף 730 מיליון דולר. מנתונים שהגיעו לידי גלובס, עולה כי הקרן הציגה תשואה דולרית של 0.6% בחודש יולי, ורשמה עלייה של 5.4% בתוך שנה. הקרן רוכשת הלוואות צרכניות בארה"ב, כשהמדינות הבולטות הן קליפורניה, טקסס, פלורידה וג'ורג'יה. גודל הלוואה ממוצעת עומד על 4,300 דולר, כשהן ניתנות ללקוחות עם ציון אשראי גבוה.

אז האם סופו של תחום ה־P2P בישראל קרוב? הבכיר בתחום אופטימי, למרות הזעזועים: "בכל טלטלה, החזקים יוצאים יותר בוגרים ומסודרים, והקטנים מוצאים את עצמם בחוץ. צריך לזכור שגם בנקים, במיוחד בארה"ב, פחות יציבים; בארה"ב נסגרים מאות בנקים מדי שנה. האיזון הנכון יושג עבור מי שיידע לעמוד בכללי השמרנות והבקרה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.