הכותב הוא יו"ר מיטב ניירות ערך

בישראל פועלות כיום (נכון לסוף 2023), לפי דוח של רשות ניירות ערך, לא פחות מ-130 חברות מורשות לניהול תיקי השקעות. ל-106 מהן יש ותק של יותר מחמש שנים ול-24 ותק קצר מכך. הן מנהלות 195 מיליארד שקל עבור לקוחות פרטיים ותאגידים, ועוד 129 מיליארד שקל עבור גופים מוסדיים, וביחד סך של 324 מיליארד שקל.

● המרוויחים הגדולים מאקזיט הענק נחשפים, והם פטורים מתשלום מס מלא בישראל

● מתווך הדירות שהשקיע עשרות מיליוני שקלים במניית חלום מקרטעת: "אני רגוע"

מתוך 130 החברות הפועלות בתחום, ישנן 20 המוגדרות גדולות, כאלה שמנהלות כל אחת 5 מיליארד שקל ויותר ו/או יש להן יותר מ-1,000 לקוחות. התעשייה הזו משרתת כ-85 אלף לקוחות.

לאדם המבקש להשקיע את כספו יש כיום שלושה ערוצים אפשריים:

אפשרות אחת היא להשקיע באופן עצמאי תוך התבססות על הידע של המשקיע. הוא יכול לנהל את תיק ההשקעות שלו בבנק או באחת הפלטפורמות של חברי הבורסה, גופים הנקראים חש"בים - חברות שאינן בנקים.

אפשרות שנייה - לפעול על בסיס ייעוץ בבנק, כאשר הלקוח יכול לאמץ את ההמלצות של היועץ.ת הבנקאי.ת, או שלא. אולם מרבית הבנקים לא מספקים ייעוץ לכל אחד, אלא דורשים שווי מינימלי מסוים של תיק ני"ע כתנאי לייעוץ, וזה נע בדרך כלל בין 250,000 שקל עד כ-400,000 שקל.

הסיבה היא שהבנקים צמצמו בשנים האחרונות את מספר היועצים שלהם, מה שיצר עומס רב על היועצים והיועצות הקיימים.

האפשרות השלישית היא לנהל את התיק באמצעות מנהל תיקי השקעות של אחד הגופים המורשים לכך, והבחירה כאמור מגוונת. היתרון הברור שבחלופה זו הוא העומס המקצועי והנפשי שנחסך מהמשקיע הפרטי.

הלקוח בין המנהל לבנק

בניהול תיק השקעות מעורבים שלושה צדדים: החברה המנהלת את תיק ההשקעות, הלקוח, והבנק (או חבר הבורסה) שאצלו מתנהל חשבון הני"ע של הלקוח. ובין כל הצדדים מתקיימים יחסי גומלין:

לקוח - מנהל תיק ההשקעות: ברמה הפורמלית-עסקית ישנו ההסכם שנחתם בין הצדדים, שנדרש וגובש על פי חוק וקובע בין השאר את מדיניות ההשקעה ואת התנאים הכספיים של ההתקשרות. לצורך קביעת מדיניות ההשקעה הלקוח ממלא שאלון צרכים ועל פי תשובותיו ניתן להתאים לו את מדיניות ההשקעה, שמתחשבת ברמת נכונותו או אי נכונותו ליטול סיכונים, מצבו הכספי, מטרות ההשקעה שלו, אופק ההשקעה, ועוד.

חשוב לציין כי מדיניות ההשקעה ניתנת לשינוי על ידי הלקוח בכל רגע נתון. ואם לא התקבלה בקשה, אחת לשנה צריך מנהל התיקים ליצור קשר עם הלקוח כדי לבדוק אם חל אצלו שינוי כלשהו שמחייב אולי שינוי במדיניות ההשקעה. חשבון הלקוח מתנהל בבנק שלו והוא מקבל דיווח על כל פעולה שמתבצעת בחשבון ויכול לבדוק את שווי תיק ההשקעות שלו בכל עת. הגוף המנהל את ההשקעות עבורו שולח אחת לשלושה חודשים דוח מפורט על מצב החשבון במתכונת שקבעה רשות ני"ע. הלקוח יכול להפסיק את ההתקשרות עם מנהל התיקים בכל עת.

לקוח - בנק: הלקוח היה ונשאר לקוח של הבנק לכל עניין ודבר. הוא חותם על ייפוי כוח בנקאי שמייפה את כוחו של מנהל התיקים לפעול בחשבון. וכן הוא ממשיך לקבל מן הבנק כאמור באופן רציף את כל המידע לגבי תיק ההשקעות שלו.

מנהל תיק ההשקעות - הבנק: בין החברה המנהלת תיקי השקעות לבין הבנק קיים הסכם כולל (לא לגבי לקוח ספציפי כזה או אחר), שקובע את תנאי ההתקשרות ביניהם ברמה העסקית וברמה התפעולית-שירותית.

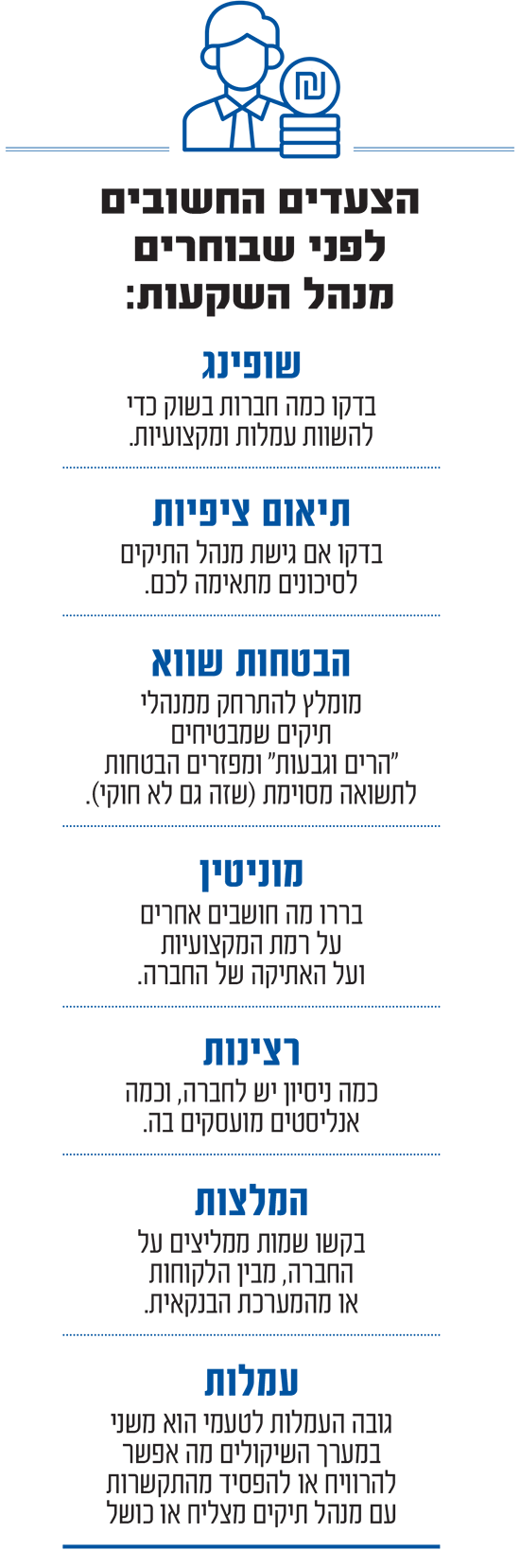

כיצד נכון לייצר את הקשר עם מנהל ההשקעות? לפני הכול, אם שם הפירמה המנהלת השקעות אינו מוכר לכם, רצוי לבדוק שלגוף שאליו אתם פונים או שפנה אליכם יש רישיון לנהל השקעות מטעם רשות ניירות ערך. באתר הרשות ניתן לבדוק זאת בקלות.

כמובן שאם אין לו רישיון, מוטב לא להתקרב לגוף שאינו מפוקח כנדרש.

שנית, חשוב לציין שבניגוד לנעשה בקרנות נאמנות, שם התשואה מתפרסמת ברמה יומית, בניהול תיקים זה לא המקרה. התשואה אינה אחידה לכל הלקוחות, גם אם בחרו באותה מדיניות השקעות, ורשות ני"ע אוסרת על חברות הניהול לפרסם תשואה ממוצעת של לקוחותיהן.

לצורך הבחירה אפשר להיעזר גם ביועץ השקעות בבנק שיוכל להמליץ, או במישהו מסביבתכם הקרובה שכבר מנהל תיק השקעות בחברה מסוימת.

כדאי מאוד לעשות "שופינג" בין מספר חברות, להיפגש עם כמה נציגים, להתרשם ולהחליט. מה שחשוב הוא לא להתרשם מהכריזמה של משווק השקעות כזה או אחר, ובוודאי להיזהר מהבטחות לתשואה כלשהי - החוק אוסר להבטיח תשואה, גבוהה או נמוכה.

לפזר ולהיות במעקב

באשר לפיזור ההשקעה, אם ברשותכם סכום גדול יחסית של כמה מיליוני שקלים, ניתן לשקול לפזר אותו בין 2-3 בתי השקעות ולנהל כמה תיקים באותה מדיניות. באופן כזה גם מייצרים תחרות תוך פיזור הסיכון של טעות בשיקול דעת של אחד מהמנהלים.

היה וסכום ההשקעה שלכם קטן, נניח סביבות 25 אלף שקל, דעו כי ישנם בתי השקעות אשר מוכנים לקבל סכום כזה להשקעה, אבל אז התיק מתנהל באופן דיגיטלי ודרך קרנות נאמנות בלבד.

במרבית הגופים הגדולים הרף לניהול תיק השקעות הוא 250 אלף או 300 אלף שקל. לרוב, ככל שהחברה קטנה יותר כך היא מגלה נכונות לנהל תיקים בסכומים קטנים יותר.

אחרי שכבר בחרתם מנהל לתיק ההשקעות שלכם, חשוב לעקוב אחרי שני מרכיבים: התשואה שהתיק משיג בהשוואה למה שקרה בשווקים הפיננסיים - מניות, אג"ח ממשלתיות וקונצרניות, וכן השירות שלו אתם זוכים.

אין לראות באמור המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.