שבר 57 שיאים השנה: המדד האמריקאי שהיכה את כל התחזיות

עיצוב: טלי בוגדנובסקי, חומרים: Shutterstock, AP, אינטל, שחר שחר/דוברות אוניברסיטת תל אביב

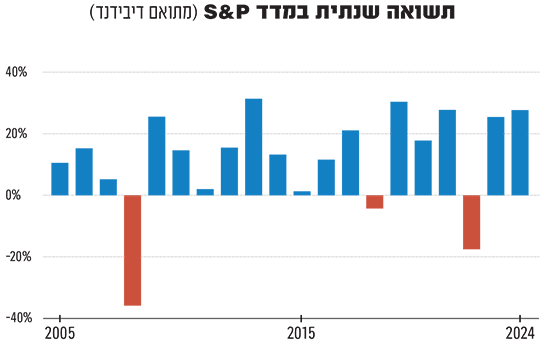

שנת 2024 מסתיימת בשוקי המניות הרבה יותר טוב מציפיות האנליסטים, ומשלימה שנתיים של עליות חדות מאוד. המדדים המובילים זינקו, המשקיעים מרוצים והכסף מכל העולם זורם לוול סטריט. ה־S&P 500, מדד הדגל האמריקאי, ממשיך לשבור שיא ועוד שיא ונסחר כעת ברמה של 6,074 נקודות - עלייה של 27% מתחילת השנה ושל 58% בשנתיים האחרונות. נדמה ששום דבר לא יכול לעצור אותו ואת המשך הריצה של ארה"ב.

● מטבע הביטקוין שבר שיא נוסף. אלה הסיבות

● ההשקעות הראשונות שהפכו את באפט לאורקל: האם ייתכנו עוד הזדמנויות כאלו?

אבל למרות שנראה כי המדד המוביל רק עולה, לאורך השנה המשקיעים היו צריכים להחזיק חזק שלוש פעמים כשהוא רעד, וירד לא מעט. כך באפריל זעקו הכותרת "האם מגיע תיקון בנאסד"ק?" אחרי שמדד מניות הטכנולוגיה השלים ירידה של 7% ומדד ה־S&P 500 ־ שחולק עמו את המניות המובילות ובראשן שבע ענקיות הטכנולוגיה - ירד בעקבותיו ב־5.4% (ומחק כמחצית מהעלייה שרשם עד אז מתחילת השנה). בסיטיבנק הזהירו אז ש"הסנטימנט החיובי נחלש" והסיכוי לעליות "נחלש משמעותית". גם בבנק הגדול בעולם, ג'יי.פי מורגן, הזהירו מפני "שאננות יתר והערכות שווי מוגזמות של מניות". הסיבות אז היו ההבנה שייקח יותר זמן לריבית לרדת וגם עצירת הראלי בשוק השבבים. אלא שמהר מאוד המדדים חזרו לשעוט קדימה.

המהמורה הבאה הגיעה בתחילת חודש אוגוסט, בעקבות משבר הנזילות ביפן. כאן כבר הכריזו הכותרות באופן רשמי על תיקון בנאסד"ק, כשזה השלים ירידה של 13% מהשיא. ה־S&P 500 היה גם הוא לא רחוק מ"תיקון" כשאיבד יותר מ־8% באותו הזמן. הפעם השלישית הייתה בחודש ספטמבר, שנחשב לחודש הגרוע ביותר בשווקים, עם ירידה של 7% בנאסד"ק ויותר מ־4% ב־S&P 500. אלא שאפילו החודש הזה הסתיים בעליות בסופו של דבר, ובשיא חדש.

ומה לגבי שנת 2025? אם יש מוסכמה כעת בשוק היא ששוק המניות האמריקאי לא יעלה בשנת 2025 באותו הקצב של השנתיים הקודמות. מנהלי ההשקעות כבר לא מוכנים להמר על ירידות, אבל הם מזהירים מהתמחור הגבוה בשווקים.

מהיכן יגיע הברבור השחור הבא? אי אפשר לדעת ולא בטוח שכדאי להמר. המשבר החוקתי בדרום קוריאה, כשהנשיא ניסה לעשות הפיכה במדינה שנחשבת מערבית לגמרי, ונכשל מהר מאוד, רק מראה עד כמה לא ניתן באמת לצפות. המבחן האמיתי יגיע כשהשווקים יירדו ב־20% ויותר. האם גם אז המשקיעים יצליחו להחזיק חזק ולא לברוח בנפילות?

בינתיים ניזכר בשנה שעברה על המדד המוביל.

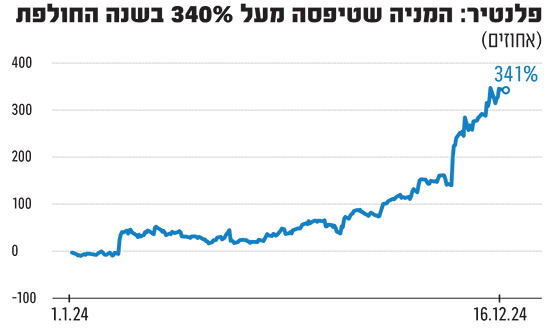

המניה הטובה של השנה: פלנטיר

הכוכבת של השנה בוול סטריט היא מניית פלנטיר, שמשלימה זינוק של 341% מתחילת השנה לשווי חברה של 180 מיליארד דולר. זו נכנסה לאחרונה למדד S&P 500 ותיכנס בקרוב גם לנאסד"ק 100. שם החברה, שהפכה לחביבת המשקיעים הקטנים, נלקח מכדור בדולח בספר "שר הטבעות". היא מפתחת תוכנות לניתוח ביג דאטה ועובדת עם סוכנויות מודיעין ועם צבאות ברחבי העולם, בעיקר צבא ארה"ב. המנכ"ל שלה אלכס קארפ נחשב לאחד מתומכי ישראל הבולטים בעולם ההייטק, והחברה אף שילמה על כך מחירים בדמות חרמות ואי השקעה מצד קרנות.

מניית פלנטיר נחשבת כעת ליקרה בכל קנה מידה. אם מכפיל רווח סביר בטכנולוגיה הוא 20־30, אז שלה עומד כעת על 379. על פי נתוני יאהו פייננס, מתוך 20 אנליסטים שמסקרים אותה, רק 4 נותנים לה המלצת קנייה.

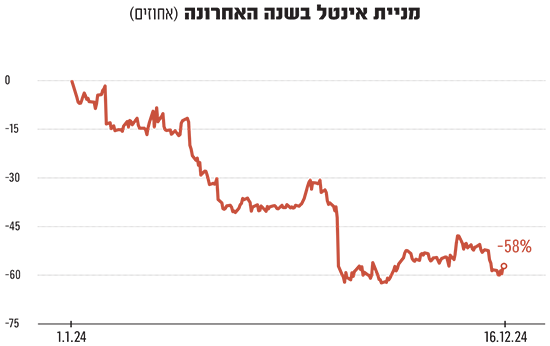

המאכזבת הגדולה במדד: מניית אינטל

מניית ענקית השבבים אינטל היא ללא ספק המאכזבת הגדולה של 2024. המניה צללה השנה ב־60%, חזרה עשור וחצי לאחור ונסחרת כעת בשווי של 90 מיליארד דולר בלבד. אינטל נחשבת ככזו שפספסה את מהפכת הבינה המלאכותית וטרם הצליחה להדביק את המתחרות, אנבידיה, AMD ואחרות.

על רקע זה, והעובדה שכבר שנים החברה סובלת ממשבר ניהולי וטכנולוגי, התפטר לפני שבועיים מנכ"ל החברה פט גלסינגר, שתחת ניהולו פיטרה אינטל כ־15 אלף עובדים על פי ההערכות. בסיכום 2024 היא צפויה לרשום הכנסות של 500 מיליון דולר בלבד בתחום הבינה המלאכותית, מול כ־60 מיליארד דולר אצל מובילת השוק אנבידיה.

תשואה היסטורית

תשואת מדד S&P 500 בשנת 2024 היא חריגה היסטורית ואם נדמה לכם שרק סקטור הטכנולוגיה הקפיץ את המדד, אתם טועים. הוא נמצא רק במקום הרביעי עם תשואה של 25% השנה, למרות שנכללות בו מניות כמו אנבידיה (עלייה של 167%), ברודקום (פלוס 124%), אורקל (62%), אפל (30%) ומיקרוסופט (20%). סקטור שירותי התקשורת הוא זה שהוביל את העליות, עם זינוק של כמעט 40%. בסקטור הזה נמצאות מניות נטפליקס שזינקה ב־89%, מטא עם 76% וגוגל שעלתה 41%.

הסקטור השני שבלט לטובה הוא הצריכה המחזורית שעלה ביותר מ־33% וכולל את טסלה (פלוס 86%) ואמזון (53%). במקום השלישי נמצא דווקא סקטור הפיננסים עם עלייה של כמעט 32%. הוא כולל מניות כמו ברקשייר האת'וויי (28%) וג'יי.פי מורגן. על הבולטות גם בשנה זו של ענקיות הטכנולוגיה מלמד גם הנתון הבא: מדד S&P 500 במשקל שווה של אינווסקו (RSP) עלה "רק" ב־17%.

וגם: מדד הדגל רשם עד כה 57 שיאים חדשים מתחילת השנה. עד כמה מדובר באירוע חריג? על פי בדיקת בנק הקנדי RBC, הממוצע ההיסטורי משנת 1950 עומד על קצת יותר מ־16 שיאים חדשים בשנה.

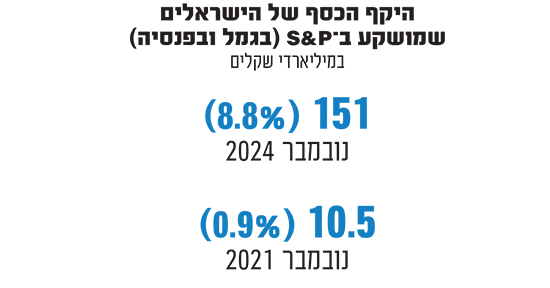

בישראל לא פספסו את השיאים

גם הישראלים נהרו בהמוניהם להשקיע במדד האמריקאי, באמצעות מסלולים העוקבים אחר ביצועי ה־S&P 500. עד כמה הפכה ההשקעה בו לפופולרית יעיד הזינוק בהיקף החיסכון של הישראלים במסלול זה מכלל נכסי קופות הגמל והפנסיה, העומד כיום על 151 מיליארד שקל, שהם כמעט 9% מהחסכונות ארוכי הטווח של הציבור. זאת לעומת 10.5 מיליארד, קצת פחות מאחוז, בשלהי שנת 2021.

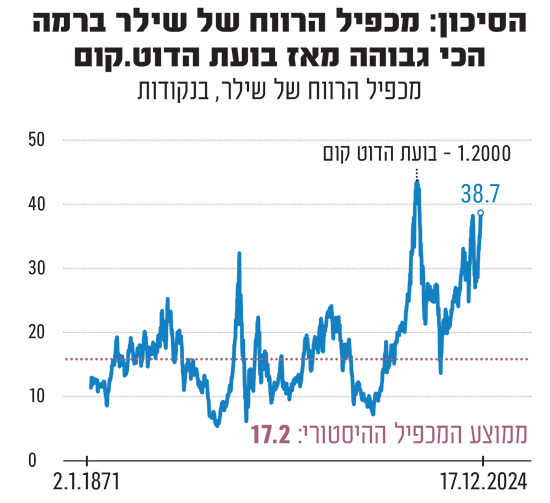

זהירות: התמחור בארה"ב בשמיים

אם יש סיבה לחשש בשווקים הוא התמחור הגבוה של שוק המניות האמריקאי, כפי שמתבטא במכפילי הרווח. מדובר בשיטה שמחלקת את רווחי החברות בשווי החברה וכך בודקת תוך כמה שנים החברה "תרוויח" את כל השווי שלה. מכפיל הרווח ההיסטורי הממוצע של מדד S&P 500 הוא 17 ואילו היום הוא עומד על 26 (המכפיל העתידי על רווחי השנה הבאה הוא 22, גם גבוה). המכפיל על הנאסד"ק הוא 35.

מכפיל הרווח של ה־S&P 500 שהגה חתן פרס נובל לכלכלה פרופ' רוברט שילר, אשר מנטרל עיוותים במכפיל הרגיל, עומד כיום על 38.5, שני רק ל־44 רגע לפני התפוצצות בועת הדוט.קום בשנת 2000.

נתון נוסף המעיד על הרוח החיובית בשווקים הוא סקרי משקיעים ומנהלי חברות המראים אופטימיות גבוהה. לפי התזה של המשקיע האגדי וורן באפט, זה הזמן לחשוש

כדור הבדולח השבור של מנהלי ההשקעות

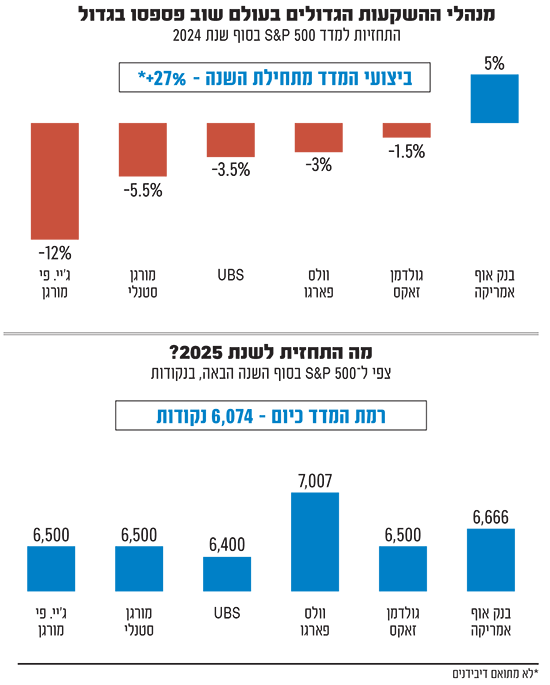

שנת 2024 תיזכר כשנה נוספת שבה התחזיות השחורות של מנהלי ההשקעות בעולם לא התגשמו. על פי נתונים של אתר פורבס, מאז 2010 רק בחמש שנים הפספוס שלהם (הפער בין התחזית למה שקרה בפועל) היה נמוך מ־5%.

בשנה החולפת, דווקא הגופים הגדולים ביותר היו הפסימיים ביותר באשר לשנה הזו. מספיק להזכיר את ג'יי. פי מורגן שצפה ירידה של 12% ב־S&P 500 ומורגן סטנלי שחזה לו ירידה של 5.5%. בפועל המדד סיפק תשואה שלילית רק עד אמצע חודש ינואר ומשלים כאמור זינוק של 27% מתחילת השנה (לא כולל דיבידנדים).

ומה באשר ל־2025? האנליסטים כבר לא מוכנים להסתכן עם תחזיות שליליות וצופים עלייה של עד 15% במדד הדגל האמריקאי, כשהגדולים ממשיכים להיות פסימיים יחסית וצופים שתהיה שנה ממוצעת בשוק, עם עלייה של כ־7%. מבין אלה, האנליסטים הפחות מפרגנים הם שוב ג'יי. פי מורגן, מורגן סטנלי וגם UBS וגולדמן זאקס.