כשבאים לבחור אסטרטגיית השקעה, נוח מאוד לעשות זאת על רקע סיפור או תזה מרכזית - אלו עוזרים לנו למקד את תשומת הלב בקבוצת חברות מסוימת, או לחילופין במכשיר פיננסי מסוים, ובעיקר לנפות מכשירים והשקעות פחות רלוונטיים בתיק, שהחלטנו ליעד לאסטרטגיה זו.

תחשבו על סיפור המסגרת הבא למשבר שאנו מצויים בו, כבסיס לאסטרטגיה: כפי שכולנו יודעים, ב-20 השנים האחרונות העולם חווה צמיחה דרמטית, שהתאפשרה ונדחפה קדימה בזכות הגידול הדרמטי במספר האנשים, זרם ההשקעות המתעצם בתשתיות, ובניית הביקוש וההיצע למגוון רחב של מוצרי צריכה. ההשקעות מומנו בחלקן הגדול באמצעות אשראי.

אם נחשוב על זה במונחי מדד, אז הדוגמה הגלובלית היא שהעולם לווה 100 לבנות תשתיות - שבהינתן הצמיחה של העולם, היו צפויות להכניס בעתיד 200, ולכן לא הייתה כל בעיה להחזיר את החוב ולהישאר עם רווח.

בשלושים השנים האחרונות זה עבד מצוין, והרווח היה גדול. הבעיה היא שגילינו שהמשבר שאנו מצויים בו הוא בראש ובראשונה משבר אשראי - במקום ללוות 100 לווינו 250 בכדי לממן צמיחה ל-200, ולכן אם לא נצמח ל-300, נצטרך למחוק 50.

התובנה שכולנו, כל משקיעי העולם יחדיו, נצטרך כנראה למחוק 50, מבריחה זה שנה את המשקיעים למחוזות הנתפסים כבטוחים ביותר, כי הרי לא כל הנכסים יופחתו באופן אחיד.

התפיסה הקולקטיבית היא שלא משנה איך יתגלגל המשבר, ארה"ב תסבול ממנו פחות מכולם כנראה, ולכן האג"ח הממשלתיות שלה עשויות לשמור על ערך כספינו בצורה הטובה ביותר, כמו גם זהב, אג"ח של ממשלת גרמניה ואג"ח של החברות הגדולות והמובילות בעולם בתחומן. לחברות אלו יש כסף זמין, ואפילו זול מאוד, ואילו הנגישות לאשראי של כל היתר הולכת ונהיית בעייתית מיום ליום.

במצב זה נוצר יתרון אדיר לחברות שיש להן כסף בקופה - החל מהפער שנוצר לטובתן בעלויות המימון, שמשפיע על רווחיותן השוטפת וכושר התחרות שלהן על כיסו של הצרכן; דרך הפער ביכולתן להשקיע, ולהמשיך לגדול ולנוע קדימה בעולם שבגדול לוחץ על הברקס. בנוסף, משפיעות יתרות המזומן על יכולתן לרכוש פעילויות משלימות ומתחרים, ולהמשיך לבסס את גודלן ומעמדן.

פוקוס על חברות תשתיות תקשורת

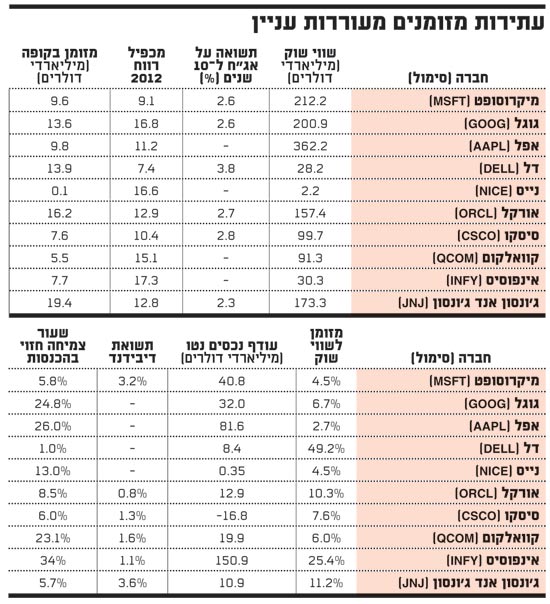

הנתון הבולט בטבלה שלהלן, הוא הפער בין המכפילים הצנועים מאוד של חלק ניכר מהחברות הללו לבין שיעור התשואה לאג"ח ל-10 שנים; וכן הפער בין תשואת הדיבידנד של חלק מהחברות לתשואה החזויה לאג"ח שלהן.

ניתן לחלק את החברות לפי קטגוריות פעילות וענפים שונים, כמו תוכנה, חומרה, טכנולוגיה, בריאות וכדומה. כל ענף מתאפיין בדינמיקה שונה של תחרות, הזדמנויות צמיחה שונות ובמגוון איומים וסיכונים שונה.

חברה כמו J&J, שפועלת בשוק הבריאות - שוק שגם בשפל יקטן כנראה פחות משווקים אחרים, מאופיינת ברווחיות גבוהה יחסית; אולם במקביל, בסביבה תחרותית דינמית מאוד והשקעה שוטפת גבוהה במחקר ופיתוח, שעשויה לא להניב את הפירות המצופים ממנה. להבדיל, רואים חברה כמו דל, שמצד אחד נהנית מיחס מזומן לשווי שוק הגבוה ביותר בקבוצה, ומנגד נמצאת עם המודל העסקי הבעייתי ביותר, כפי שגם משתקף במכפיל הנמוך שבו היא נסחרת.

בתזה שאנו מציגים כאן, כל אחת מהחברות בטבלה מעניינת, בגלל שהמזומן בקופתה צפוי להקנות לה יתרון גדל והולך במידה שמשבר האשראי מסתבך. מעניינות במיוחד לטעמנו, הן החברות העוסקות בתשתיות תקשורת וטכנולוגיה כמו סיסקו, נייס וקוואלקום, שנסחרות במכפילים נמוכים יחסית, הן מחזיקות הרבה כסף בקופה ונראה שסביבת התחרות שבה הן חיות, הינה מוגבלת.

צריך לזכור שגם אם זו תזה טובה, וגם אם בטווח הארוך החברות האלו והמשקיעים בהן ירוויחו כסף, בטווח הקצר - תנודות השוק וחברות אלו איתו עשויות לחוות תנודתיות חדה וכואבת.

עטירות מזומן מעוררות עניין

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.