שימו לב לנתון הבא: לפני 7 שנים החזיק מותג הגילוח ג'ילט ב-95.2% ממכירות סכיני ומכשירי הגילוח בישראל. נתח שוק שאין שני לו בעולם. ג'ילט הוא עדיין מלך שוק הגילוח בישראל אבל הביצועים הנוכחיים שלו מוכיחים כי לא לעולם חוסן. מאז עבר בשנת 2007 לידי חברת פרוקטר אנד גמבל (P&G), בעקבות רכישתו על-ידי החברה הבינלאומית, המותג איבד בהדרגה מכוחו, מגמה שנמשכה גם השנה. מתחילת 2013 ירדו מכירות המותג ב-6.4% ונתח השוק שלו ירד ל-79%, בזמן שמכירות המתחרה שיק צמחו ב-30% ונתח השוק עלה ל-16.9%.

רצו לשחזר את הצלחת Fairy

המותג ג'ילט הוא רק דוגמה למה שחווה חברת P&G בישראל. ענקית הצריכה חוותה כמה הצלחות בשוק המקומי אבל גם כישלונות שיווקיים שאילצו אותה להוריד מוצרים מהמדף. בשנה החולפת הורידה פרוקטר מהמדף את מותג השמפו הרבל אסנס, את משחת השיניים קרסט, את מותג התחבושות ההיגייניות נטורלה ואת מותג המטליות Swiffer. גם עתידו של מרכך הכביסה לנור, שהושק ברעש גדול, לא לגמרי ברור.

מה קורה ב-P&G וכיצד משפיע מבנה החברה, השיווק האגרסיבי שלה והתמחור הגבוה על הביצועים?

P&G היא אחת מחברות מוצרי הצריכה הגדולות בישראל ומחזור מכירותיה לשוק המקומי נאמד ב-1.1 מיליארד שקל בשנה. במחירים לצרכן מדובר בסכום גבוה הרבה יותר. לבד מג'ילט, החברה מחזיקה במגוון רחב של מותגים ובהם מותג ההיגיינה Always, מותג הכלים Fairy, מותג הכביסה אריאל ואחרים.

מאז הקימה החברה את השלוחה שלה בישראל בשנת 2001, היא פועלת להרחבת הפעילות. השנה, השיקה P&G את משחת השיניים ORAL B ובכך פתחה חזית מול קולגייט השולטת בשוק. למרות שקולגייט משווקת בישראל על-ידי חברת שסטוביץ, השקת ORAL B סימנה חזית גם מול החברה הבינלאומית - קולגייט-פלמוליב - שלא מוכנה לוותר על ההישג שלה, והחליטה לתמוך תקציבית בשסטוביץ לשם ביצוע מהלכי חסימה.

נראה, כי גם העובדה שקולגייט-פלמוליב הפסידה ל- P&G בקרב שנפתח עשור קודם לכן, תרמה להירתמות החברה לקרב הנוכחי. הקרב הקודם, נזכיר, היה על קטגוריית נוזלי הכלים המגלגלת 138 מיליון שקל בשנה. פרוקטר השיקה בשנת 2002 את נוזל הכלים Fairy, בזמן שפלמוליב שלט בשוק (כ-40%) ונהנה מתדמית טובה במיוחד.

למרות שפרוקטר ידועה בהשקות האגרסיביות שלה, הכוללות התנסות רחבה במוצרים, רכישת תצוגות ברשתות, קמפיין פרסומי ועוד - קולגייט-פלמוליב עמדה מנגד וסללה את הדרך לחדירה מואצת של Fairy לשוק.

יוני שסטוביץ, בעל חברת שסטוביץ המשווקת את מותגי קולגייט-פלמוליב, אומר כי הקטגוריה לא עמדה בסדר העדיפות של החברה הבינלאומית. התוצאה לא איחרה לבוא. Fairy הלך וביסס את מעמדו, עד ש-7 שנים אחרי ההשקה דחק את פלמוליב מההובלה.

ההידרדרות במעמדו של פלמוליב נמשכת עד היום. מתחילת השנה ירדו מכירות המותג ב-1.9% והנתח הכספי שלו צנח ל-18%. ממש במקביל נסקו מכירות Fairy ב-19.9% והנתח הכספי הגיע לשיא של 47.2%.

פרוקטר ביקשה לשחזר את ההצלחה של Fairy השנה בשני מהלכים: האחד, כאמור, השקת משחת השיניים ORAL B מול קולגייט. השני, מתיחת המותג Fairy לקטגוריית הטבליות למדיח מול המותג פיניש של רקיט בנקיזר השולט בקטגוריה - מהלך שבוצע בתחילת יולי השנה. בשתי ההשקות מדובר במותגים מוכרים מאוד לצרכן הישראלי.

השקת ORAL B נעשתה בזמן שכישלון ההשקה של משחת השיניים קרסט עוד הדהד. פרוקטר החליטה להוריד את קרסט מהמדף לאחר שאשתקד הוא לא הגיע אפילו ל-1% מהמכירות. בפרוקטר סברו שהשקת ORAL B תיראה אחרת, במיוחד בשל מעמדו את המותג בקטגוריית משחת השיניים.

אך הפעם, בניגוד להשקת נוזל הכלים, המתחרים הבינלאומיים לא עמדו מנגד ופתחו במהלכי חסימה רוחביים. המהלכים נגד ORAL B נתמכו ותוקצבו על-ידי קולגייט הבינלאומית והמהלכים נגד Fairy הונעו ישירות על-ידי רקיט בנקיזר באמצעות הזרוע שלה בארץ.

מהלכי החסימה של קולגייט ופיניש היו דומים וכללו, בין היתר, מבצעי מכירה אגרסיביים ביותר ברשתות השיווק ומכירה של מארזים ואריזות מוגדלות כדי להציף את השוק טרם ההשקה. המטרה: לגרום לצרכן לאגור בבית כמויות ולמנוע את ההתנסות במוצרים החדשים. וזה עבד. מתחילת השנה כבש המותג ORAL B 2.3% בלבד מהמכירות, במה שמסתמן כבר עתה ככישלון שיווקי של החברה. בתקופה זו, אגב, הנתח של קולגייט עלה ל-58.6%.

במקביל, פרוקטר רשמה היחלשות עם המותג גם בקטגוריית מברשות השיניים. מכירות המותג צנחו ב-22.4% והמותג המשיך לאבד נתח שוק לטובת קולגייט שהתחזק והגיע ל-56% מהמכירות.

גם השקת Fairy לא פגעה במותג פיניש, שבחודשים יולי-ספטמבר השנה אף התחזק מעט והגיע ל-71.2% מהמכירות. Fairy כבש 8.3% מהמכירות אך אלה באו על חשבון השחקנים הקטנים יותר.

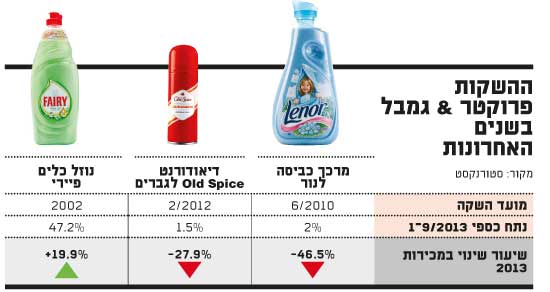

לצד אלה, פרוקטר רשמה שורה נוספת של כישלונות. מכירות מותג מרכך הכביסה לנור צנחו מתחילת השנה ב-46.5% והמותג החזיק בנתח כספי של 2% בלבד.

מכירות מותג הדיאודורנט לגברים אולד ספייס קרסו גם הם (27.9%-) והמותג מחזיק בנתח כספי מזערי של 1.5%, זאת במקביל להיחלשות שרשם גם ג'ילט בקטגוריה.

עובד לשעבר בחברה אומר כי בהיקף מכירות שכזה, פרוקטר לא תוכל להמשיך להחזיק במותגים וקרוב לוודאי שגם הם ירדו מהמדף.

מותג מטליות הרצפה Swiffer הצליח אשתקד לכבוש רק 2.2% מהקטגוריה וירד מהמדף. גם מכירות מותג ההיגיינה נטורלה לא התרוממו והוא מצא את עצמו מחוץ למדף יחד עם שמפו הרבל אסנס שלא התרומם גם בשל מחירו הגבוה.

הפסיקו לתמוך שיווקית

אסטרטגיית ההשקות של פרוקטר ברורה ועקבית. לדברי עובד לשעבר בחברה, "הם יודעים ליצור התנסות במוצר. זו הגדולה שלהם. זה כרוך בהשקעה כספית גדולה. אחר-כך הם מעלים את המחיר של המוצר לפרמיה שהיא מעל לשוק. הם גם קונים שטחי מדף מהקמעונאים והרבה פעמים המכירות בכלל לא מגיעות למה שהם שילמו לקמעונאים. זו התנהלות אגרסיבית וזה המודל שלהם. בהשקה של לנור הם מכרו מרכך מרוכז לנור ב-10 שקלים ליחידה כשכל המוצרים בקטגוריה נמכרו ב-17-18 שקל. כל זה לווה בתמיכה שיווקית מאסיבית ומבצעי התנסות כמו קופונים וחלוקת דוגמיות חינם. הם גורמים לצרכן להרגיש 'הנה התנסיתי באחלה מוצר, עכשיו אלך לחנות לקנות' אבל כשהוא חוזר לחנות, הוא הרבה פעמים ימצא שהמוצר הוא במחיר פרימיום. אז אם המוצר לא מצדיק לשלם פרימיום אחרי שהוא קנה אותו בזול, הוא לא בהכרח יחזור לקנות אותו".

לפחות אחד מהמתחרים של פרוקטר סבור שהאסטרטגיה שלה פועלת בסופו של דבר לרעתה. "המדיניות הכוחנית של פרוקטר של 'בוא נשטוף את הצרכן במוצרים שלנו מבחינת מחירים ופרסום ואחרי שיתרגל למוצר נגבה ממנו פרמיה, לא עובדת", אומר אחד מהם.

לדברי מתחרה אחר, "בכל העולם פרוקטר משיקים עם מחירים מאוד נמוכים וכשהם תופסים נתח שוק, הם הופכים להכי יקרים. כשהם נכנסו בשנות ה-90 חשבנו שכל מה שפרוקטר יביאו יהיה הצלחה פנומנלית. אחר-כך ראינו שהשד לא נורא כל-כך. ברור שהייתה להם קפיצה פנומנאלית כשהם קנו את ג'ילט אבל אפילו במברשות שיניים הם היו חזקים הרבה יותר. לא כל דבר שמצליח בחו"ל, מצליח כאן".

ל-P&G שלוחה בישראל יש שבראשותה עומדת מנכ"לית מקומית, הלנה קודרישובה, אך את המכירות וההפצה מבצעת חברת דיפלומט שרוכשת את המוצרים ישירות מהחברה הבינלאומית בשוויץ. באופן זה וכפי שנחשף ב"גלובס", ל-P&G ישראל אין הכנסות לכאורה, ולכן היא פטורה מתשלום מס בישראל.

המבנה הזה שנולד משיקולי מס, מכביד על הפעילות של החברה בארץ.

לדברי עובד לשעבר בחברה, "יכולת הניהול של פרוקטר בישראל מוגבלת. בגלל מבנה המיסוי, הם נזהרים וכפופים להחלטות המטה בז'נבה. למשל ההחלטה אם להשיק מותג חדש או לא, היא החלטה שמתקבלת במטה. לכן, לא תמיד ההחלטות נובעות ממה שנכון לעשות בשוק המקומי. נניח מחליטים להשיק מותג באזור, אז משיקים אותו גם בישראל".

- איך קורה שפרוקטר מפסיקה לתמוך במותג אחרי שהשקיעה בו מיליונים?

"המודל הפיננסי שלהם אומר תפסיד שנה ראשונה אבל אחרי שנתיים תגיע לנתח שוק משמעותי ומחיר יותר גבוה, כדי להתחיל להרוויח. ברגע שזה לא קורה הם מתייאשים. בשלב הראשון הם מפסיקים להשקיע בשיווק. כתוצאה מכך המכירות מדרדרות עוד יותר ואז הם מוציאים את המותג מהמדף. בלנור הם נלחמו ונלחמו ולמרות זאת הצליחו בשיא להגיע לנתח שוק של 7%. במדינה קטנה כמו ישראל, נתח של 7% לא מצדיק לתמוך שיווקית במותג. רשתות השיווק כבר הוציאו את המותג מחלק גדול מהחנויות בגלל שהוא דל מכר. אותו הדבר קרה עם הרבל אסנס. הם הפסיקו לתמוך בו ואז הוא עוד יותר דעך. מותג שמפסיקים לתמוך בו שיווקית, הולך ודועך עד שהרשתות מעיפות אותו או שהיצרן מעיף אותו בעצמו. זו מדינה קטנה. אם אתה לא מצליח להגיע לנתח משמעותי, אתה הולך ונעלם".

מהחברה נמסר בתגובה: "פרוקטר אנד גמבל הציעה בשנים האחרונות בשוק הישראלי מספר מכובד של מוצרים חדשניים בעלי ערך מוסף במגוון קטגוריות ובמגוון רמות מחיר, כדי להביא לצרכן הישראלי ממיטב החדשנות הבינלאומית - וכך נמשיך לעשות".

השקות פרוקטר

מוצרי פרוקטר

הקרבות השיווקיים פרוקטר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.