ביחס לשנים עברו, מתחילת 2022 הרבה יותר ישראלים מושכים כספים מקרנות ההשתלמות - כל זאת, כשברקע באוצר שוקלים מחדש לצמצם את הטבת המס עליהן. הזינוק הגדול ביותר התרחש ב־2023, ועל פי הקצב הנוכחי של המשיכות, גם 2024 צפויה להיות בצמרת.

● למי קראתם עשירון עליון? אם יש לכם הכנסה משפחתית של 30 אלף שקל ומעלה, אתם במוקד הגזירות

● בין החיסול הדרמטי להורדת הדירוג המשמעותית: איך יגיבו השווקים?

● הנהנים מקרן ההשתלמות הם העשירים? הטבלה מגלה אחרת

● "העלאות מסים, אינפלציה ופגיעה בחסכונות": ההשלכות האפשריות של הורדת הדירוג החריגה

מתחילת 2023 ועד כה, משך הציבור יותר מ־36 מיליארד שקלים. בקצב הנוכחי יימשכו בשנתיים הללו כ־43 מיליארד שקלים במצטבר, 43% יותר מאשר בשנתיים שלפני כן. מדוע הזינוק כה חריג ומה ההסברים לכך?

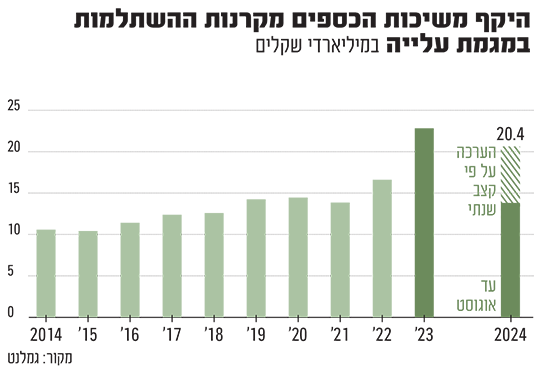

נתחיל מהנתונים. על פי בדיקת גלובס, ממוצע משיכות הכספים בעשור האחרון עמד על כ־13.8 מיליארד שקל בשנה. אלא שמאז 2022 המגמה ברורה והיא נעה בכיוון אחד. היקף הכספים שנמשכו באותה שנה עומד על 16.5 מיליארד שקל. שנה לאחר מכן, הסכום נסק ל־22.6 מיליארד שקל. שיא כל הזמנים.

גם השנה הקצב דומה. בין החודשים ינואר־אוגוסט, היקף המשיכות עומד על 13.7 מיליארד שקל. כלומר, קצב שנתי כמעט זהה ל־2023. בשורה התחתונה, בהנחה שהקצב יימשך כך עד סוף השנה, יהיה מדובר בזינוק של כ־50% בהשוואה לממוצע בעשור האחרון.

עם זאת, בכירים בבתי ההשקעות ובחברות הביטוח הופתעו מהנתונים הללו ואומרים לגלובס כי הם לא מזהים גידול כה משמעותי במשיכות. לדבריהם, צריך לבחון את הנתונים אל מול הגידול בהיקף הכספים המנוהלים.

יש בכך כמובן היגיון, היקף הנכסים בקרנות ההשתלמות יותר מהכפיל את עצמו בעשור האחרון. במילים אחרות, מאחר שיש יותר כסף בקרנות ההשתלמות הגיוני שגם היקף משיכות הכספים יגדל. הדבר גם בא לידי ביטוי בכך שאחוז משיכות הכספים מתוך כל הכספים המנוהלים ירד בעשור האחרון מ־9% לכ־7% בשנת 2023, והשנה ל־5%.

ובכל זאת, הטבלה לא משקרת. בין השנים 2021־2023 היקף הכספים המנוהלים עלה רק ב־7%, ועדיין היקף המשיכות זינק כאמור ב־64%. במילים אחרות, קצב המשיכות גדל הרבה יותר מהגידול בהיקף הנכסים.

הריבית והאינפלציה מול העליות בשווקים

הסבר מרכזי הוא עליית הריבית ויוקר המחיה. כבר תקופה ארוכה שריבית בנק ישראל עומדת על 4.5% ויותר, ואין צפי להקלה מוניטרית בעתיד הקרוב. כתוצאה מכך, רבים מצאו את עצמם משלמים ריבית גבוהה על ההלוואות שלהם. כשבבנקים ובחברות כרטיסי האשראי משלם הציבור ריבית ממוצעת של 9% ויותר על ההלוואות, ובמקרים רבים ריבית דו־ספרתית, גדלה המוטיבציה לפדות כספי חיסכון כדי לסגור את ההלוואות הללו.

הדבר נכון ביתר שאת כשלוקחים בחשבון שחלק מן ההלוואות הללו נלקחו כדי להשקיע את הכסף בשוק ההון בחזרה וליצור מינוף על הכספים הקיימים. "כשהריבית הייתה אפסית והשוק רק עלה, סוכנים פנסיוניים ייעצו ללקוחות לקחת הלוואות ולהשקיע בשוק ההון או בנכסים אלטרנטיביים. להשיג תשואה טובה יותר מהלוואה בריבית שקרובה לאפס היה קל. אבל היום הריביות על ההלוואות הללו מגיעות ל־6%, בדומה לריבית הפריים, ולהשיג תשואה גבוהה כזו זה כבר הרבה יותר קשה", מסביר גורם בשוק. "צריך גם לזכור שב־2022 השווקים ירדו ואנשים הפסידו כסף. ייתכן שהם נכוו ולא רצו להמשיך עם ההרפתקה".

גם יוקר המחיה השפיע. הזינוק באינפלציה בשנים האחרונות משמעותו שכל המוצרים בישראל התייקרו. בחישוב גס, מתחילת 2022, קפצה האינפלציה ביותר מ־12%. כאשר צריך לשלם יותר על כל מוצר, הציבור עשוי לחפש פתרונות למשיכת כספים זמינים עבורו, ולמצוא אותם בקרנות ההשתלמות. עם זאת, צריך לסייג ולציין שהשכר הממוצע במשק (השכר של הישראלים), גדל בקצב מהיר יותר מאשר האינפלציה.

אלמנט נוסף שעשוי לתמוך במשיכה המסיבית הוא הביצועים המרשימים של וול סטריט בשנתיים האחרונות. המדדים בוול סטריט ובעולם שוברים את שיאי כל הזמנים פעם אחר פעם. ב־2024 בלבד, שבר מדד ה־S&P 500 את השיא של עצמו 41 פעמים. ובכלל, מאז השפל של תחילת הקורונה קרן הסל SPY, שעוקבת אחרי מדד ה־S&P 500, השלימה זינוק של 150%. במקביל, קרן הסל QQQ, שעוקבת אחרי הנאסד"ק, עלתה ביותר מ־185%. כשזה המצב, בשוק מעריכים כי רבים מהפודים רוצים פשוט ליהנות מהרווחים.

חוסר היציבות הפנימי הוסיף דלק

מעבר לכך, בשנים האחרונות מרחפים מעל החוסכים בישראל הניסיונות החוזרים ונשנים של משרד האוצר להטיל מיסוי על קרנות ההשתלמות. בכל חוק הסדרים שמוגש לכנסת מופיעה הצעת האוצר לבטל את ההטבה, שעשויה להכניס לקופת האוצר מיליארדי שקלים. אך צריך גם לזכור מנגד שעד כה הניסיונות הללו של האוצר נבלמו. קשה להעריך עד כמה היוזמות הללו אכן השפיעו.

גורם נוסף שניתן להניח שהשפיע גם הוא על קבלת ההחלטות של הציבור הוא חוסר היציבות הפוליטית בישראל, שהגיע לשיאה עם קידום הרפורמה המשפטית והמחאה החריפה שקמה נגדה. מאחר שהמהלך קרה במקביל לעליית הריבית לרמות גבוהות, לא ניתן לקבוע בוודאות עד כמה גם הרפורמה והמחאה 'תרמו' להוצאת הכספים מקרנות ההשתלמות, אך סביר להניח שגם לכך הייתה השפעה על הציבור.

ובאמת, נתוני רשות שוק ההון, ביטוח וחיסכון, כפי שמופיעים באתר "גמלנט", מצביעים על כך שבתחילת 2023 היקף הוצאות הכספים מקרנות ההשתלמות זינק מהממוצע החודשי ההיסטורי של 1.2 מיליארד שקל בחודש, ליותר משני מיליארד שקל בחודש. השיא אגב נרשם בחודש מרץ, עם משיכות בהיקף של כמעט 2.6 מיליארד שקל בחודש אחד. בחודשים הבאים התייצב היקף הפדיונות על כשני מיליארד שקל.

ואולם, באופן מעט מפתיע, מעניין לציין שדווקא על רקע המלחמה, היקף יציאת הכספים ירד ביחס לשנה שלפני. כך, בשלושת החודשים האחרונים של 2023 נרשמה ירידה במשיכות הכספים לכ־1.5 מיליארד שקל בחודש. הסבר אפשרי לכך הוא הירידה החדה בפעילות המשק ובצריכה בשבועות הראשונים של המלחמה.

אלא שעדיין מדובר על קצב משיכות גבוה, שכבר חצה כאמור את הממוצע ההיסטורי וצפוי להציב את השנה הנוכחית בסמיכות לשיא של השנה שעברה. כך, מתחילת שנת 2024 ממוצע המשיכות החודשי עומד על כ־1.7 מיליארד שקל.

אלטשולר שחם עדיין מנהל הכי הרבה. ומי הכוכבים העולים?

גם אחרי שאיבד למתחרים יותר מ־90 מיליארד שקל בשנים האחרונות, גוף הגמל הגדול בישראל הוא עדיין אלטשולר שחם, שמנהל כיום כספים בהיקף של 128 מיליארד שקל. אחריו ניצב מיטב, עם היקף של 94.5 מיליארד שקל, והשלישי הוא הפניקס עם כמעט 76 מיליארד שקל.

גם בחודש אוגוסט המשיך אלטשולר שחם לדמם כספים בהיקף של 400 מיליון שקל, אלא שמבחינת בית ההשקעות מדובר בשיפור משמעותי. זאת כיוון שבתחילת השנה הוא דימם למתחרים יותר מ־2 מיליארד שקל בחודש. הגוף שעקף כעת את אלטשולר שחם בתואר המפוקפק של הפודה החודשי הגדול ביותר הוא כלל ביטוח, שדימם בחודש האחרון כ־530 מיליון שקל. ובכל זאת, מתחילת השנה אלטשולר שחם ממשיך להיות מדמם הכספים הגדול ביותר ובפער גדול. הוא איבד למתחרים כמעט 12 מיליארד שקל, כאשר כלל איבדה באותו הזמן 5 מיליארד שקל.

בצד השני, הגופים שעטים על השלל הם ילין לפידות ואנליסט, שנהנו מגיוס כספים חיובי של 9.5 ו־10.6 מיליארד שקל בהתאמה מתחילת השנה. ההסבר לכך הוא התשואות החיוביות העודפות שמשיגים שני אלה ביחס למתחרים. כך, בשנה האחרונה התשואה של שניהם במסלול הכללי, שבו מנוהלים רוב כספי החוסכים, עומדת על 10.7% ו־10.3% בהתאמה, לעומת ממוצע של 9.5%. בשלוש השנים האחרונות שני הגופים הללו גם שומרים על עקביות ונמצאים בראש הטבלה, עם תשואה של 15.3% ו־15.8% בהתאמה, וזאת בהשוואה לממוצע של 12.8% בתעשייה כולה. הגופים היחידים שהשיגו תשואה מעט יותר טובה הם מור, שעדיין 'סוחב' תשואת עבר טובה מהימים שהקרן הייתה קטנה, וכן אינפיניטי, שהיא עדיין קרן קטנה.

איזה מסלול ממגנט את כספי המשקיעים?

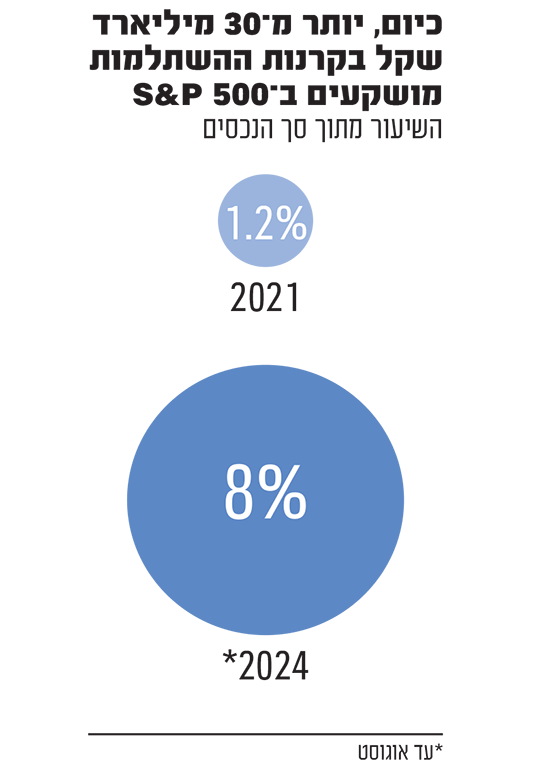

הטרנד החם בעולמות החיסכון הוא מסלולי ה־S&P 500, וכך גם בקרנות ההשתלמות. בדיקת גלובס על בסיס נתוני "גמלנט" מגלה קפיצה אדירה בהיקף הנכסים בשנים האחרונות. בסוף 2021, היקף הנכסים שנוהלו בקרנות ההשתלמות הגדולות במסלולים שעוקבים אחר המדד האמריקאי עמד על 3.7 מיליארד שקל - קצת יותר מאחוז מסך הנכסים שנוהלו בקרנות. אבל בשנים שחלפו היקף הנכסים באפיק הזה זינק פי שמונה. נכון לסוף אוגוסט האחרון, היקף הכספים המנוהלים במסלולים אלו בקרנות ההשתלמות עומד על 31.4 מיליארד שקל - כ־8% מסך הכספים המנוהלים.

חלק מהגידול בכספים ניתן להסביר בביצועים המרשימים של וול סטריט בשנתיים האחרונות, אך עיקר הקפיצה נובע מנהירה אקטיבית של לקוחות למסלולים - בעקבות אותן תשואות חלומיות של המדדים האמריקאיים, ורצון של משקיעים להצטרף לטרנד החם.

בשורה התחתונה, קרנות השתלמות הן אולי חיסכון לטווח ה'בינוני' של כ־7 שנים, אך כל עוד משרד האוצר לא מצליח לבטל את הטבות המס, מדובר במוצר החיסכון הטוב והיעיל ביותר לציבור מבחינת מיסוי, שכן הרווחים שמצטברים בו פטורים ממס. למי שיש הלוואות גדולות כנראה עדיף לסגור אותן, אך בכל מצב אחר כנראה שקרנות השתלמות הן הכסף האחרון שכדאי למשוך.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.