אודות המשקיע האינטליגנט

הטור שבועי של 'המשקיע האינטליגנט' מאת ג'ייסון צוויג, מתפרסם ב־Wall Street Journal מזה כעשור ומתפרסם בגלובס באופן בלעדי. לדברי צוויג: "המטרה שלי היא לסייע לכם להבחין בין העצה הטובה לבין זו שרק נשמעת טוב"

אחזו חזק בארנקים שלכם. בוול סטריט נערכים למתקפת מכירות שנועדה להעשיר את המתווכים וצפויה לרושש אתכם.

אני מדבר על נכסים פרטיים או אלטרנטיביים, קרי השקעות מחוץ לשוקי המניות והאג"ח הציבוריים. בידיים הנכונות, הנכסים האלה יכולים להשיג תוצאות נהדרות; בידיים הלא נכונות, הם זורעים הרס.

● המשקיע האינטליגנט | ההשקעות שהפכו את באפט לאורקל: יש עוד הזדמנויות כאלו

● המשקיע האינטליגנט | המשקיעים האמריקאים שקיבלו הבטחה לתשואה של 15%, והסתבכו

בשנה הקרובה, כשוול סטריט לצד וושינגטון יפתחו כנראה את כל הסכרים, היועץ הפיננסי שלכם עשוי להציף אתכם בהצעות לרכישת נכסים פרטיים. מכם נדרש להתייחס אליהן בספקנות גדולה מאי-פעם.

קרנות גידור, קרנות הון סיכון, קרנות השקעות פרטיות (פרייבט אקוויטי), נדל"ן לא סחיר, אשראי פרטי וחלופות אחרות - מהווים אופציה לפיזור טוב יותר של התיק ובהתאם לתשואות גבוהות יותר. אבל היתרונות הפוטנציאליים הללו מגיעים עם מחיר: עמלות גבוהות יותר, סיכון גדול יותר, ניגודי אינטרסים רבים יותר וגילוי מועט יותר. לצד אלו היכולת למכור רק במועדים מסוימים, ולא בזמן שבו מתחשק לכם.

זו הסיבה לכך שהגישה לאפיקים אלטרנטיביים הייתה מוגבלת זמן רב לגופים מוסדיים ולאנשים עשירים, שיכולים להרשות לעצמם להפסיד את מרבית ההשקעה או את כולה מבלי להתרושש.

כמה משקיעים גדולים, ובראשם דיוויד סוונסן המנוח מאוניברסיטת ייל, השתמשו בהשקעת אלטרנטיביות כדי להניב ביצועים מרשימים. עם זאת, לעתים קרובות, השקעות אלה היו דרך יקרה אל הבינוניות אפילו עבור המשקיעים הגדולים בעולם.

מאחר שמנהלי קרנות אלטרנטיביות התקשו למכור מחדש נכסים רבים במחיר מופקע, גם ניסיונותיהם לשכנע לקוחות גדולים להזרים עוד כסף לא צלחו.

אותה חשיפה, בסיכון מוגבר

אין זה פלא, אם כן, שיש ניסיונות גוברים להביא לביטול ההגנות המסורתיות על משקיעים קטנים יותר. הצעת חוק תלויה ועומדת בסנאט האמריקאי מבקשת לאפשר לכל מי שיעבור בהצלחה בחינה על "הסיכונים וההזדמנויות שבהשקעה בני"ע", לרכוש נכסים אלטרנטיביים.

פרויקט 2025 - מתווה המדיניות לשינוי הממשל ותוכניות כלכליות, שהנשיא הנבחר דונלד טראמפ אמר שאינו מסכים עם חלק ממנו - קורא להסיר את המגבלות הרגולטוריות הקובעות מי יכול להשקיע בנכסים פרטיים (כיום בדרך-כלל משקיעים עם הכנסה של 200 אלף דולר לפחות ושווי נקי של מיליון דולר, שאינו כולל את ביתם).

ומנהלים של נכסים פרטיים שאולי לא נסחרו במשך שנים, דוחפים אותם לקרנות סל שנסחרות כל הזמן.

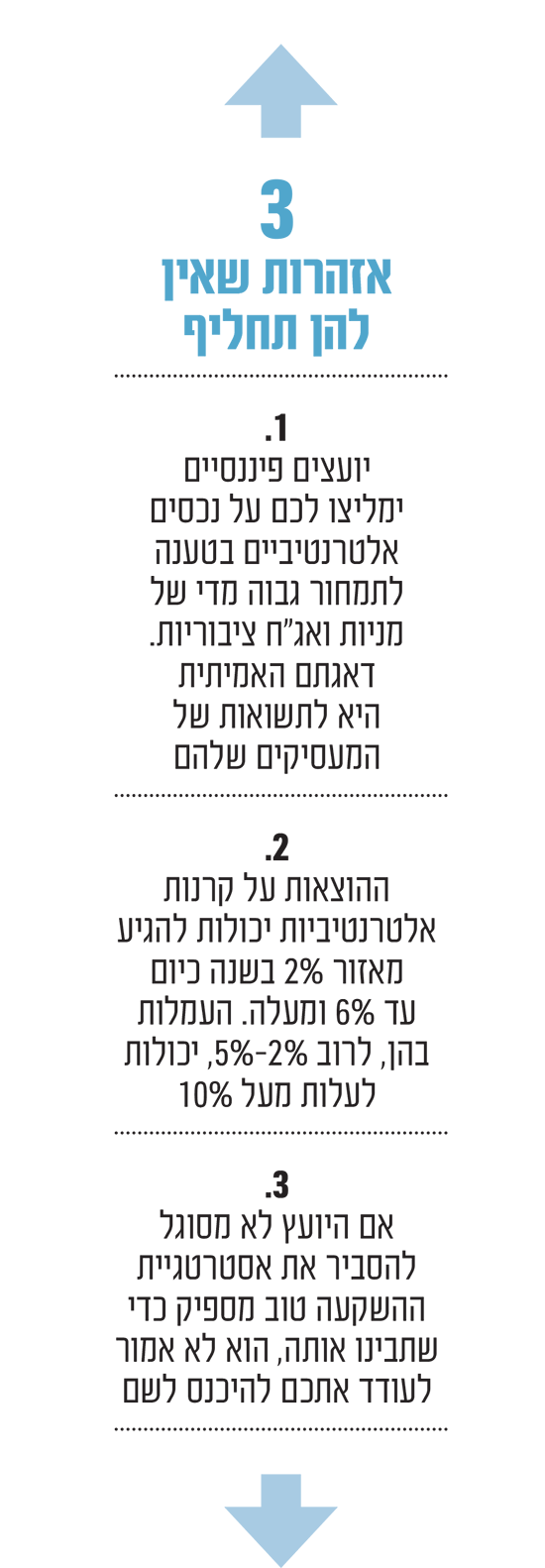

יועצים פיננסיים עשויים לומר לכם שאתם צריכים לקנות נכסים חלופיים משום שמניות ואג"ח ציבוריות מתומחרות גבוה מדי, ונגזר עליהן לספק תשואות גרועות במשך שנים.

מה שהם לא יספרו לכם זה שהם צריכים למכור לכם נכסים אלטרנטיביים, כי אם לא יעשו זאת - על החברות שלהם ייגזרו שנים של תשואות גרועות.

מקורות הפרנסה המסורתיים של וול סטריט - החלק שהם גוזרים לעצמם בתור מתווכים בעסקאות - קמלו. קרנות נאמנות רבות נהגו לגבות 1% ומעלה בהוצאות שנתיות; כיום אפשר לקנות תעודות סל ב-0.1% או פחות. העמלות על מניות, שפעם היו 1% או יותר, הלכו ונכחדו.

מצד שני, ההוצאות על קרנות אלטרנטיביות, באזור 2% בשנה, יכולות להגיע גם עד 6% ומעלה. העמלות בהן, לרוב 2% עד 5%, יכולות לעלות לעתים אפילו מעל ל-10%.

אז לא משנה כיצד אורזים מחדש נכסים פרטיים, יש להם חסרונות שקשה להסתירם.

משום שההחזקות שבבסיסם אינן נסחרות באופן ציבורי, התמחורים שלהם הם שילוב של אמנות וכישוף, וחלק מהמנהלים רושמים עליהם רווחים של 1,000% או יותר ביום אחד.

מה מטריד את היועצים

קרנות השקעות פרטיות ואשראי פרטי משתמשות בהרבה מהכסף שזורם אליהן כדי להתמקד בחברות קטנות יותר. המשמעות למשקיע היא ש"נוסף דבר בסיכון גבוה לתיק שלו עם הרבה מאותה החשיפה שיש בשווקים הציבוריים", אומר דניאל רסמוסן, מייסד Verdad Advisers ומחבר הספר "המשקיע הצנוע".

בעוד שחלק מן המנהלים של נכסים אלטרנטיביים מספקים תשואות מעולות, רובם אינם עושים זאת. גרוע מכך, קבלת גישה למעט המבצעים הטובים ביותר היא כמעט בלתי אפשרית עבור רוב המשקיעים.

בכל הנוגע לעמימות ולמורכבות של נכסים אלטרנטיביים, ישנם כמה יועצים פיננסיים שיודעים מה הם עושים. אחרים אולי אפילו לא יודעים מה הם לא יודעים.

סקר שנערך לאחרונה בקרב יותר מ-500 יועצים הסוחרים בנכסים אלטרנטיביים, על ידי המומחה לנכסים פרטיים CAIS וחברת הייעוץ Mercer , שאל מהם האתגרים העיקריים שלהם. רוב של משיבים, 48%, ציינו "רמות גבוהות של מנהלות וניירת".

36% בלבד ציינו את חוסר הנזילות; 26% בלבד אמרו שהעמלות וההוצאות גבוהות מדי; 10% בלבד הטילו ספק בכך שהם יכולים לקבל גישה למנהלי נכסים מעולים; ו-4% בקושי אמרו שזה "מסוכן מדי".

היועצים האלה מאמינים באופן עיוור לכל דבר שמספרים להם.

ההבטחות שהפכו לחקירות פדרליות

בשנתיים האחרונות דיווחתי על סדרה של מוזרויות, תעלומות, עסקאות רעות ותרמיות מוחלטות הקשורות לנכסים אלטרנטיביים:

● השקעות עם תשואות "מובטחות" של 15% או יותר שהתנדפו, ונחקרות כעת על ידי הרשויות הפדרליות של ארה"ב ורשויות המדינות.

● "קרנות אינטרוולים" הגובות עמלות מפוארות אך מאפשרות לכם להוציא את הכסף רק כמה פעמים בשנה.

● תיקים לא נזילים שלפעמים כן מחליפים ידיים - תמורת 75% או פחות מערכם המדווח.

קרנות המתיימרות להציע תשואות גבוהות בסיכון נמוך באופן בלתי אפשרי.

● חברות לא נסחרות שאפילו לא קיימות, הטוענות שמכרו מניות דמיוניות ביותר מ-344 מיליארד דולר.

● ברוקרים הרוכלים במניות ובחובות לא נזילים בחברות שבשליטתם, מבלי לחשוף את ניגודי העניינים שלהם.

● קרנות נדל"ן פרטיות שנועלות כסף ופותחות את הדלת למכירה של קומץ קטן של משקיעים בלבד בכל פעם.

ג'ונתן טרוסארד מ- Treussard Capital Management , מנהל השקעות מניופורט ביץ', קליפורניה, מציע שתאמרו ליועץ שלכם: "אם אתה לא מסוגל להסביר את האסטרטגיה טוב מספיק כדי שנבין אותה, אתה לא אמור לעודד אותנו להיכנס לשם".

אלא אם ליועץ שלכם יש מומחיות יוצאת דופן, הייתי מציע תגובה קצרה עוד יותר: "לא, תודה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.